Home / Betrugsprävention durch KI-gestützte Lösungen

Betrugsprävention durch KI-gestützte Lösungen

- Last updated:

- Blog

So sehr wir uns eine Welt ohne Betrug wünschen, müssen wir uns der Realität stellen: Zahlungsbetrug ist zu einer wachsenden Herausforderung in unserem digitalen Finanzsystem geworden. Der Aufstieg von E-Commerce, mobilen Zahlungen und Fintech-Innovationen hat Online-Transaktionen zwar bequemer, aber auch betrugsanfälliger gemacht. So gab es laut der Allianz Trade Statistik 2022 in Deutschland 29 Prozent mehr Betrugsfälle als noch 2021. Die gemeldeten Schäden stiegen sogar um 33 Prozent im Vergleich zum Vorjahr. Diese Zahlen zeigen, wie dringend notwendig robuste und flexible Sicherheitsmaßnahmen sind, die sowohl Unternehmen als auch Kunden vor betrügerischen Aktivitäten schützen.

Die Täter nutzen dabei immer ausgeklügeltere Methoden wie Phishing, Social Engineering und Kontoübernahmen, um Schwachstellen in traditionellen Sicherheitssystemen auszunutzen. Ein weiteres besorgniserregendes Beispiel: Laut der Europäischen Zentralbank belief sich der Zahlungsbetrug im Europäischen Wirtschaftsraum im Jahr 2022 auf 4,3 Milliarden Euro, wobei allein im ersten Halbjahr 2023 Verluste von 2 Milliarden Euro verzeichnet wurden – hauptsächlich durch unautorisierte Kreditkartenzahlungen und Überweisungen. Aus diesem Grund ist es für Unternehmen essenziell, in Sicherheitstechnologien zu investieren, die in der Lage sind, sich an neue und weiterentwickelte Betrugstechniken anzupassen.

Traditionelle Methoden zur Betrugsprävention, die auf starren Regeln basieren, haben jedoch häufig Schwierigkeiten, mit den neuen Bedrohungen Schritt zu halten. Deshalb setzen immer mehr Unternehmen und Finanzinstitute auf KI-gestützte Sicherheitssysteme. Diese bieten Echtzeitüberwachung, automatisierte Reaktionen auf verdächtige Aktivitäten und stärken das Compliance-Management – ein dynamischer Ansatz, um die steigenden Bedrohungen durch Zahlungsbetrug wirksam zu bekämpfen.

Die wachsende Bedrohung durch Zahlungsbetrug

Der erste Schritt, um das Risiko für Ihr Unternehmen zu verringern, ist zwar naheliegend, aber dennoch entscheidend: Sie müssen wissen, womit Sie es zu tun haben. In diesem Artikel finden Sie wertvolle Einblicke und Informationen zu aktuellen Bedrohungen.

Zu den neuen Angriffsmethoden zählt unter anderem der Betrug mit autorisierten Push-Zahlungen, bei dem Kriminelle ihre Opfer dazu bringen, Gelder an betrügerische Konten zu überweisen. Allein in den USA führte diese Betrugsart 2022 zu Verlusten von 1,94 Milliarden Dollar, und es wird erwartet, dass die Zahlen bis 2027 auf 3,03 Milliarden Dollar ansteigen.

Darüber hinaus nutzen Betrüger Schwachstellen bei Person-zu-Person-Zahlungen, mobilen Wallets und E-Commerce-Transaktionen aus. So entfielen 42 Prozent des weltweiten E-Commerce-Betrugs 2023 allein auf Nordamerika, mit einem Gesamtschaden von 15,96 Milliarden Dollar. Auch der sogenannte „freundliche Betrug“ (First-Party-Betrug), bei dem legitime Kunden einen Kauf tätigen, später aber die Zahlung bestreiten, verschärft das Problem. Diese Art von Betrug macht inzwischen 34 Prozent aller betrügerischen Transaktionen weltweit aus.

Die Auswirkungen von Zahlungsbetrug und anderen Betrugsarten reichen weit über finanzielle Verluste hinaus. Unternehmen erleiden oft gravierende Reputationsschäden, verlieren das Vertrauen ihrer Kunden und riskieren Strafen und Bußgelder, wenn sie ihre Systeme nicht ausreichend schützen. In dieser Situation sind KI-basierte Lösungen unerlässlich – denn sie können sich flexibel an neue Betrugsmuster anpassen und in Echtzeit auf verdächtige Aktivitäten reagieren.

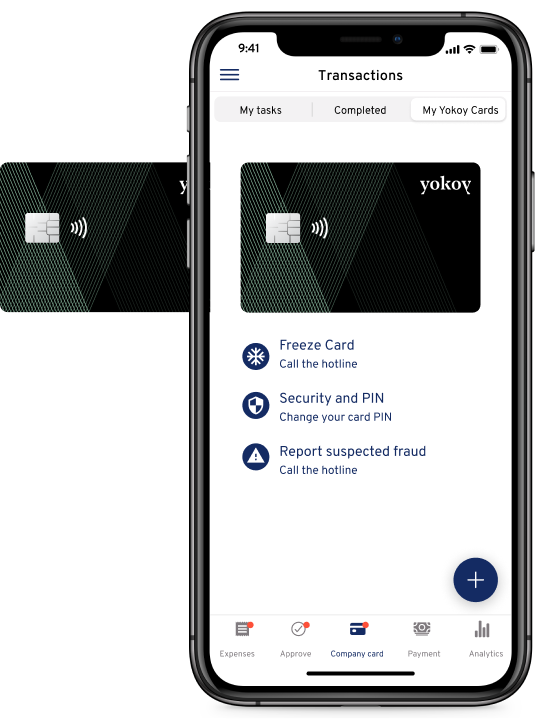

Intelligente Firmenkarten

Intelligent bezahlen

Mit den intelligenten Firmenkarten von Yokoy vereinfachen Sie Ihre Kartenadministration und behalten in Echtzeit den Überblick sowie die volle Kontrolle über Geschäftsausgaben weltweit.

Wie KI-gesteuerte Sicherheit bei der Betrugsprävention hilft

Wir bei Yokoy sind überzeugt, dass künstliche Intelligenz Ihrem Unternehmen eine Vielzahl an leistungsstarken Schutzfunktionen gegen Betrug bietet. Werfen wir einen Blick auf die wichtigsten Vorteile:

Echtzeit-Erkennung

KI-gestützte Systeme ermöglichen die sofortige Erkennung verdächtiger Aktivitäten, indem sie Transaktionsdaten kontinuierlich analysieren. Die Technologie identifiziert Unregelmäßigkeiten wie Abweichungen beim Transaktionsort, der Uhrzeit oder der Häufigkeit und entdeckt so potenzielle Bedrohungen frühzeitig.

Maschinelles Lernen

Maschinelles Lernen spielt eine zentrale Rolle in KI-basierten Betrugserkennungssystemen. Es nutzt sowohl überwachte als auch unüberwachte Lernmethoden, um zwischen normalem und verdächtigem Verhalten zu unterscheiden – etwa beim Einsatz von Firmenkarten oder der Abwicklung von Geschäftsausgaben. Durch das Lernen aus vergangenen Transaktionsdaten passen sich die Algorithmen an neue Betrugsmethoden an, wodurch eine konstante Leistung gewährleistet wird und Fehlalarme reduziert werden. Diese Anpassungsfähigkeit macht KI-Systeme besonders wirksam gegen sich ständig weiterentwickelnde Betrugsversuche und -techniken.

Automatisierte Bedrohungsreaktion

Mit KI lassen sich Reaktionen auf erkannte Bedrohungen automatisieren, was schnelle Interventionen ermöglicht: Wird eine verdächtige Transaktion festgestellt, ist es mit KI-Modellen möglich, sofortige Maßnahmen zu ergreifen – sei es durch das Einfrieren des Kontos, das Benachrichtigen der verantwortlichen Personen oder durch das Blockieren der Zahlung. So können Betrugsversuche frühzeitig gestoppt und finanzielle Schäden minimiert werden.

Verbessertes Kundenvertrauen

Der Einsatz von KI-gestützten Sicherheitslösungen stärkt das Vertrauen der Kunden in die Datensicherheit Ihres Unternehmens. Firmen, die in innovative Technologien investieren, zeigen, wie wichtig ihnen der Schutz sensibler Kundendaten ist. Außerdem trägt die Fähigkeit von künstlicher Intelligenz, Fehlalarme zu reduzieren, dazu bei, dass Nutzer weniger Beeinträchtigungen erfahren, was zu einem sichereren und reibungsloseren Kundenerlebnis führt.

Skalierbarkeit

KI-Technologie ist hochgradig skalierbar und eignet sich für Unternehmen jeder Größe. Ob wenige tausend oder Millionen von Transaktionen – KI-Systeme passen sich problemlos an, ohne dass Leistung oder Erkennungsfähigkeiten beeinträchtigt werden. Diese Flexibilität ist besonders für Unternehmen mit schnellem Wachstum oder saisonalen Schwankungen im Transaktionsvolumen von großer Bedeutung.

Stärkung der Finanzkontrolle durch KI-gesteuerte Sicherheit

KI-gesteuerte Betrugserkennungssysteme spielen eine entscheidende Rolle bei der Stärkung der Finanzkontrolle, indem sie die Einhaltung regulatorischer Vorgaben sicherstellen, umfassende Präventionsstrategien umsetzen und eine lückenlose Überwachung gewährleisten.

Finanzdienstleister sind verpflichtet, strikte EU-Vorschriften wie die Zweite Zahlungsdiensterichtlinie zu befolgen, die eine starke Kundenauthentifizierung und sichere Transaktionsabwicklungen vorschreibt. KI-Lösungen erleichtern die Einhaltung dieser Vorschriften, indem sie den Verifizierungsprozess automatisieren, genaue Aufzeichnungen führen und detaillierte Berichte für Prüfungen erstellen. Mit Automatisierung können Sie das Risiko von Nichteinhaltung und die damit verbundenen finanziellen und reputationsbedingten Folgen dank der Nutzung von KI minimieren.

KI-gestützte Betrugspräventionsmaßnahmen wie die Erkennung von Anomalien, Risikobewertungen und Verhaltensanalysen ermöglichen es, potenzielle Betrugsrisiken bereits im Vorfeld zu identifizieren. So können KI-Algorithmen beispielsweise ungewöhnliche Ausgabenmuster erkennen, während Risikobewertungsmodelle die Wahrscheinlichkeit eines Betrugs anhand von Faktoren wie Transaktionsgeschwindigkeit und Standort bewerten.

Durch die kontinuierliche Überwachung sämtlicher Transaktionen gewährleisten KI-Systeme, dass verdächtige Aktivitäten sofort erkannt und behoben werden. Die Rund-um-die-Uhr-Überwachung trägt dazu bei, die Integrität finanzieller Prozesse sicherzustellen und liefert wertvolle Erkenntnisse, mit denen sich die Sicherheitsstrategien im Unternehmen weiter verbessern lassen.

Blogartikel

Warum intelligente Firmenkarten ein Muss für Unternehmen sind

Digitaler Zahlungsverkehr hat eine massive Transformation durchlaufen, und die traditionelle Firmenkreditkarte oder Debitkarte ist dabei keine Ausnahme. Aber die eigentliche Frage ist, sind intelligente Firmenkarten wirklich “smart” oder nur ein nettes Feature?

Francesca Burkhardt,

Product Marketing

Wie Yokoys KI und Yokoy Pay bei der Betrugsprävention helfen

Yokoys KI-gestützte Plattform Yokoy Pay bietet eine umfassende, hochmoderne Werkzeug-Suite zur Betrugsbekämpfung und Unterstützung der Finanzkontrolle. In Kombination mit physischen oder virtuellen Firmenkreditkarten für Mitarbeitende ermöglicht unsere Plattform eine effiziente Ausgabenkontrolle und schützt durch den Einsatz von KI und maschinellen Lerntechnologien vor Betrugsfällen und Finanzkriminalität.

KI-gestützte Betrugserkennung

Das KI-gesteuerte System von Yokoy Pay analysiert Transaktionsdatensätze in Echtzeit, um verdächtige Muster zu identifizieren, die auf betrügerische Aktivitäten hinweisen könnten. Mithilfe hochentwickelter Algorithmen und kontextueller Analyse kann die Plattform komplexe Betrugsmuster präzise erkennen, was weit über herkömmliche regelbasierte KI-Methoden hinausgeht. So lassen sich betrügerische Transaktionen verhindern, bevor sie stattfinden.

Integrierte Sicherheitsmaßnahmen

Die Sicherheitsfunktionen von Yokoy Pay umfassen Multi-Faktor-Authentifizierung und biometrische Verifizierung, um unbefugte Zugriffe nahezu auszuschließen. Diese Maßnahmen minimieren das Risiko von Identitätsdiebstahl, Kontoübernahmen und anderen Arten von potenziellem Betrug erheblich. Automatisierte Benachrichtigungen sorgen dafür, dass eventuelle Bedrohungen sofort erkannt werden, was die Datensicherheit stärkt und entscheidend zur unternehmensinternen Betrugsbekämpfung beiträgt.

Automatisierte Compliance-Prüfungen

Die Plattform von Yokoy automatisiert die Einhaltung interner und externer Vorschriften und stellt sicher, dass alle Transaktionen den jeweiligen gesetzlichen Anforderungen entsprechen, wie etwa der Zweiten Zahlungsdienstleister-Richtlinie. Dank Automatisierung verringern Sie das Risiko menschlicher Fehler, verbessern die Genauigkeit von Compliance-Berichten und verhindern Strafen und hohe Bußgelder.

Detaillierte Ausgabenkontrollen

Yokoy Pay bietet umfangreiche Möglichkeiten zur Kontrolle von Ausgaben, wie etwa die Festlegung von Ausgabenlimits, autorisierten Kategorien und Händlereinschränkungen. So können Sie sicherstellen, dass alle Transaktionen dank des Einsatz von künstlicher Intelligenz den vordefinierten individuellen Richtlinien Ihres Unternehmens entsprechen. Sie vermeiden Missbrauch und sorgen für eine höhere Transparenz bei finanziellen Aktivitäten – und können Unregelmäßigkeiten früher und leichter erkennen.

Nahtlose Integration

Yokoy Pay lässt sich problemlos in Ihre bestehenden Finanzsysteme und Ihre ERP-Software integrieren, wodurch eine einheitliche Übersicht über Finanzdaten ermöglicht wird. Dadurch wird die Komplexität bei der Verwaltung mehrerer Systeme minimiert und die Effizienz bei der Betrugserkennung und -prävention gesteigert. Das System ist dabei selbstverständlich skalierbar und lässt sich jederzeit an die spezifischen Bedürfnisse Ihres Unternehmens anpassen – egal welcher Größe. So gewährleisten Sie optimale Leistung und Schutz, wenn Ihr Business wächst.

Nächste Schritte

Eines steht fest: Angesichts der zunehmenden Bedrohung durch Zahlungsbetrug sollten Unternehmen auf KI-basierte Cybersicherheitslösungen setzen. Zum Glück bietet Yokoy Ihnen unverzichtbare KI-Tools, um Ihre Finanzprozesse optimal abzusichern. Intelligente Firmenkarten für Geschäftsreisen und andere Ausgaben verbessern das Benutzererlebnis Ihrer Teammitglieder mit Yokoy zusätzlich. Möchten Sie es selbst ausprobieren?

Dann buchen Sie jetzt eine Demo, um mehr zu erfahren!

In diesem Leitfaden

Erleben Sie intelligentes Ausgaben-management in Aktion

Demo buchenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.