Home / Spesenkarten für Vertragsmitarbeiter: Funktionen und Kartenempfehlungen

Spesenkarten für Vertragsmitarbeiter: Funktionen und Kartenempfehlungen

- Last updated:

- Blog

Co-founder & CCO, Yokoy

Spesenkarten haben die Art und Weise, wie Unternehmen ihre Finanzen verwalten, revolutioniert und bieten eine optimierte und effiziente Lösung für die Ausgaben der Mitarbeiter.

In diesem Artikel befassen wir uns mit der Funktionsweise von Spesenkarten, untersuchen die auf dem Markt erhältlichen Arten und beleuchten ihre wichtigsten Funktionen. Damit richten wir uns an Finanzprofis, die Klarheit und Effizienz bei der Spesenverwaltung suchen.

Was ist eine Spesenkarte für Mitarbeiter?

Eine Mitarbeiterspesenkarte, auch Unternehmensspesenkarte oder Mitarbeiterausgabenkarte genannt, ist eine Zahlungslösung, mit der Mitarbeiter Geschäftsausgaben bequem begleichen können.

Sie funktioniert ähnlich wie eine Debitkarte und ermöglicht es Mitarbeitern, Einkäufe zu tätigen und Ausgaben direkt von einem vom Unternehmen finanzierten Konto zu bezahlen.

Hier erfahren Sie, was es auszeichnet.

Wie funktioniert eine Spesenkarte?

Spesenkarten sollen die Verwaltung der Unternehmensausgaben vereinfachen. So funktionieren sie:

- Kartenausgabe: Das Unternehmen stellt Spesenkarten an Mitarbeiter aus, die geschäftliche Einkäufe tätigen müssen oder Kosten anfallen. Diese Karten können physisch oder virtuell sein, wobei jede ihre Vorteile hat.

- Finanzierung: Das Unternehmen weist jeder Karte Mittel zu, in der Regel auf der Grundlage des Ausgabenbedarfs und der Verantwortlichkeiten des Mitarbeiters. Diese Mittel werden oft bereits auf die Karte geladen, um sicherzustellen, dass die Mitarbeiter nur das ausgeben können, was budgetiert wurde.

- Verwendung: Mitarbeiter nutzen ihre Spesenkarten, um Einkäufe zu tätigen, Reisekosten zu bezahlen oder andere geschäftliche Kosten zu decken. Diese Karten funktionieren ähnlich wie Debitkarten und ermöglichen nahtlose Transaktionen.

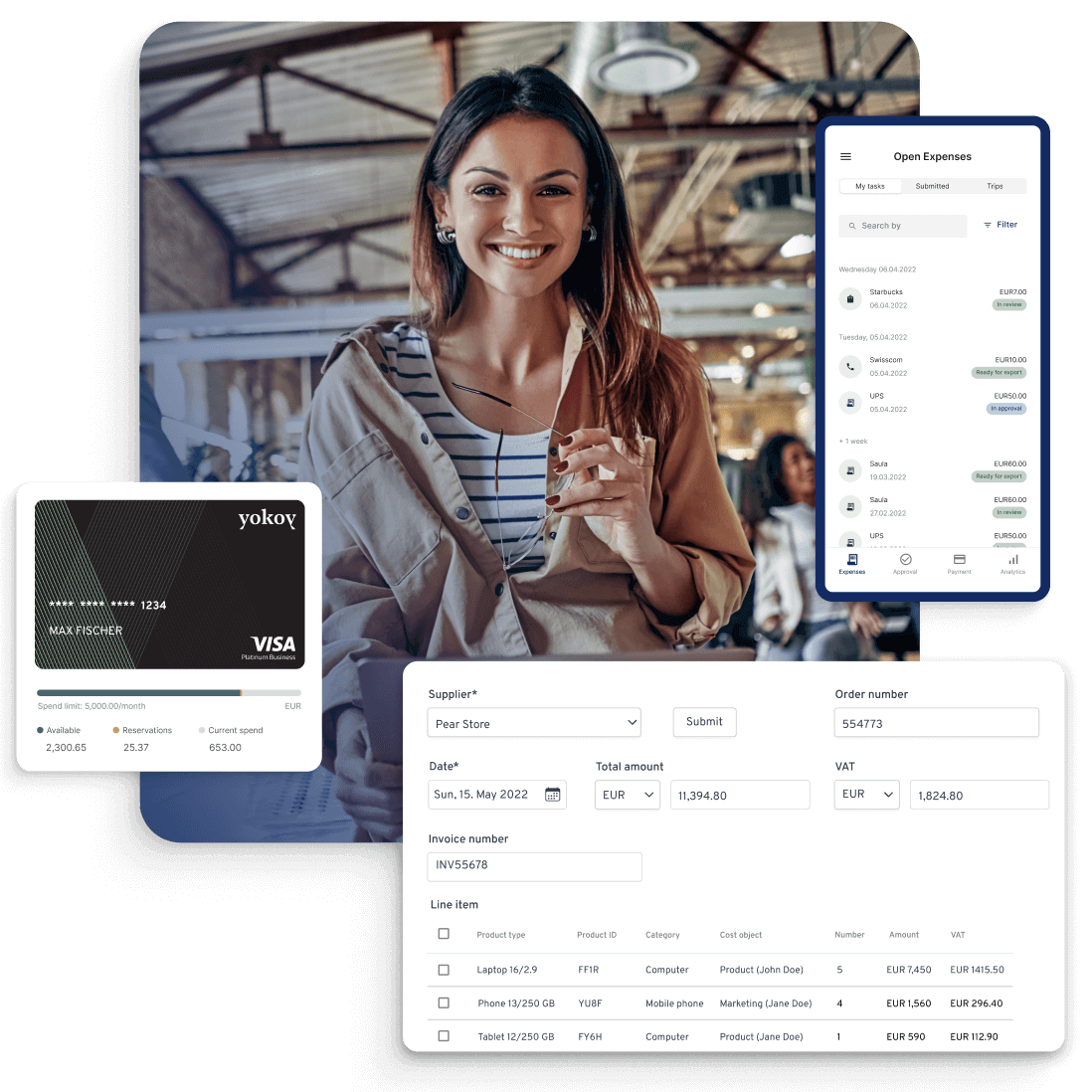

- Ausgabenkategorien: Viele Spesenkarten ermöglichen Benutzern die Kategorisierung von Transaktionen in Echtzeit. Diese Kategorisierung vereinfacht die Kostenverfolgung und -berichterstattung und stellt sicher, dass die Ausgaben ordnungsgemäß verbucht werden.

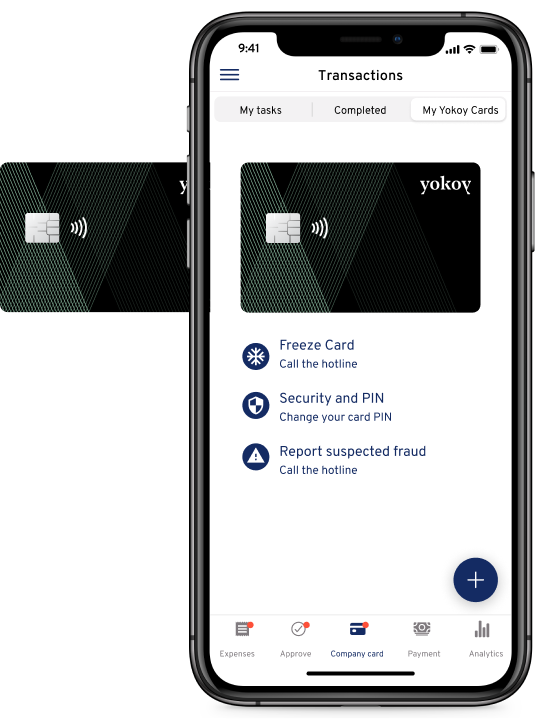

- Quittungserfassung: Einige Spesenkarten werden mit mobilen Apps geliefert, mit denen Mitarbeiter Quittungen erfassen und Transaktionen anhängen können. Diese Funktion vereinfacht den Erstattungsprozess und gewährleistet die Einhaltung der Aufzeichnungspflichten.

- Echtzeitüberwachung: Finanzexperten können Kartentransaktionen in Echtzeit über ein Dashboard oder eine Software überwachen. Diese Transparenz ermöglicht es ihnen, Unregelmäßigkeiten, nicht autorisierte Ausgaben oder Richtlinienverstöße umgehend zu erkennen.

- Spesenabrechnung: Spesenkarten lassen sich oft in Spesenverwaltungssoftware integrieren, was es den Mitarbeitern erleichtert, Spesenabrechnungen einzureichen. Diese Berichte können automatisch generiert werden, wodurch die manuelle Arbeit sowohl für Mitarbeiter als auch für Finanzteams reduziert wird.

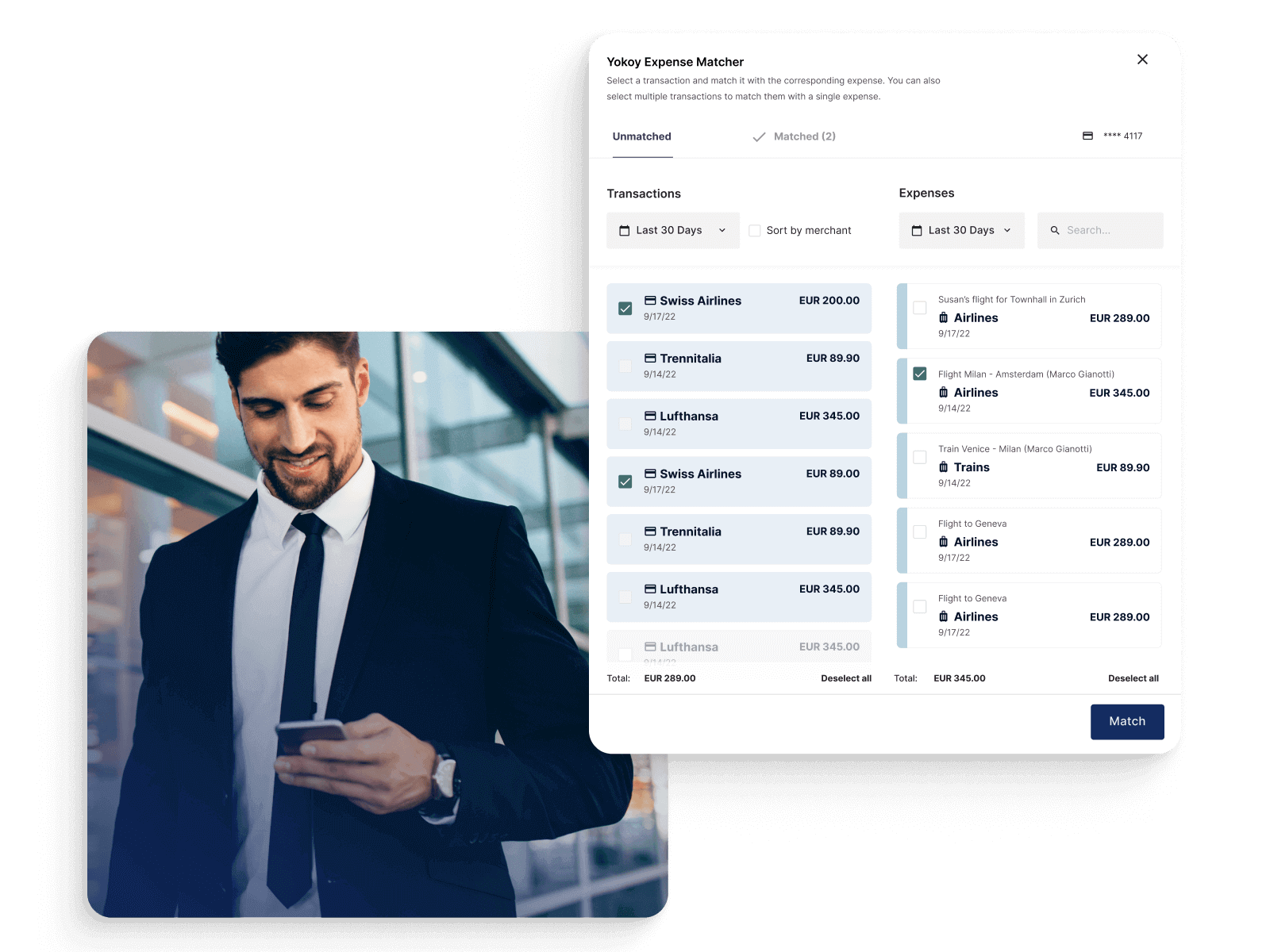

- Abgleich: Am Ende des Abrechnungszyklus können Finanzteams Kartentransaktionen mit den Finanzunterlagen des Unternehmens abgleichen. Dieser Prozess sorgt für Genauigkeit und Transparenz im Spesenmanagement.

Bevor Sie gehen …

Verpassen Sie es nicht

Werden Sie Teil einer Community von über 12.000 Finanzfachleuten und erhalten Sie die aktuellsten Erkenntnisse zum Ausgabenmanagement und zur Transformation des Finanzwesens direkt in Ihren Posteingang.

Hauptmerkmale von Mitarbeiterkarten

Sehen wir uns nun die wichtigsten Funktionen an, die Mitarbeiterkarten zu einem wertvollen Gut für Finanzexperten machen:

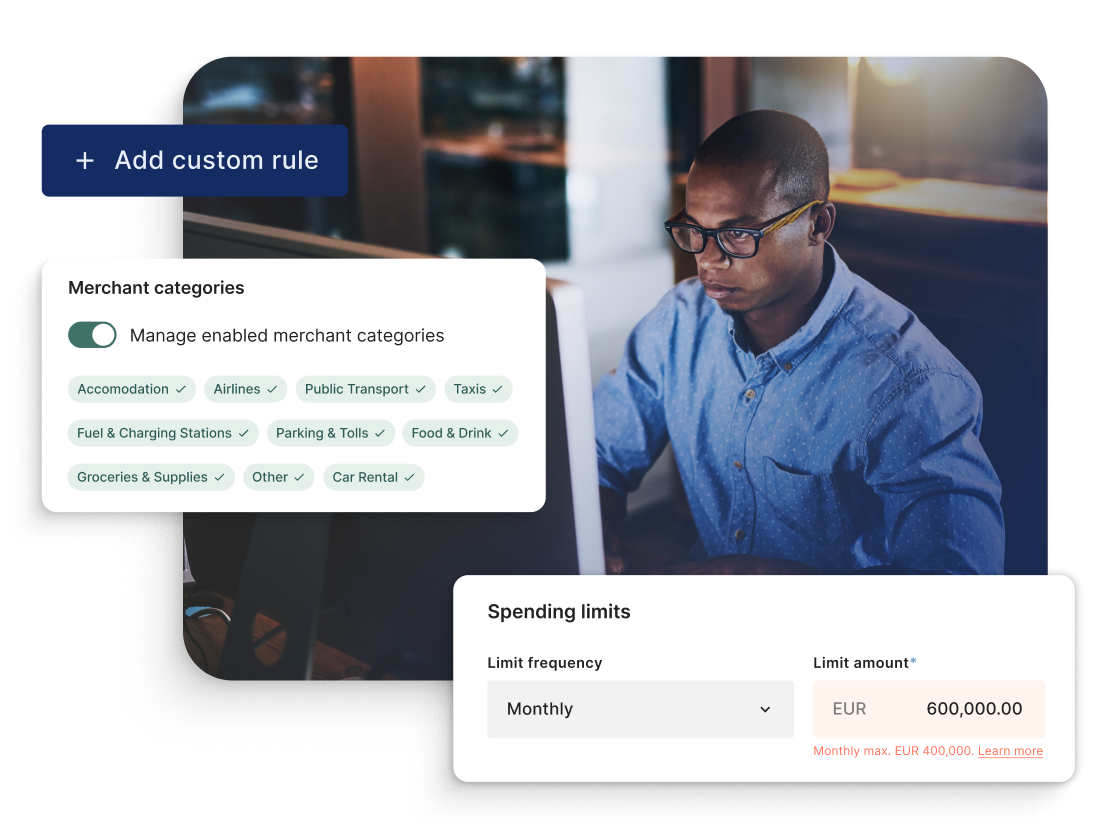

- Anpassbare Ausgabenlimits: Finanzteams können für jede Karte Ausgabenlimits festlegen und so die Einhaltung von Budgets sicherstellen.

Blog article

Individuelle Ausgabenlimits mit Smart Corporate Cards festlegen

Smarte Firmenkarten können mobil bestellt und die Ausgabenlimits je nach Bedarf individuell festgelegt werden. Keine Bankanrufe, alles wird in der App erledigt.

Lars Mangelsdorf,

Co-founder and CCO

Echtzeit-Transaktionsüberwachung: Der Zugriff auf Echtzeit-Transaktionsdaten ermöglicht es Finanzexperten, Ausgaben effizient zu verfolgen.

Kategorisierung von Ausgaben: Benutzer können Ausgaben unterwegs kategorisieren und so die Ausgabenverwaltung und -berichterstattung vereinfachen.

Quittungserfassung: Mit mobilen Apps können Mitarbeiter Quittungen an Transaktionen anhängen und so eine genaue Aufzeichnung gewährleisten.

Integration mit Spesensoftware: Viele Spesenkarten lassen sich nahtlos in Spesenverwaltungssoftware integrieren und automatisieren so den Spesenabrechnungsprozess.

- Verbesserte Kontrolle: Finanzteams können Karten bei Verlust oder unbefugter Nutzung sofort deaktivieren und so die Sicherheit erhöhen.

- Compliance und Prüfpfade: Spesenkarten erstellen digitale Prüfpfade und unterstützen so die Einhaltung von Finanzvorschriften und internen Richtlinien.

Zusammenfassend lässt sich sagen, dass Spesenkarten ein leistungsstarkes Tool für Finanzexperten sind, das Kontrolle, Transparenz und Effizienz bei der Verwaltung von Unternehmensausgaben bietet.

Blog article

So stellen Sie die Einhaltung gesetzlicher Vorschriften mit automatisierten Audit-Trails sicher

Erfahren Sie, wie Sie mit automatisierten Audit-Trails zur Überwachung von Finanztransaktionen, zur Erkennung von Anomalien und zur Sicherstellung der Einhaltung interner Kontrollen und externer Vorschriften beginnen.

Lars Mangelsdorf,

Co-founder and CCO

Wie unterscheidet sich eine Mitarbeiterspesenkarte von einer Firmenkreditkarte?

Lassen Sie uns nun die Unterschiede zwischen Spesenkarten für Mitarbeiter und Firmenkreditkarten untersuchen:

Finanzierungsmechanismus

- Spesenkarten der Mitarbeiter sind mit vorfinanzierten Konten verknüpft, um sicherzustellen, dass die Mitarbeiter nur die vom Unternehmen zugewiesenen Beträge ausgeben. Diese Funktion minimiert das Risiko von Mehrausgaben.

- Firmenkreditkarten fungieren als revolvierende Kreditlinie, wobei die Kosten am Ende des Abrechnungszeitraums vom Unternehmen bezahlt werden.

Ausgabenkategorien

- Mitarbeiterausgabekarten verfügen häufig über die Möglichkeit, Transaktionen bestimmte Ausgabenkategorien zuzuordnen. Diese Kategorisierung vereinfacht die Nachverfolgung und Berichterstattung und erleichtert Finanzexperten die effektive Verwaltung ihrer Ausgaben.

- Bei herkömmlichen Firmenkarten fehlt diese integrierte Kategorisierungsfunktion, was zu komplexeren Kostenverfolgungs- und Berichtsprozessen führen kann.

Kostenkontrolle

- Mit Spesenkarten können Arbeitgeber individuelle Ausgabenlimits für jede Karte festlegen und so sicherstellen, dass die Mitarbeiter die Budgetvorgaben einhalten.

- Firmenkreditkarten bieten nur begrenzte Kontrolle über individuelle Ausgaben und verlassen sich oft auf die Diskretion der Mitarbeiter.

Risiko und Haftung

- Spesenkarten für Mitarbeiter: Im Gegensatz zu privaten Kreditkarten haften Vertragsmitarbeiter nicht persönlich für Gebühren, die mit Spesenkarten von Mitarbeitern erhoben werden. Dadurch verringert sich das finanzielle Risiko für die Mitarbeiter.

- Firmenkreditkarte: Mitarbeiter können für unbezahlte Beträge persönlich haftbar gemacht werden, was sich möglicherweise negativ auf ihre persönliche Kreditwürdigkeit auswirkt, wenn das Unternehmen Gebühren nicht umgehend erstattet.

Sichtbarkeit in Echtzeit

- Mit Mitarbeiterspesenkarten können Finanzteams Transaktionen in Echtzeit überwachen. Diese Transparenz hilft, Unstimmigkeiten oder potenzielle Probleme umgehend zu erkennen.

- Firmenkreditkarten verfügen möglicherweise nicht über Funktionen zur Transaktionsüberwachung in Echtzeit, was es schwieriger macht, auftretende Probleme zu erkennen.

Abrechnung und Abstimmung

- Mitarbeiterspesenkarte: Transaktionen werden in der Regel automatisch abgeglichen, wodurch der manuelle Aufwand reduziert wird.

- Firmenkreditkarte: Erfordert manuelle Spesenabrechnung und -erstattung, was zeitaufwändig und fehleranfällig sein kann.

Bonitätsprüfungen

- Mitarbeiterspesenkarte: Für Mitarbeiter ist in der Regel keine Bonitätsprüfung erforderlich.

- Firmenkreditkarte: Sie erfordert häufig eine Bonitätsprüfung und kann sich auf die Kreditwürdigkeit der Mitarbeiter auswirken, was für einige Personen möglicherweise Hürden beim Erhalt einer Karte darstellt.

Zusammenfassend lässt sich sagen, dass Spesenkarten für Mitarbeiter einen kontrollierteren und effizienteren Ansatz für die Verwaltung der Ausgaben von Vertragsmitarbeitern bieten.

Sie eignen sich ideal für Unternehmen, die ihre Effizienz steigern, Fehler reduzieren und die Einhaltung der Finanzvorschriften gewährleisten möchten – allesamt im Einklang mit den Grundsätzen der Ausgabenverwaltung und -automatisierung.

Auf dem Markt erhältliche Arten von Spesenkarten für Mitarbeiter

Spesenkarten gibt es in verschiedenen Formen, um den spezifischen Bedürfnissen von Unternehmen und Mitarbeitern gerecht zu werden. Hier sind einige gängige Typen.

Firmenspesenkarten

Physische Firmenspesenkarten sind vielseitig und eignen sich für allgemeine Geschäftsausgaben. Diese Karten können Funktionen wie anpassbare Ausgabenlimits und Echtzeit-Ausgabenverfolgung bieten und können mit Vergünstigungen wie Cashback bei jeder Transaktion einhergehen.

Vorteile:

- Anpassbare Ausgabenlimits.

- Kostenverfolgung in Echtzeit.

- Vereinfachte Spesenabrechnung für Mitarbeiter und Finanzteams.

- Vielseitig einsetzbar.

Einschränkungen:

- Physische Karten können leicht verloren gehen oder gestohlen werden und können von Mitarbeitern gemeinsam genutzt werden, selbst wenn sie einen bestimmten Karteninhaber haben.

- Herkömmliche Firmenkreditkarten bieten begrenzte Reisevorteile.

- Herkömmliche Zahlungskarten sind möglicherweise nicht für bestimmte Beschaffungsanforderungen wie Beschaffungskarten optimiert.

Passend für:

- Unternehmen mit unterschiedlichen Ausgabenanforderungen in verschiedenen Abteilungen.

- Organisationen, die eine anpassbare Ausgabenkontrolle und eine Echtzeit-Ausgabenverfolgung wünschen.

Reisekostenkarten

Diese Karten wurden für Mitarbeiter entwickelt, die häufig beruflich reisen, und bieten reisebezogene Vergünstigungen wie Reiseversicherungen und Prämienprogramme.

Reisekostenkarten sind ideal für Unternehmen mit Mitarbeitern, die viel unterwegs sind. Sie bieten Reisevergünstigungen und eine gezielte Spesenverfolgung für reisebezogene Kosten.

Vorteile:

- Reisebezogene Vorteile wie Reiseversicherungen, Prämienprogramme und Rabatte.

- Optimierte Reisekosten.

- Die Kostenverfolgung in Echtzeit stellt die Einhaltung der Reiserichtlinien sicher.

Einschränkungen:

- Nicht für allgemeine Geschäftsausgaben außerhalb von Reisen optimiert.

- Mitarbeiter benötigen möglicherweise zusätzliche Karten für Nicht-Reisekosten.

Passend für:

- Unternehmen mit Mitarbeitern, die häufig beruflich reisen.

- Unternehmen legen Wert auf reisebezogene Vergünstigungen und ein optimiertes Reisekostenmanagement.

Yokoy Smart Lodge Card

Eine Karte für alle Reisebuchungen

Bezahlen Sie sicher für alle Flüge, Bahnreisen, Hotels und andere Reisedienstleistungen mit einer zentralen Smart Lodge Card. Keine Transaktionsgebühren, keine Fremdwährungsgebühren, keine Kartengebühren.

Tankkarten

Tankkarten sind ideal für Unternehmen mit einer Fahrzeugflotte und ermöglichen den Mitarbeitern den Kauf von Treibstoff und anderen fahrzeugbezogenen Ausgaben.

Tankkarten sind eine spezielle Wahl für Unternehmen mit erheblichen Treibstoffkosten und bieten Kontrolle und Effizienz für diese spezielle Kategorie.

Vorteile:

- Ideal für Unternehmen mit einer Fahrzeugflotte, da es den Kraftstoffeinkauf und die Nachverfolgung vereinfacht.

- Anpassbare Ausgabenlimits sorgen für die Einhaltung des Budgets.

- Bieten Sie Einblicke in kraftstoffbezogene Ausgaben zur Kostenoptimierung.

Einschränkungen:

- Begrenzt für Ausgaben außerhalb des Treibstoffs.

- Normalerweise fehlen Reisevorteile.

Passend für:

- Unternehmen mit einem Fuhrpark oder erheblichen Treibstoffkosten.

- Organisationen, die den Kraftstoffeinkauf rationalisieren und die Kosten in diesem Bereich kontrollieren möchten.

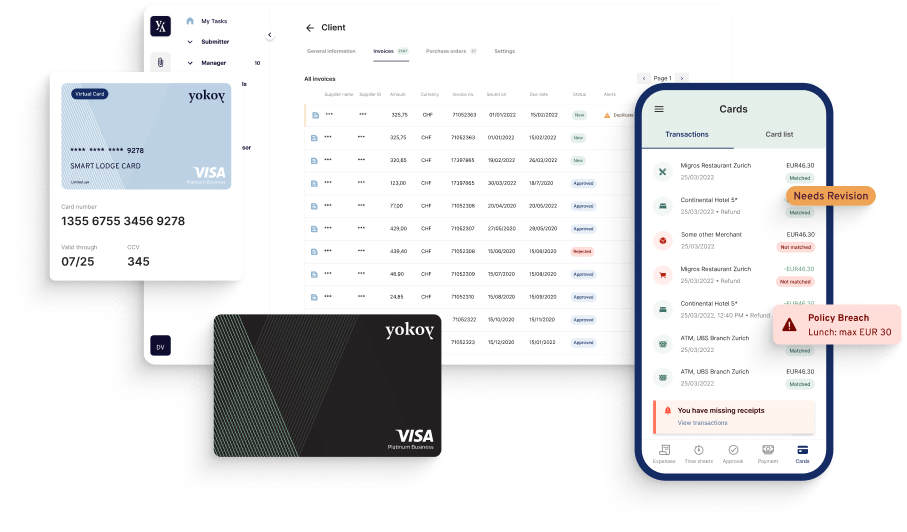

Virtuelle und temporäre Mitarbeiterkarten

Dabei handelt es sich um digitale Karten, die nicht in physischer Form erhältlich sind. Sie werden häufig für Online-Einkäufe verwendet und können einfach per Software generiert und verwaltet werden.

Virtuelle Karten bieten verbesserte Sicherheit und Automatisierung und eignen sich daher gut für Vertragsmitarbeiter und Finanzfachleute, die Effizienz und Sicherheit bei der Ausgabenverwaltung anstreben.

Vorteile:

- Virtuelle Karten verringern das Risiko eines physischen Verlusts oder Diebstahls.

- Einfache Integration in Spesenverwaltungssoftware für optimierte Nachverfolgung und Berichterstattung.

- Geeignet für Online-Transaktionen und digitales Spesenmanagement.

Einschränkungen:

- Wird möglicherweise nicht von allen Anbietern akzeptiert, insbesondere bei persönlichen Transaktionen.

- Für die Nutzung ist eine zuverlässige Internetverbindung erforderlich.

Passend für:

- Unternehmen legen Wert auf Sicherheit und Automatisierung im Spesenmanagement.

- Organisationen mit Mitarbeitern, die hauptsächlich Online-Einkäufe tätigen.

Auswahl der richtigen Spesenkarte für Vertragsmitarbeiter

Bei der Auswahl einer Karte für Vertragsmitarbeiter sind mehrere spezifische Faktoren von größter Bedeutung, da sie sich direkt auf die Effizienz und Kontrolle des Ausgabenmanagements auswirken.

Art und Kategorie der Ausgaben

Berücksichtigen Sie die wichtigsten Arten von Ausgaben, die Ihren Vertragsmitarbeitern entstehen. Handelt es sich um allgemeine Geschäftsausgaben, um Reiseausgaben oder um Kraftstoffausgaben?

Wählen Sie einen Kartentyp, der zu diesen spezifischen Ausgabenkategorien passt, um die Einhaltung Ihrer Ausgabenrichtlinie durchzusetzen.

Beispielsweise bieten die Virtual Smart Corporate Cards von Yokoy für Vertragsmitarbeiter, die häufig unterwegs sind, den Komfort, online darauf zugreifen zu können. Dies bedeutet, dass Mitarbeiter auch unterwegs auf ihre virtuellen Karten zugreifen und geschäftliche Ausgaben verwalten können, sodass sie stets über die erforderlichen Finanzinstrumente verfügen.

Blog article

Wie virtuelle Firmenkarten die Ausgabenkontrolle verbessern und diskretionäre Ausgaben begrenzen

Welche Herausforderungen lösen virtuelle Firmenkarten, welche Vorteile bieten sie und warum sind virtuelle Karten die perfekte Lösung, um diskretionäre Ausgaben zu begrenzen?

Lars Mangelsdorf,

Co-founder and CCO

Mobilität und Nutzungsmuster

Analysieren Sie, wie mobil und remote Ihre Vertragsmitarbeiter sind. Wenn sie häufig reisen oder aus der Ferne arbeiten, sind Karten, die Online-Zugriff und reisebezogene Vergünstigungen bieten, möglicherweise besser geeignet.

Beispielsweise eignen sich die virtuellen Spend Cards von Yokoy besonders für Vertragsmitarbeiter, die mobil sind oder remote arbeiten.

Diese virtuellen Karten können einfach per Software generiert und verwaltet werden und ermöglichen den Zugriff von überall mit einer Internetverbindung. Damit sind sie ideal für Mitarbeiter, die unterwegs Online-Einkäufe tätigen und Ausgaben über das Spesenverwaltungstool von Yokoy einreichen müssen.

Kostenkontrolle und Anpassung

Bewerten Sie den Grad der erforderlichen Kontrolle über die Ausgaben von Vertragsmitarbeitern. Suchen Sie nach Karten, die anpassbare individuelle Ausgabenlimits und eine Echtzeit-Ausgabenverfolgung ermöglichen, um sie an Ihre Budgetbeschränkungen anzupassen.

Beispielsweise bieten die virtuellen Smart Corporate Cards von Yokoy robuste Funktionen zur Kostenkontrolle, sodass Finanzteams individuelle Ausgabenlimits für jede Karte festlegen können. Dieser Grad an Individualisierung stellt sicher, dass Vertragsmitarbeiter die Budgetvorgaben einhalten und verringert so das Risiko von Mehrausgaben.

DO & CO standardisierte sein globales Ausgabenmanagement mit Yokoy

„Ein einheitlicher Prozess für die gesamte DO & CO Gruppe. Yokoy ermöglicht uns eine optimale Zusammenarbeit über alle Standorte und Einheiten hinweg.“

Michael Kultscher-Burger, Teamlead Accounts Payable & Receivable

Integrationsmöglichkeiten

Beurteilen Sie, ob sich die Spesenkarte nahtlos in Ihre bestehende Spesenverwaltungssoftware, Buchhaltungssoftware oder Ihr ERP-System integrieren lässt. Die Integration optimiert die Spesenabrechnung, den Abgleich und die Datenanalyse.

Beispielsweise sind die virtuellen Karten von Yokoy vollständig in die Spesenverwaltungsplattform integriert und gewährleisten so eine Spesenverfolgung in Echtzeit. Dies bedeutet, dass Finanzexperten Transaktionen während ihres Auftretens überwachen können und so einen sofortigen Einblick in die Ausgabenmuster erhalten.

Eventuelle Abweichungen von Budgetbeschränkungen können zeitnah erkannt werden, sodass Korrekturmaßnahmen in Echtzeit eingeleitet werden können.

Sicherheitsfunktionen

Priorisieren Sie Sicherheitsfunktionen, insbesondere wenn Vertragsmitarbeiter mit vertraulichen Finanzinformationen umgehen. Karten mit verbesserten Sicherheitsmaßnahmen und anpassbaren Berechtigungsstufen können das Risiko von Betrug und unbefugter Nutzung verringern und es dem Finanzteam erleichtern, die Ausgaben zu kontrollieren.

Lieferantenakzeptanz

Berücksichtigen Sie die Akzeptanz des gewählten Kartentyps durch den Anbieter, insbesondere wenn Vertragsmitarbeiter häufig Einkäufe vor Ort tätigen. Stellen Sie sicher, dass die Karte von den Anbietern, mit denen sie zusammenarbeiten, allgemein akzeptiert wird.

Intelligente Firmenkarten

Intelligent bezahlen

Mit den intelligenten Firmenkarten von Yokoy vereinfachen Sie Ihre Kartenadministration und behalten in Echtzeit den Überblick sowie die volle Kontrolle über Geschäftsausgaben weltweit.

Kosten und Gebühren

Bewerten Sie die mit jedem Kartentyp verbundenen Kosten, einschließlich Ausstellungsgebühren, Wartungsgebühren und allen anderen anfallenden Gebühren. Stellen Sie sicher, dass die gewählte Karte Ihrem Budget entspricht und gleichzeitig die erforderlichen Funktionen bietet.

Benutzerfreundlichkeit

Wählen Sie Karten, die benutzerfreundlich und für Vertragsmitarbeiter einfach zu verwenden sind. Intuitive Schnittstellen und klare Kostenabrechnungsverfahren können die Akzeptanz und Compliance verbessern.

Sammeln Sie Input von Vertragsmitarbeitern zu ihren Vorlieben und Bedürfnissen. Ihre Erkenntnisse können wertvolle Hinweise bei der Auswahl einer Karte geben, die zu ihrem Arbeitsablauf und ihren Erwartungen passt.

Blogartikel

MitarbeiterInnen-Zufriedenheit: Ein Argument für bessere UX in Finanztools

ie Welt der Finanzen verändert sich rasant, wobei bahnbrechende Technologien und sich verändernde Anspruchshaltungen der Nutzer die Systemlandschaft neu gestalten. Doch trotz der vielen neuen Möglichkeiten verharren die meisten Finanztools auf dem Niveau der 2000er – mit einer schlechten Benutzeroberfläche und fehlenden Schnittstellen.

Lars Mangelsdorf,

Co-founder and CCO

Nächste Schritte

Zusammenfassend lässt sich sagen, dass es bei der Auswahl einer Karte für Vertragsmitarbeiter wichtig ist, sich auf deren spezifische Ausgabenarten, Mobilität, Kontrollbedürfnisse, Sicherheit, Integrationsmöglichkeiten und Benutzerfreundlichkeit zu konzentrieren.

Die Virtual Smart Corporate Cards von Yokoy können eine gute Wahl sein, da sie viele dieser wichtigen Aspekte berücksichtigen, mehr Sicherheit und Integration bieten und gleichzeitig verschiedene Ausgabenkategorien abdecken.

Darüber hinaus lässt sich die Yokoy-Ausgabenverwaltungsplattform dank ihres API-First-Ansatzes problemlos in jede Technologielandschaft integrieren und optimiert so die Ausgabenverwaltungsprozesse durchgängig.

Wenn Sie Yokoys Karten in Aktion sehen möchten, können Sie unten eine Demo buchen.

Sehen Sie Yokoy in Aktion

Führen Sie alle Spesen, Lieferantenrechnungen und Zahlungen mit Firmenkarten in einer integrierten und KI-gestützten Plattform zusammen.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.