Home / So verhindern Sie Spesenbetrug bei Dienstreisen: KI-gesteuerte Compliance in der Reisekostenabrechnung

So verhindern Sie Spesenbetrug bei Dienstreisen: KI-gesteuerte Compliance in der Reisekostenabrechnung

- Last updated:

- Blog

Co-founder & CCO, Yokoy

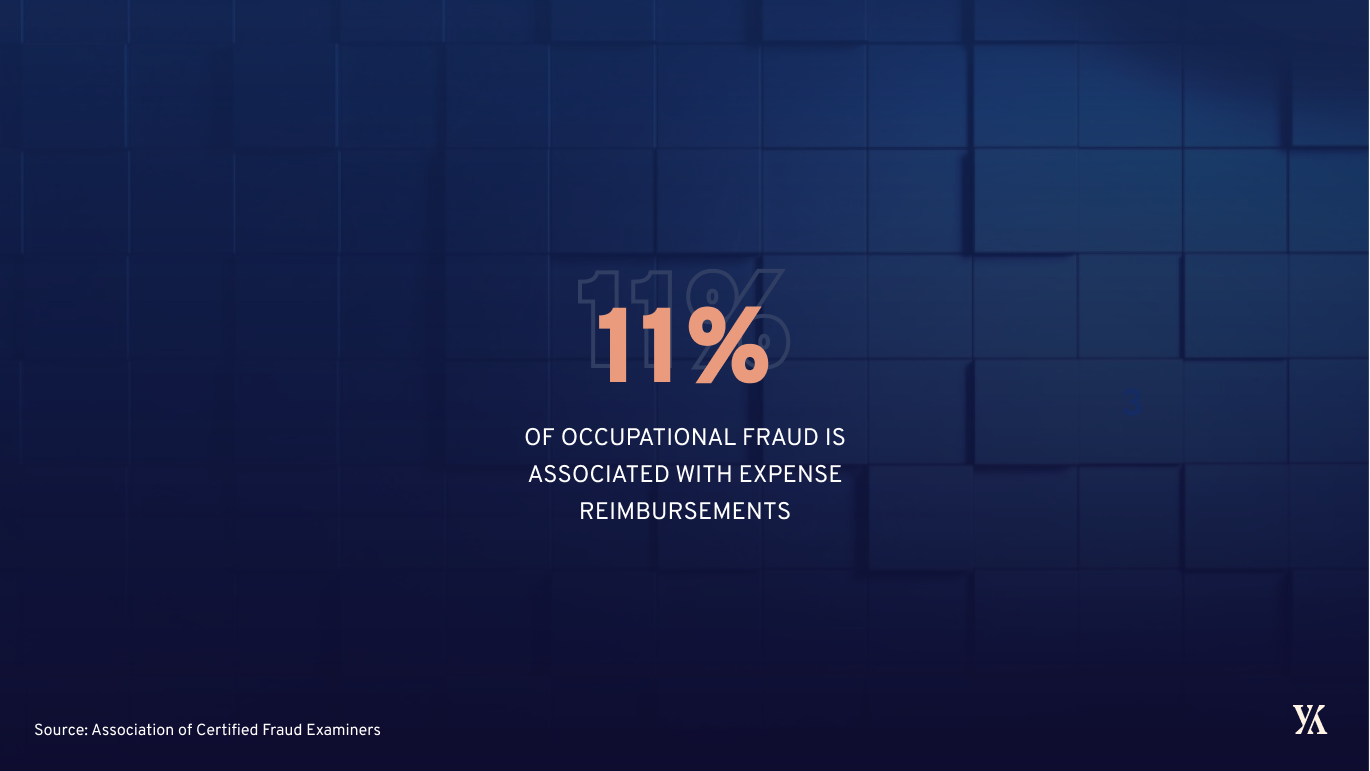

Spesenbetrug ist ein allgegenwärtiges Problem, das Unternehmen aller Größen und Branchen weiterhin plagt. Tatsächlich ergab eine kürzlich von der Association of Certified Fraud Examiners durchgeführte Umfrage, dass Organisationen jedes Jahr schätzungsweise 5 % ihrer Einnahmen durch Abrechnungsbetrug verlieren, wobei gefälschte Reisekostenabrechnungen besonders häufig vorkommen.

Für Unternehmen mit mehreren globalen Niederlassungen kann das Risiko von Spesenbetrug angesichts der komplexen Spesenverwaltung über verschiedene Regionen und Geschäftseinheiten hinweg sogar noch höher sein.

Die gute Nachricht ist, dass es innovative Lösungen gibt, die dabei helfen können, Betrugsfälle durch flasche Kilometerabrechnungen doppelt eingereichte Bewirtungsbelege zu verhindern. Die noch bessere Nachricht ist, dass diese Lösungen auf künstliche Intelligenz zurückgreifen und eine Maß an Automatisierung und Genauigkeit bieten, das früher für unmöglich gehalten wurde.

Aber hier ist der Haken: Die Idee, dass man sich darauf verlassen kann, dass Maschinen falsche Spesenabrechnungen erkennen und verhindern, mag für manche wie ein Widerspruch erscheinen. Wie können wir darauf vertrauen, dass Maschinen ethische Entscheidungen treffen indem sie über Abwesenheitszeiten, die Art der Dienstreise oder Geschäftsessen “urteilen”.

In diesem Artikel werden wir untersuchen, wie künstliche Intelligenz und benutzerdefinierte Workflows dabei helfen Reiserichtlinien durchzusetzen und Betrugsfälle bei Geschäftsreisen zu verhindern.

Die häufigsten Arten von Abrechnungsbetrug im traditionallen Ausgabenmanagement

Um zu verstehen, wo und wie Spesenbetrug von Mitarbeitenden auftritt, werfen wir einen genaueren Blick auf die verschiedenen Phasen des traditionellen Prozess der Kostenerstattung.

Nach Angaben der Association of Certified Fraud Examiners sind die häufigsten Arten von Spesenbetrug, von denen Unternehmen betroffen sind:

- Mitarbeitende, die betrügerische physische Dokumente erstellen – 39 %

- Einreichen geänderter physischer Dokumente – 32 %

- Mitarbeitende, die betrügerische digitale Dokumente erstellen – 28 %

- Einreichung geänderter elektronischer Dokumente – 25%

- Vernichtung oder Zurückhaltung physischer Dokumente – 23 %

Derselbe Bericht zeigt, dass die meisten Fälle von Betrug am Arbeitsplatz aus vier Abteilungen stammen:

- Operationen – 15%

- Buchhaltung – 12%

- Geschäftsleitung oder oberes Management – 11 %

- Umsatz – 11%

Betriebliche Vergehen wie Spesenbetrug können ein schwerwiegender Kündigungsgrund sein und unter Umständen eine fristlose Kündigung rechtfertigen. Bei der Entscheidung über eine Kündigung sollten Arbeitgeber jedoch eine sorgfältige Interessensabwägung vornehmen und die möglichen Auswirkungen auf das Unternehmen und die betroffenen Mitarbeitenden berücksichtigen.

Spesenbetrug kann nicht nur finanzielle Verluste verursachen, sondern auch den Ruf eines Unternehmens schädigen und das Vertrauen der Mitarbeitenden untergraben. Wenn Mitarbeitende sehen, dass betrügerisches Verhalten toleriert wird, ohne dass es zu Konsequenzen wie einer fristlosen Kündigung kommt, kann dies eine Kultur der Unehrlichkeit schaffen und die Werte des Unternehmens untergraben.

Lassen Sie uns nun auf diese Arten von Abrechnungsbetrug im Zusammenhang mit der Reisekostenabrechnungen eingehen und diese nacheinander unter die Lupe nehmen.

Persönliche Ausgaben

Bei dieser Art von Betrug macht eine Mitarbeiterin Ausgaben persönlicher Art, wie z. B. Bewirtungsbelege privater Abendessen, Büromaterial für den persönlichen Gebrauch, Geschenke für Familienmitglieder oder persönliche Übernachtungskosten und reicht deren Quittungen zur Kostenerstattung ein.

Gefälschte Quittungen

Eine der häufigsten Arten des Spesenbetrugs ist das Einreichen gefälschter Quittungen.

Dies kann das Einreichen von Quittungen für persönliche Ausgaben, die Geltendmachung fiktiver Ausgaben, die nie entstanden sind, wie z. B. die Forderung nach Bewirtung mit Kunden, oder die Erhöhung des Betrags einer legitimen Ausgabe – beispielsweise die Kosten einer Taxifahrt – umfassen.

Gefälschte Belege können schwer zu erkennen sein, insbesondere in Unternehmen, die auf Papierbelege angewiesen sind, und insbesondere dann, wenn die Belege überzeugend sind.

Überhöhte Ausgaben

Mitarbeitende können die Kosten einer berechtigten Ausgabe im Rahmen einer Geschäftsreise überbewerten, wie z. B. die Forderung nach einer höheren Kilometerabrechnung oder der Angabe von mehr Geschäftsessen, als tatsächlich für geschäftliche Zwecke verwendet wurden.

Dies kann eine subtile Form des Betrugs sein, der unbemerkt bleiben kann, wenn der oder die Mitarbeitende bei der Einreichung seiner Kostenerstattung die Ausgaben nur geringfügig überbewertet.

Doppelte Ausgaben

Mitarbeitende können doppelte Spesenabrechnungen für dieselben Geschäftsausgaben einreichen, z. B. zweimal eine Erstattung für dieselbe Bewirtung oder Taxifahrt beantragen. Dies kann irrtümlich oder absichtlich geschehen und kann von Hand schwer zu erkennen sein, wenn der oder die Mitarbeitende darauf achtet, die doppelte Ausgabe in verschiedenen Berichten einzureichen.

Mit einem automatisierten Spesenverwaltungssystem können Unternehmen solche Fehler und betrügerische Aktivitäten jedoch leicht erkennen und doppelte Erstattungen verhindern.

Double Dipping

Double Dipping tritt auf, wenn eine Mitarbeiterin dieselbe Ausgabe an mehrere Quellen übermittelt, z. B. wenn dieselbe Ausgabe sowohl an sein Unternehmen als auch an einen Kunden übermittelt wird. Dies kann dazu führen, dass einer Mitarbeiterin derselbe Aufwand zweimal erstattet wird. Auch ein solcher Betrugsfall fällt zumeist nur durch Zufall auf.

Veraltete Richtlinien

Dieser Bereich wird oft übersehen, aber veraltete Spesenrichtlinien können ebenfalls zu Betrug beitragen. Meist geschieht in Finanzabteilungen, die mit überwältigenden Mengen von Spesenabrechnungen und Kostenerstattungen zu tun haben.

Wenn die Richtlinie beispielsweise die Erstattung eines bestimmten Betrags an Ausgaben ohne Quittungen zulässt, können Mitarbeitende dies ausnutzen, indem sie Ausgaben überhöhen oder falsche Ausgaben einreichen.

Schwache Kontrollen

Schließlich können auch schwache Kontrollen des Spesenabrechnungsprozesses zu Betrug beitragen. Wenn es beispielsweise kein System zur Überprüfung von Spesen gibt oder der Überprüfungsprozess nicht streng genug ist, fühlen sich die Mitarbeitenden möglicherweise wohler, wenn sie falsche Spesen einreichen.

Trotz der Risiken, die mit solchen Praktiken verbunden sind, haben viele Finanzteams nicht die Zeit, jede Spesenabrechnung zu überprüfen, um sicherzustellen, dass alle Forderungen den Unternehmensrichtlinien entsprechen, sodass die kleineren Beträge oft mit Mindestprüfungen genehmigt werden.

Wie viel verlieren Firmen durch Abrechnungsbetrug?

Unternehmen verlieren jedes Jahr einen erheblichen Geldbetrag durch betrügerische Spesenabrechnungen. Obwohl es schwierig sein kann, eine genaue Zahl zu ermitteln, deuten Studien darauf hin, dass Unternehmen jedes Jahr durchschnittlich 5 % ihrer Einnahmen durch Spesenbetrug verlieren.

Ein Bericht der Association of Certified Fraud Examiners ergab, dass der mittlere Verlust aufgrund von Spesenerstattungsbetrug 40.000 US-Dollar pro Fall betrug. Darüber hinaus ergab eine Umfrage von Chrome River, dass die durchschnittliche betrügerische Spesenabrechnung 2.481 US-Dollar beträgt.

Betrugsmaschen können extrem kostspielig sein, mit einem durchschnittlichen Verlust von 140.000 US-Dollar und mehr als einem Fünftel der Fälle, die zu Verlusten von mindestens 1 Million US-Dollar führen. Diese Schemata können für einen Median von 18 Monaten unentdeckt bleiben.

Dies ist ein globales Problem mit ähnlichen Trends bei Betrugsprogrammen und Betrugsbekämpfungskontrollen in verschiedenen Regionen. Eigentümer und Führungskräfte verursachen mit einem mittleren Verlust von 337.000 $ tendenziell den größten Schaden, gefolgt von Managern mit einem mittleren Verlust von 125.000 $ und Mitarbeitende mit einem mittleren Verlust von 50.000 $.

So erkennen und verhindern Sie Betrug bei der Spesenabrechnung von Mitarbeitenden

Die Ausgabenverwaltungssoftware von Yokoy hilft Unternehmen, Betrug bei der Spesenabrechnung von Mitarbeitern durch eine Mischung aus KI-Technologie und Automatisierung zu erkennen und zu verhindern. Was das in der Praxis bedeutet, erfahren Sie hier.

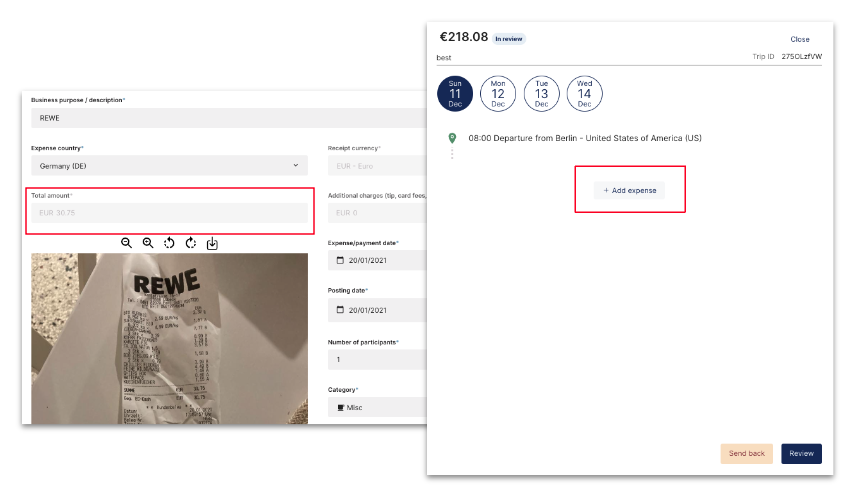

Automatisierte Belegerfassung

Die automatische Erfassung von Belegen ist eine Schlüsselfunktion von Ausgabenverwaltungssoftware wie Yokoy. Diese Funktion trägt dazu bei, den Spesenabrechnungsprozess zu rationalisieren und das Risiko von Fehlern und Betrug zu verringern.

Wie funktioniert die Quittungserfassung in Yokoy?

Mit dieser Funktion können Mitarbeitende ihre Belege mit ihrem Smartphone fotografieren und direkt in das System hochladen, wodurch die manuelle Dateneingabe und papierbasierte Belege entfallen.

Mit der automatisierten Quittungserfassung können Mitarbeitende Quittungen für alle Arten von Ausgaben, einschließlich Mahlzeiten, Transport, Unterkunft und andere geschäftsbezogene Ausgaben, einfach erfassen und einreichen.

Die Software extrahiert mithilfe von OCR-Technologie automatisch wichtige Informationen aus dem Beleg – beispielsweise Daten wie Verkäufername, Datum und Betrag. Die KI-Technologie von Yokoy „liest“ die Daten, ordnet sie den richtigen Kategorien zu und verknüpft sie mit der entsprechenden Spesenabrechnung.

Diese Funktion trägt dazu bei, dass alle Ausgaben ordnungsgemäß dokumentiert werden und vom Finanzteam leicht geprüft werden können, und verbessert die Sichtbarkeit und Transparenz der Ausgabenberichterstattung für Mitarbeitende und Manager.

Darüber hinaus kann die automatisierte Belegerfassung Unternehmen dabei helfen, Steuer- und Rechnungslegungsvorschriften einzuhalten, da sie einen sicheren und überprüfbaren Nachweis aller Ausgaben bietet. Dies kann besonders in Branchen mit strengen Compliance-Anforderungen wichtig sein, wie z. B. im Gesundheitswesen, im Finanzwesen oder in der Regierung.

Ausgabenverfolgung in Echtzeit

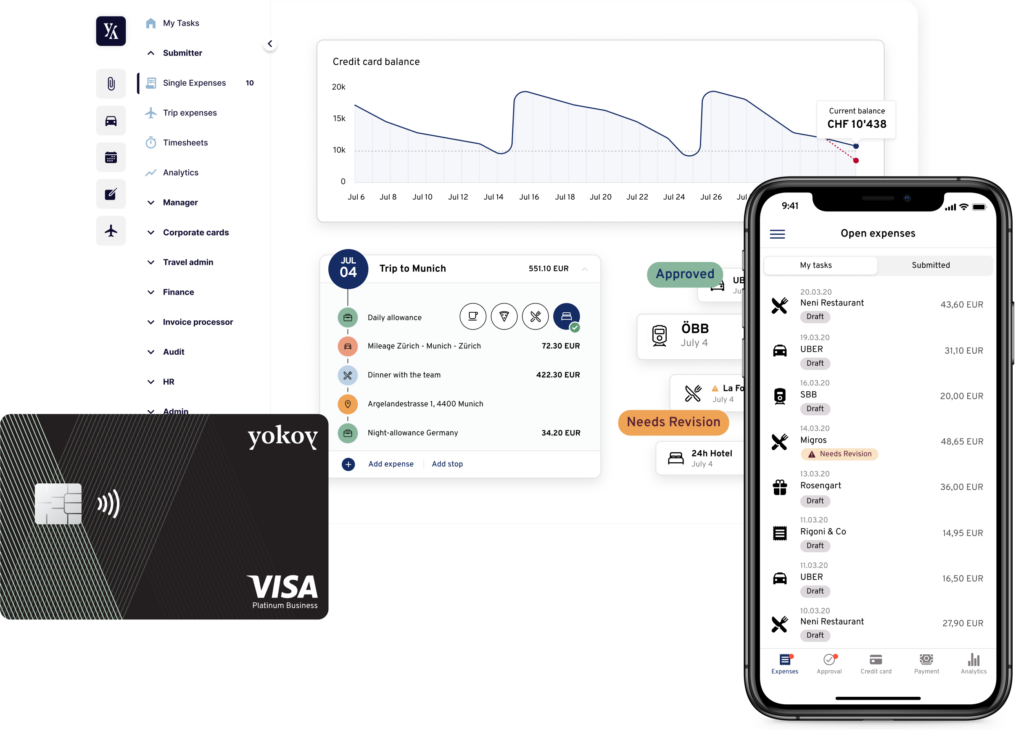

Eine weitere Funktion, die dazu beiträgt, betrügerische Berichte und Ansprüche zu verhindern, ist die Ausgabenverfolgung in Echtzeit. Diese Funktion bietet Unternehmen die Möglichkeit, die Mitarbeiterausgaben in Echtzeit zu überwachen, wodurch sie mehr Transparenz und Kontrolle über die Mitarbeiterausgaben erhalten.

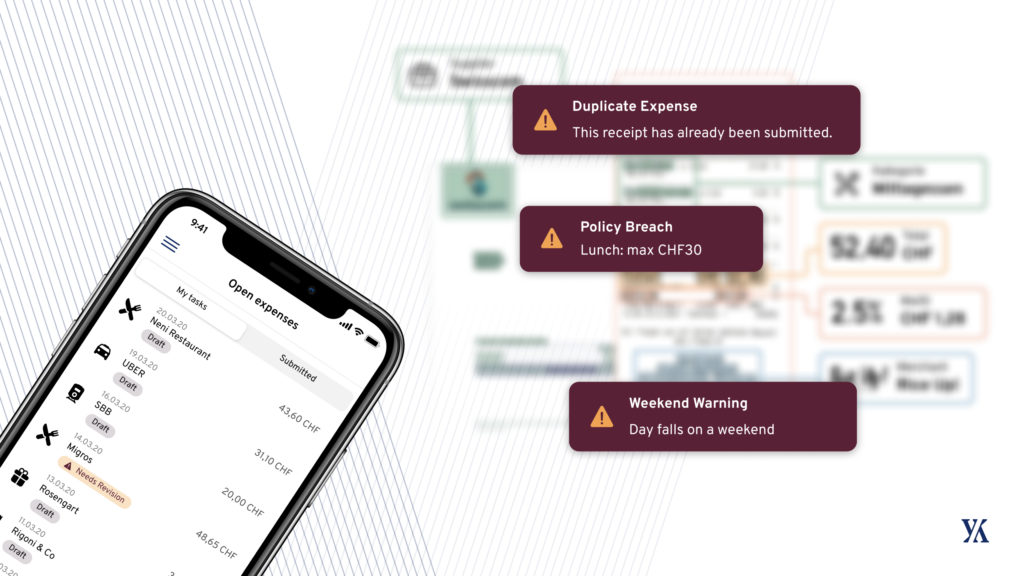

Mit der Ausgabenverfolgung in Echtzeit können Unternehmen automatische Warnungen und Benachrichtigungen für bestimmte Ausgabenkriterien einrichten, z. B. Ausgaben, die einen bestimmten Betrag überschreiten, doppelte Ansprüche oder andere Richtlinienverstöße.

Diese Benachrichtigungen können an Manager oder das Finanzteam gesendet werden, damit sie alle fragwürdigen Ausgaben überprüfen und Maßnahmen ergreifen können.

Die Echtzeitverfolgung von Ausgaben bietet auch ein gewisses Maß an Transparenz und Rechenschaftspflicht für die Mitarbeitenden. Es hilft sicherzustellen, dass Mitarbeitende die Spesenrichtlinien des Unternehmens befolgen, und ermöglicht es ihnen, den Status ihrer Spesen zu sehen, während sie verarbeitet werden.

Außerdem können Kunden auch mit ihrer Yokoy Smart Corporate Card bezahlen und Transaktionen automatisch abgleichen, wenn sie eine Ausgabe melden, ohne nach anderen Anbietern suchen zu müssen. Wir haben das Thema im folgenden Artikel ausführlich behandelt.

Meinungsbeitrag

Compliance-Maximierung durch automatisierte Spesenabrechnung: wichtige Überlegungen

Die automatisierte Spesenabrechnung hat sich als eine Lösung durchgesetzt, die es Finanzteams ermöglicht, ihre Arbeitsabläufe zu optimieren und Echtzeit-Einblicke in die Unternehmensausgaben zu gewinnen. Außerdem können Automatisierung und moderne Lösung für die Abrechnung von Reisekosten enorm dabei helfen, Fehler und Betrug zu vermeiden und lokale Vorschriften einzuhalten.

Lars Mangelsdorf,

Co-founder und CCO, Yokoy

Anpassbare Genehmigungsworkflows

An dritter Stelle auf unserer Liste stehen die Workflows vor der Genehmigung: Yokoy bietet anpassbare Genehmigungsabläufe, um Unternehmen dabei zu helfen, die Einhaltung ihrer Spesenabrechnungsrichtlinien sicherzustellen.

Mit dieser Funktion können Unternehmen ihre Spesenrichtlinien mit unterschiedlichen Genehmigungs- und Weiterleitungsebenen definieren und implementieren, die auf ihre spezifischen Bedürfnisse zugeschnitten sind.

Beispielsweise können Unternehmen ihre Genehmigungsprozesse an ihre Richtlinien anpassen und je nach Ausgabenart, Abteilung und Projekt mehrstufige Genehmigungsverfahren einrichten. Außerdem können Unternehmen auch automatische Genehmigungen festlegen, wenn keine Richtlinienverstöße vorliegen und der Ausgabenbetrag unter ein bestimmtes Limit fällt.

Beispielsweise kann eine Spesenabrechnung für eine Geschäftsreise die Genehmigung eines direkten Vorgesetzten, eines Mitglieds des Finanzteams und eines Abteilungsleiters erfordern. Alternativ kann eine Spesenabrechnung für Bürobedarf nur die Genehmigung durch das Mitglied des Finanzteams erfordern. Wenn der Anspruch richtlinienkonform ist und innerhalb einer bestimmten Grenze liegt, kann die Ausgabe automatisch genehmigt werden.

Auf diese Weise können Unternehmen ihren Genehmigungsprozess über Abteilungen und Einheiten hinweg optimieren und sicherstellen, dass Ausgaben vor der Erstattung ordnungsgemäß genehmigt werden.

Darüber hinaus ermöglichen die Genehmigungs-Workflows von Yokoy Unternehmen, den Status jeder Spesenabrechnung zu verfolgen und bieten sowohl dem Finanzteam als auch den Mitarbeitenden Einblick in den Genehmigungsprozess.

KI-gestützte automatisierte Richtlinienprüfung

Unsere Lösung kann auch dabei helfen, Spesenrichtlinien automatisch durchzusetzen. Wenn beispielsweise eine Mitarbeiterin versucht, eine Ausgabe einzureichen, die einen bestimmten Betrag übersteigt oder gegen eine Unternehmensrichtlinie verstößt, kann die Software die Ausgabe automatisch ablehnen oder sie zur weiteren Überprüfung an einen Vorgesetzten senden.

Dies geschieht durch das Festlegen benutzerdefinierter Regeln auf der Grundlage spezifischer Unternehmensrichtlinien und durch den Einsatz von KI-Technologie zum Kennzeichnen von Richtlinienverstößen, Duplikaten und betrügerischen Aktivitäten in Echtzeit.

Die Software von Yokoy kann Quittungen in verschiedenen Währungen und Sprachen erkennen und verarbeiten, sodass sie dazu beitragen kann, den Kostenverfolgungs- und Erstattungsprozess über Unternehmen und Regionen hinweg zu rationalisieren.

Aussagekräftige Reiseberichte

Schließlich bietet Yokoy Datenanalyse- und Berichtsfunktionen, die es Unternehmen ermöglichen, ihre Ausgabendaten zu analysieren und Trends oder Anomalien zu erkennen, die auf Betrug in Echtzeit hindeuten könnten. Gleichzeitig macht es unsere Lösung Prüfern leicht zu erkennen, wann und warum es zu Ausgabenüberschreitungen kommt, und erleichtert die Archivierung und den Export von Spesenabrechnungen.

Durch den Einsatz von Spesenmanagementlösungen wie Yokoy können Unternehmen ihre Transparenz und Ausgabenkontrolle verbessern und Mehrausgaben und das Betrugsrisiko während des Spesenabrechnungs- und Erstattungsprozesses erheblich reduzieren.

Nächste Schritte

Zusammenfassend lässt sich sagen, dass eine genaue Spesenabrechnung für Unternehmen von entscheidender Bedeutung ist, um potenzielle Verluste zu vermeiden und das Vertrauen in ihre Mitarbeitenden aufrechtzuerhalten.

Um betrügerische Erstattungsansprüche zu verhindern und aufzudecken, müssen Unternehmen einen proaktiven Ansatz verfolgen, indem sie strenge Kontrollen implementieren, Mitarbeitende schulen und Technologielösungen einsetzen.

Yokoy unterstützt mittlere und große Unternehmen bei der Verhinderung von Spesenbetrug durch Mitarbeitende durch KI-gestützte Automatisierung und integrierte Compliance.

Wenn Sie sehen möchten, was unsere Spend-Management-Plattform für Ihr Unternehmen leisten kann, können Sie unten eine Demo buchen.

Vereinfachen Sie Ihr Ausgabenmanagement

Verwandte Inhalte

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.