Home / Rechnungscodierung in der Kreditorenbuchhaltung: Prozess und Herausforderungen

Rechnungscodierung in der Kreditorenbuchhaltung: Prozess und Herausforderungen

- Last updated:

- Blog

Product Marketing Manager, Yokoy

Auch wenn es wie eine Routineaufgabe erscheinen mag, sind die Auswirkungen der Rechnungscodierung auf Finanzvorgänge bedeutender, als Sie vielleicht denken.

Bei einem manuellen Prozess, bei dem Daten manuell eingegeben werden, ist das Fehlerrisiko extrem hoch.

- Nach Angaben des Institute of Finance and Management (IOFM) kann die manuelle Rechnungsbearbeitung eine Fehlerquote von bis zu 8 % bis 12 % aufweisen.

- Eine Studie von PayStream Advisors ergab, dass die manuelle Rechnungsbearbeitung zu einer Fehlerquote von etwa 3 % bis 5 % führen kann.

Die Kosten für die Korrektur von Fehlern in manuell verarbeiteten Rechnungen können erheblich sein. Den gleichen Quellen zufolge kann die Behebung eines Rechnungsfehlers etwa 53 US-Dollar kosten.

Überrascht? Du bist nicht allein.

In diesem Artikel untersuchen wir den traditionellen Rechnungscodierungsprozess in der Kreditorenbuchhaltung, einschließlich der Herausforderungen der manuellen Rechnungscodierung und der Vorteile der Automatisierung der Rechnungsverarbeitung.

Was ist Rechnungscodierung in der Kreditorenbuchhaltung (AP)?

Die Rechnungscodierung in der Kreditorenbuchhaltung (AP) ist eine systematische Methode zur Zuweisung eindeutiger Codes oder Kennungen zu Rechnungen. So wie verschiedene Artikel in den Regalen der Geschäfte bestimmte Kategorien haben, hat jede Ausgabe in Ihren Finanzunterlagen einen bestimmten Code, der ein umfassendes Codierungssystem bildet.

Rechnungscodes helfen dabei, Ausgaben zu kategorisieren, Kosten bestimmten Kostenstellen oder Projekten zuzuordnen und eine nahtlose Nachverfolgung und Berichterstattung zu ermöglichen.

Beispielsweise könnten Büromaterialien den Code „OS“ haben, während Reisekosten den Code „TR“ haben.

In größeren Organisationen oder Projekten mit mehreren Teams hilft die Rechnungscodierung dabei, Kosten bestimmten Abteilungen oder Projekten zuzuordnen. Wenn Ihre IT-Abteilung beispielsweise an einem Software-Upgrade arbeitet, kann ihren Ausgaben ein eindeutiger IT-Code zugewiesen werden.

Im Wesentlichen handelt es sich dabei um das finanzielle Äquivalent zur Organisation Ihres Kleiderschranks – um sicherzustellen, dass alles seinen vorgesehenen Platz hat.

Warum kodieren Sie Rechnungen?

Nun fragen Sie sich vielleicht: Warum sollten Sie sich die Mühe machen, Rechnungen Codes zuzuweisen?

Die Antwort liegt in der Komplexität moderner Geschäftsabläufe. Da erstaunliche 77 % der Unternehmen Betrug durch manuelle Prozesse erleben, ist die Gewährleistung von Genauigkeit und Verantwortlichkeit von größter Bedeutung.

Die Rechnungskodierung fungiert als entscheidender Kontrollmechanismus. Es rationalisiert nicht nur den Zahlungsgenehmigungsprozess, sondern hilft auch dabei, Fehler und Inkonsistenzen frühzeitig zu erkennen.

Tatsächlich kann laut einer aktuellen Umfrage des Institute of Finance and Management (IOFM) eine effiziente Rechnungscodierung die Fehlerquote um bis zu 40 % senken.

Also, was ist das große Ganze? Wofür wird die Rechnungscodierung verwendet?

Bei der Rechnungskodierung geht es nicht nur um eine saubere Kategorisierung; Es geht darum, die Macht der Daten zu nutzen.

Wenn es richtig gemacht wird, liefert es Finanzexperten umsetzbare Erkenntnisse und ermöglicht so eine fundierte Entscheidungsfindung. In einer Welt, in der Daten den Erfolg bestimmen, ist eine effiziente Rechnungscodierung der Schlüssel zur Erschließung des finanziellen Potenzials Ihres Unternehmens.

Nachdem wir nun die Voraussetzungen geschaffen haben, wollen wir das Thema weiter untersuchen, beginnend mit traditionellen Methoden und uns schrittweise in den Bereich der Automatisierung und Innovation vorwagen.

Bevor Sie gehen …

Verpassen Sie es nicht

Werden Sie Teil einer Community von über 12.000 Finanzfachleuten und erhalten Sie die aktuellsten Erkenntnisse zum Ausgabenmanagement und zur Transformation des Finanzwesens direkt in Ihren Posteingang.

Traditionelle Rechnungscodierungsmethoden

Traditionelle Rechnungscodierungsmethoden sind seit Jahrzehnten die Grundlage der Kreditorenbuchhaltung. Dabei handelt es sich um einen schrittweisen, manuellen Prozess zur Zuweisung von Codes zu Rechnungen. Lassen Sie uns dieses uralte Verfahren durchgehen:

Empfang und Prüfung: Die Reise beginnt, wenn eine neue Rechnung eintrifft. Die für die Codierung der Lieferantenrechnung zuständige Kreditorenbuchhaltung prüft die Daten sorgfältig. Sie untersuchen jeden Einzelposten, um die Art der Ausgaben zu verstehen.

Kategorieidentifikation: Anschließend ermitteln sie die entsprechenden Ausgabenkategorien bzw. Kostenstellen. Dazu gehört die Feststellung, ob es sich um den Kauf von Bürobedarf, Reisekosten, Gerätewartung oder eine andere relevante Kategorie handelt.

Codezuweisung: Sobald die Kategorie festgelegt ist, weist der Finanzexperte der Rechnung einen bestimmten Code zu. Diese Codes sind häufig alphanumerisch und für jede Ausgabenkategorie eindeutig. Beispielsweise „OS-001“ für Büromaterial oder „TR-002“ für Reisekosten.

GL-Code-Integration: Nach der Zuweisung des Primärcodes ordnet der Finanzexperte ihn der Hauptbuch-Kodierung zu. Der FIBU-Code ist ein wichtiger Bestandteil der Finanzverfolgung, da er die Ausgabe mit dem entsprechenden Hauptbuchkonto verknüpft.

Dokumentation: Die Lieferantenrechnung wird zusammen mit ihrem Code und der FIBU-Codezuordnung für zukünftige Referenz- und Prüfzwecke aufgezeichnet.

Genehmigung und Zahlung: Sobald die Rechnung codiert ist, durchläuft sie den regulären Validierungs- und Genehmigungsprozess. Wenn alles in Ordnung ist, wird sie zur Zahlung weitergeleitet. Abhängig von der Struktur des AP-Teams können am Genehmigungsworkflow mehrere Stakeholder beteiligt sein.

Dieser manuelle Codierungsprozess eignet sich zwar für kleinere Organisationen, ist jedoch zeitaufwändig und fehleranfällig, insbesondere wenn das Kreditorenbuchhaltungsteam täglich große Rechnungsmengen verarbeitet.

Menschliche Fehler bei der Codierung können zu einer Fehlzuordnung von Ausgaben führen, was sich kaskadierend auf die Finanzberichterstattung und die Budgetverwaltung auswirken kann. Natürlich kann die Eliminierung manueller Arbeit aus diesem Prozess die Effizienz deutlich steigern und die Fehlerquote senken.

Wir werden uns in den nächsten Abschnitten damit befassen, wie die Automatisierung helfen kann, aber Sie können hier mehr über verschiedene Rechnungserfassungsmethoden erfahren.

Wie schreibt man einen Rechnungscode?

Das Schreiben eines Rechnungscodes erfordert Präzision und Konsistenz, um Ausgaben effektiv zu kategorisieren und zu verfolgen. Der Vorgang kann jedoch variieren, je nachdem, ob Sie eine Rechnung mit oder ohne Bestellung (PO) verfassen.

Bitte beachten Sie: Diese Übersicht beschreibt den manuellen Prozess. Der Rechnungsverarbeitungsablauf kann jedoch vollständig automatisiert werden, angefangen bei der Rechnungserfassung bis hin zur Validierung, Genehmigung und Zahlung der Rechnung.

Wir haben das Thema im folgenden Artikel ausführlich beschrieben.

Blog article

Automatisierte Rechnungsverarbeitung: Prozessschritte und erste Schritte

Worum geht es bei der Automatisierung der Rechnungsverarbeitung? Erfahren Sie, wie die KI-gestützte Rechnungsautomatisierung funktioniert und wie sie Ihnen dabei helfen kann, Zeit zu sparen, Risiken zu reduzieren und Ihre Sicht auf den Cashflow zu verbessern.

Mauro Spadaro,

Product Manager

Kodierung einer Nicht-PO-Rechnung

Der herkömmliche Kodierungsprozess für Rechnungen ohne Bestellauftrag läuft wie folgt ab:

- Überprüfen Sie die Rechnung: Überprüfen Sie zunächst gründlich die Rechnungsdaten. Identifizieren Sie die Art der Ausgaben und bestimmen Sie die entsprechende Ausgabenkategorie. Dieser Schritt ist von entscheidender Bedeutung, wenn keine vordefinierte Struktur wie eine Bestellung vorliegt.

- Wählen Sie ein Codierungsformat: Wählen Sie ein Codierungsformat, das den Konventionen Ihrer Organisation entspricht. Dabei kann es sich um eine Kombination aus Buchstaben und Zahlen handeln, etwa „TR-001“ für Reisekosten oder „OS-002“ für Büromaterial.

- Weisen Sie einen eindeutigen Code zu: Weisen Sie der Rechnung basierend auf der Ausgabenkategorie einen eindeutigen Code zu. Stellen Sie sicher, dass jeder Code unterschiedlich ist und sich nicht mit anderen Codes in derselben Kategorie überschneidet.

- Verknüpfung zum Hauptbuchcode: Verbinden Sie den zugewiesenen Code mit dem entsprechenden Hauptbuchcode (GL). Durch diese Verknüpfung wird sichergestellt, dass die Ausgaben in Ihren Finanzunterlagen korrekt erfasst werden.

Kodieren einer Rechnung mit einer Bestellung

Wenn Sie eine Bestellung haben, wird der Codierungsprozess effizienter:

- Verweisen Sie auf die Bestellung: Beginnen Sie mit der Bezugnahme auf die Bestellung, die der Rechnung zugeordnet ist. Die PO bietet ein strukturiertes Format und vordefinierte Kategorien für die Codierung.

- Überprüfen Sie die Richtigkeit: Stellen Sie sicher, dass die Rechnung mit den in der Bestellung angegebenen Details übereinstimmt. Überprüfen Sie, ob Unstimmigkeiten vorliegen, und gleichen Sie etwaige Differenzen zwischen der Bestellung und der Rechnung ab.

- Bestellcodes verwenden: In den meisten Fällen enthält die Bestellung bereits spezifische Codes oder Kennungen für Ausgabenkategorien. Nutzen Sie diese Codes für Konsistenz und Ausrichtung mit der ursprünglichen Bestellung.

- Link zum Hauptbuchcode: Verbinden Sie den auf der Bestellung basierenden Code mit dem entsprechenden Hauptbuchcode (GL), genau wie Sie es bei Rechnungen ohne Bestellung tun würden. Dieser Schritt stellt sicher, dass die Ausgabe in Ihren Finanzunterlagen korrekt erfasst wird.

- Dokumentieren Sie den Prozess: Führen Sie eine gründliche Dokumentation, einschließlich einer Kopie der Rechnung, der Bestellung, des zugewiesenen Codes, der FIBU-Code-Verknüpfung und aller relevanten Notizen oder Kommentare.

- Stellen Sie die Einhaltung sicher: Stellen Sie sicher, dass Ihr Codierungsprozess den internen Richtlinien und Buchhaltungsstandards Ihrer Organisation entspricht, insbesondere bei der Arbeit mit Bestellungen.

Wenn Sie diese Schritte befolgen, können Sie effektiv einen Rechnungscode schreiben, unabhängig davon, ob Sie eine Bestellung als Referenz haben oder eine Rechnung ohne diese codieren müssen.

Skalierungsprobleme: Das Problem mit der GL-Codierung

Wenn Unternehmen expandieren und der Betrieb wächst, stehen sie oft vor einer gewaltigen Herausforderung in Form der Skalierung. Eine dieser Herausforderungen, die mit zunehmender Größe von Unternehmen immer offensichtlicher wird, ist die Komplexität der Hauptbuchhaltung (GL).

Hier analysieren wir die Probleme, die auftreten, wenn man sich auf traditionelle GL-Kodierungsmethoden verlässt:

- Komplexität verstärkt: Mit Wachstum geht Komplexität einher. Mehr Transaktionen, mehr Ausgabenkategorien und mehr Abteilungen bedeuten ein ständig wachsendes Netz von FIBU-Codes. Die manuelle Verwaltung dieser Komplexität kann zu Fehlern und Verwirrung führen.

- Erhöhte Fehlerraten: Mit zunehmendem Transaktionsvolumen steigt auch das Potenzial für menschliche Fehler. Selbst kleine Fehler bei der GL-Kodierung können weitreichende Folgen haben und sich auf die Finanzberichterstattung und Entscheidungsfindung auswirken.

- Zeitaufwändig: Die herkömmliche GL-Kodierung ist ein arbeitsintensiver Prozess. Wenn Ihr Unternehmen wächst, wird es unpraktisch, erhebliche Arbeitskräfte für diese Aufgabe einzusetzen. Diese Zeit könnte besser für die wertschöpfende Finanzanalyse genutzt werden.

- Mangelnde Echtzeittransparenz: Skalierende Unternehmen benötigen finanzielle Transparenz in Echtzeit. Die traditionelle GL-Kodierung hinkt oft hinterher, was zu Verzögerungen beim Zugriff auf wichtige Finanzdaten führt.

- Begrenzte Anpassungsfähigkeit: Bei schnellem Wachstum oder Änderungen in der Geschäftsstrategie können bestehende GL-Codes nicht mehr ausreichend sein. Das Anpassen und Erweitern von Codes an neue Anforderungen kann ein umständlicher und ineffizienter Prozess sein.

Wie funktioniert die automatisierte Rechnungsverarbeitung?

Die Automatisierung der Kreditorenbuchhaltung verändert die Art und Weise, wie Unternehmen mit Rechnungen umgehen, und erhöht die Effizienz und Genauigkeit der Arbeitsabläufe bei der Rechnungsverarbeitung.

So funktioniert diese bahnbrechende Technologie:

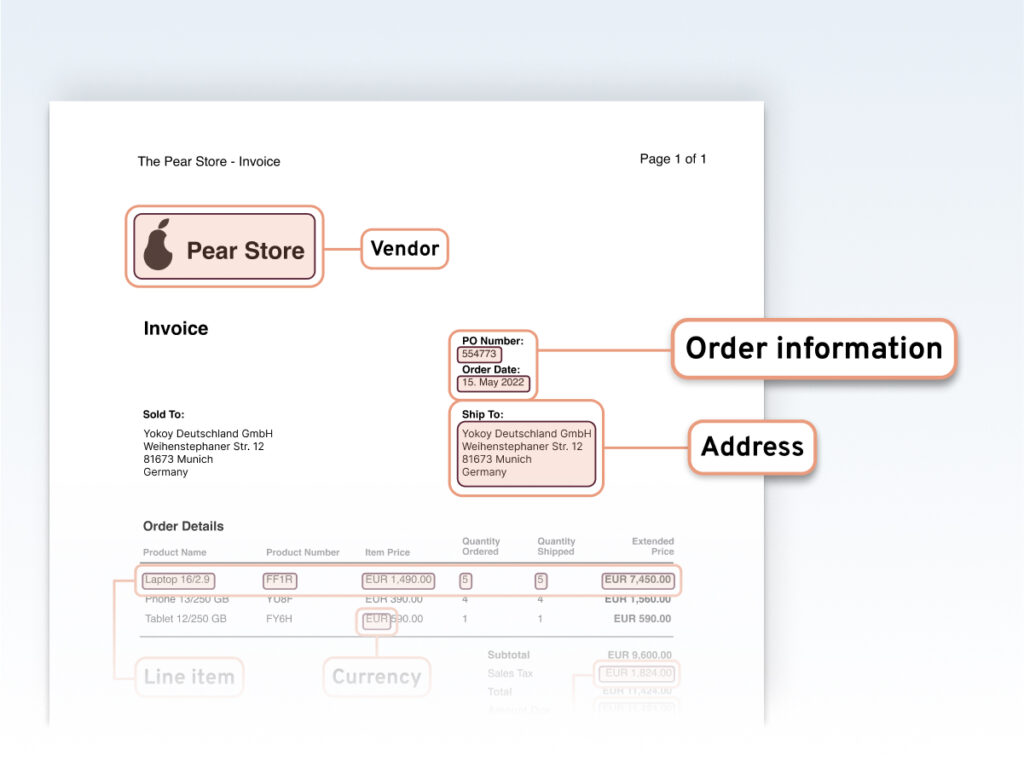

Rechnungserfassung

Der Prozess beginnt mit der Erfassung der Eingangsrechnungen. Automatisierte Rechnungsverarbeitungstools nutzen häufig die OCR-Technologie (Optical Character Recognition), um wichtige Informationen aus papierbasierten oder elektronischen Rechnungen zu extrahieren. Zu diesen Daten gehören Lieferantendetails, Rechnungsnummern, Daten, Einzelposten, Beträge und relevante Kontocodes.

Blog article

Lösungen zur Rechnungserfassung: Von der manuellen Verarbeitung bis hin zu OCR- und KI-Technologie

Nutzen Sie die Möglichkeiten der Rechnungserfassungsmethoden im Finanzwesen und stellen Sie von der manuellen Verarbeitung auf fortschrittliche Rechnungs-OCR- und KI-Technologie um.

Andreea Macoveiciuc,

Growth Marketing Manager

Datenextraktion

Nach der Erfassung werden die extrahierten Daten einer strengen Validierung anhand vordefinierter Kriterien unterzogen, um Genauigkeit und Übereinstimmung mit Ihrem Buchhaltungssystem sicherzustellen. Alle Unstimmigkeiten oder Anomalien werden umgehend zur Überprüfung gemeldet, um die Datenintegrität zu gewährleisten.

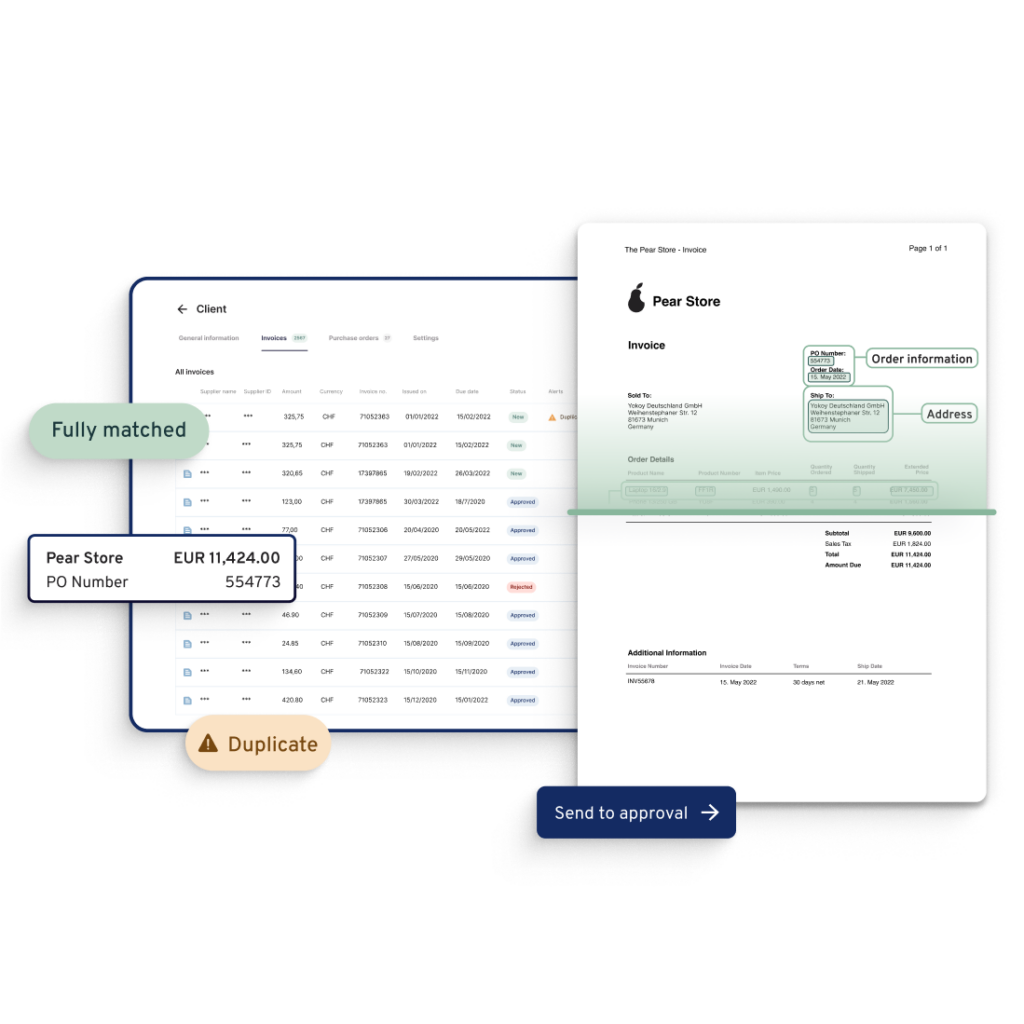

Rechnungsabgleich

Rechnungen werden sorgfältig mit den zugehörigen Bestellungen (POs) und Empfangsdokumenten abgeglichen und dabei auf vorgegebene Bestellcodes und Kontocodes abgestimmt.

Automatisierte Systeme vergleichen die Rechnungsdetails mit den entsprechenden Bestellungen und überprüfen so die Richtigkeit der abgerechneten Artikel, Mengen und relevanten Kontonummern.

Blogartikel

So nutzen Sie die Rechnungsabgleichstechnologie, um Ihre Prozesseffizienz zu verbessern

Erfahren Sie, wie die Rechnungsabgleichstechnologie den 2- und 3-Wege-Abgleich von Lieferantenrechnungen mit Bestellungen und Wareneingängen automatisiert und so einen effizienten Kreditorenbuchhaltungsprozess ermöglicht.

Mauro Spadaro,

Product Manager

Codierung und GL-Mapping

Das System weist den Ausgaben auf intelligente Weise die entsprechenden FIBU-Kontencodes zu und ordnet sie basierend auf vordefinierten Regeln in Ihrem Buchhaltungssystem fehlerfrei den Hauptbuchcodes zu. Diese sorgfältige Kodierung gewährleistet eine präzise Kategorisierung für eine genaue Finanzberichterstattung.

Blogartikel

Intelligente Codierung: Effizienzsteigerung durch automatisierte Rechnungscodierung

Intelligente Codierung reduziert den Zeit- und Arbeitsaufwand für die Rechnungsbearbeitung und automatisiert den Schritt der Rechnungscodierung durchgängig. Sehen, wie es funktioniert.

Mauro Spadaro,

Product Manager

Automatisierung des Rechnungsworkflows

Automatisierte Arbeitsabläufe kommen ins Spiel und orchestrieren die nahtlose Weiterleitung von Rechnungen durch den Genehmigungsprozess. Genehmiger, die mit klaren Kontocodes und Bestelldetails ausgestattet sind, erhalten Benachrichtigungen, um Rechnungen digital zu prüfen und zu genehmigen.

Ausnahmebehandlung: Sollten Ausnahmen auftreten, greifen vordefinierte Eskalationsverfahren inklusive Fälligkeitsterminen. Bei Rechnungen mit Unstimmigkeiten oder Problemen, die nicht automatisch gelöst werden können, leitet das System sie zur manuellen Intervention an ein bestimmtes Team oder eine bestimmte Person weiter.

Blog article

So automatisieren Sie Ihre Rechnungsfreigabe-Workflows mit Yokoy

Ein gut strukturierter Rechnungsgenehmigungsworkflow sorgt für Genauigkeit, Compliance und Transparenz im Zahlungsprozess. So kann Yokoy helfen.

Mauro Spadaro,

Product Manager

Integration mit ERP-Systemen

Automatisierte Rechnungsverarbeitungslösungen sind nahtlos in Enterprise Resource Planning (ERP)-Systeme integriert und fördern so die Datensynchronität in Echtzeit. Diese tiefe Integration macht die manuelle Dateneingabe überflüssig, reduziert Fehler und gewährleistet die Einheitlichkeit von Kontocodes und Kontonummern in Ihrem Unternehmen.

Prüfpfade und Compliance

Automatisierte Systeme führen umfassende Prüfprotokolle und dokumentieren jeden Schritt der Rechnungsverarbeitung. Diese Transparenz unterstützt die Compliance und vereinfacht Prüfprozesse.

Blog article

So stellen Sie die Einhaltung gesetzlicher Vorschriften mit automatisierten Audit-Trails sicher

Erfahren Sie, wie Sie mit automatisierten Audit-Trails zur Überwachung von Finanztransaktionen, zur Erkennung von Anomalien und zur Sicherstellung der Einhaltung interner Kontrollen und externer Vorschriften beginnen.

Lars Mangelsdorf,

Co-founder and CCO

Zahlungsgenehmigung

Sobald eine Rechnung die endgültige Genehmigung erhält, wird sie zur Zahlung vorbereitet. Automatisierte Systeme generieren Zahlungsaufforderungen und veranlassen elektronische Zahlungen, wodurch das Cashflow-Management verbessert wird.

Automatisierte Systeme lernen aus historischen Daten und verbessern sich im Laufe der Zeit. Sie werden bei der Datenextraktion, Codierung und Genehmigungsweiterleitung präziser und rationalisieren so den gesamten Prozess weiter.

Nächste Schritte

Denken Sie beim Nachdenken über den weiteren Weg Ihres Kreditorenbuchhaltungsprozesses daran, dass Automatisierung nicht nur ein Werkzeug ist; Es ist ein Katalysator für Effizienz, Genauigkeit und finanziellen Erfolg.

Dies ist der Schlüssel zur Ausschöpfung des vollen Potenzials der Finanzgeschäfte Ihres Unternehmens. Es stellt sicher, dass Fälligkeitstermine eingehalten werden, Kontocodes präzise sind und Ihre finanzielle Reise reibungsloser als je zuvor verläuft.

Die KI-gestützte Ausgabenverwaltungssuite von Yokoy hilft globalen Unternehmen dabei, ihren Kreditorenbuchhaltungsprozess zu rationalisieren und den gesamten Rechnungsverarbeitungsablauf durch Funktionen wie KI-Datenerfassung, automatisierten Abgleich und automatisierte Codierung zu automatisieren.

Wenn Sie sehen möchten, was das Rechnungsverwaltungsmodul von Yokoy für Ihren Kreditorenbuchhaltungsprozess leisten kann, können Sie unten eine Demo buchen.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.