Home / Software für die Kreditorenbuchhaltung für globale Unternehmen: Wesentliche Funktionen und zu vermeidende Fehler

Software für die Kreditorenbuchhaltung für globale Unternehmen: Wesentliche Funktionen und zu vermeidende Fehler

- Last updated:

- Blog

Co-founder & CCO, Yokoy

Ich spreche mit vielen Unternehmen, die auf dem Markt für Kreditorenbuchhaltungssoftware tätig sind, und immer wieder höre ich die gleichen Ängste und Missverständnisse über AP-Lösungen.

Deshalb dachte ich, dass es sich lohnt, diesen Artikel zu schreiben, um kurz zu erklären, was AP-Software für globale Unternehmen leisten sollte und wie Sie sicherstellen können, dass Sie keine Lösung kaufen, die zu kompliziert ist oder Ihre spezifischen Herausforderungen nicht löst.

Als Mitbegründer von Yokoy bin ich natürlich möglicherweise voreingenommen, und es ist sehr wahrscheinlich, dass die Schwachstellen von Unternehmen zu Unternehmen unterschiedlich sein werden.

Durch unsere Arbeit mit über 600 mittelständischen und großen Unternehmen haben wir jedoch ein umfassendes Verständnis der Engpässe in einem traditionellen Kreditorenbuchhaltungsprozess und der wichtigsten Fragen gewonnen, die Unternehmen beim Kauf einer Automatisierungslösung für die Kreditorenbuchhaltung stellen.

Deshalb werde ich mein Bestes tun, um dies praxisnah und aufschlussreich zu halten, damit Sie eine fundierte Kaufentscheidung treffen können.

Lassen Sie uns direkt darauf eingehen.

Worauf Sie bei Software für die Kreditorenbuchhaltung achten sollten

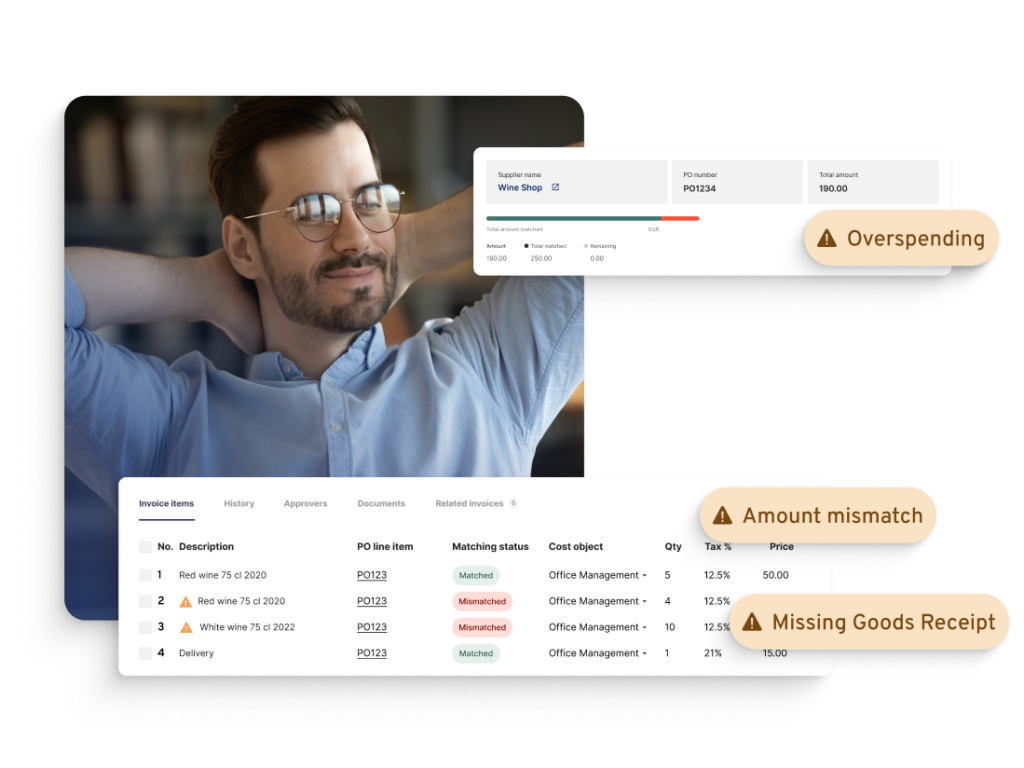

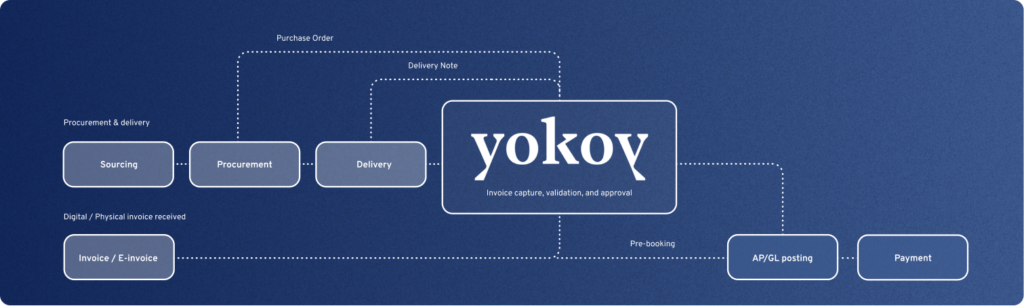

AP-Software gibt es nicht in einer Einheitsgröße, die allen Anforderungen gerecht wird. Im Allgemeinen sind Kreditorenbuchhaltungslösungen jedoch darauf ausgelegt, die Schritte im P2P- oder AP-Prozess zu automatisieren, von der Rechnungserfassung und -verarbeitung über den Abgleich mit Bestellungen und Wareneingängen bis hin zur Genehmigung und Lieferantenzahlung.

Wenn Sie über den Kauf und die Implementierung einer Automatisierungslösung für die Kreditorenbuchhaltung nachdenken, ist es daher wichtig, sich auf die Schlüsselfunktionen zu konzentrieren, die die häufigsten Herausforderungen im Procure-to-Pay- (P2P) oder Kreditorenbuchhaltungsprozess effektiv bewältigen. Diese Funktionalitäten stellen sicher, dass die Software häufig auftretende Hindernisse erfolgreich angehen und überwinden kann, was zu einem reibungsloseren und effizienteren Arbeitsablauf führt.

Denken Sie daran, dass ich mich auf AP-Lösungen für große, globale Unternehmen konzentriere. Wenn Sie nach einem Tool zur Rechnungsautomatisierung für ein kleines Unternehmen suchen, sind diese Kriterien möglicherweise nicht direkt anwendbar.

Automatisierte Rechnungserfassung und Unterstützung für die elektronische Rechnungsstellung

Rechnungsverwaltungsfunktionen sind zusammen mit der Unterstützung für die elektronische Rechnungsstellung eine entscheidende Funktion in der Kreditorenbuchhaltungssoftware für Unternehmen. Es geht über die bloße Verwaltung von Rechnungen hinaus und umfasst die Automatisierung der Rechnungserfassung, um einen reibungslosen und effizienten Zahlungsprozess zu gewährleisten.

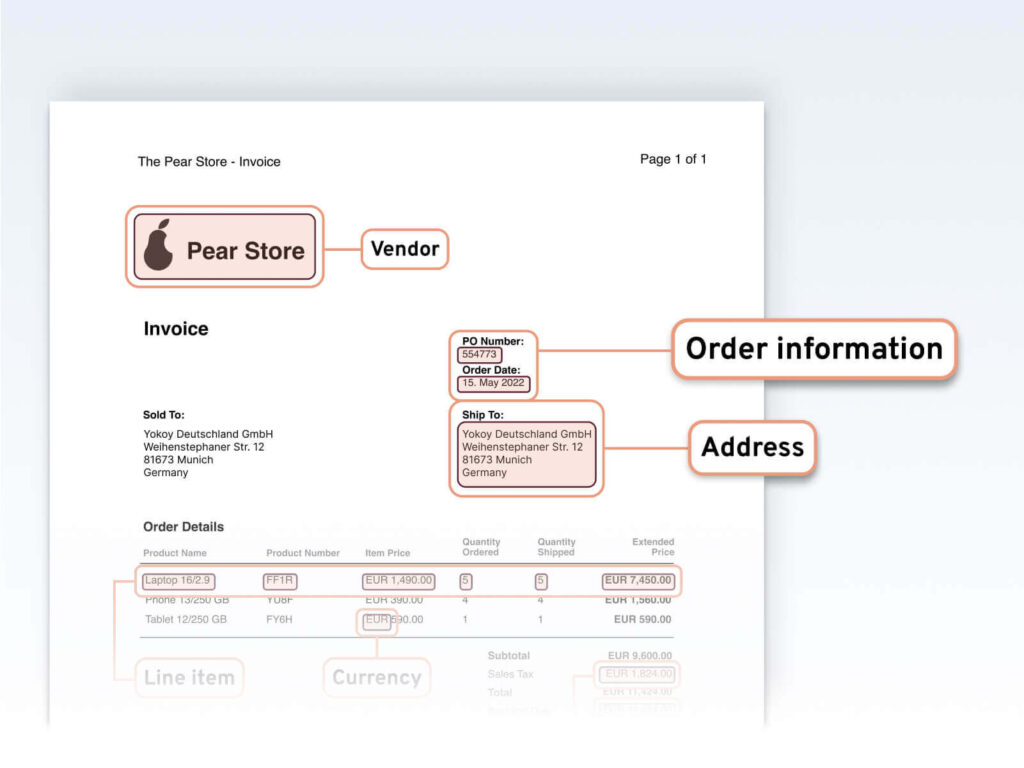

Das erste zu suchende Kriterium ist also die Fähigkeit, verschiedene Rechnungsformate zu verarbeiten. Lieferanten können Rechnungen im PDF-, XML- oder EDI-Format senden. Eine robuste AP-Software sollte all dies bewältigen können und Flexibilität und Anpassungsfähigkeit an die Bedürfnisse verschiedener Anbieter gewährleisten.

Ebenso ist die Fähigkeit zur automatischen Erfassung von Rechnungsdaten für große Unternehmen von entscheidender Bedeutung.

Mit dieser Funktion kann die Software automatisch Rechnungsdaten aus verschiedenen Quellen erfassen, beispielsweise aus E-Mail-Anhängen, gescannten Dokumenten oder elektronischen Rechnungsportalen. Es reduziert den Bedarf an manueller Dateneingabe, minimiert Fehler und beschleunigt den gesamten Rechnungsverarbeitungsworkflow.

Yokoy & Pagero: 100 % automatisierte Rechnungsverarbeitung

Yokoy lässt sich nahtlos in die cloudbasierte E-Invoicing-Lösung von Pagero integrieren und sorgt so für einen 100% digitalisierten und vollautomatisierten Kreditorenbuchhaltungsprozess – von der Rechnungsstellung bis zur Zahlung.

Automatisierte Rechnungsverarbeitung

Die nächste zu suchende Funktionalität ist die Automatisierung des gesamten Rechnungsverarbeitungsworkflows, von der Erfassung der Rechnungsdaten bis hin zu Genehmigungen und Zahlungen. Durch Automatisierung kann die manuelle Dateneingabe erheblich reduziert, Fehler minimiert und die Bearbeitungszeiten beschleunigt werden.

Obwohl die Technologie von AP-Plattform zu AP-Plattform unterschiedlich sein kann, empfehlen wir, einen Anbieter zu wählen, der auf KI-gestützte Automatisierung setzt, und nicht einen, der beispielsweise RPA verwendet.

Wir haben das Thema in diesem Artikel behandelt, daher gehe ich jetzt nicht zu sehr ins Detail, aber grundsätzlich ist die OCR-Technologie unerlässlich, um gescannte oder bildbasierte Rechnungen in maschinenlesbaren Text umzuwandeln. Dadurch kann die Software relevante Informationen wie Rechnungsnummern, Beträge, Fälligkeitstermine und Lieferantendetails genau extrahieren.

OCR verbessert die Datengenauigkeit und macht die manuelle Datenextraktion überflüssig. Daher sollte das Kreditorenbuchhaltungstool Ihrer Wahl diese Teilmenge der KI-Technologie nutzen, um die Rechnungsbearbeitungszeit zu verkürzen.

Beachten Sie jedoch, dass OCR beim Umgang mit unstrukturierten Daten ohne klare Organisation oder vordefinierte Muster auf Herausforderungen stoßen kann. Für die Verarbeitung und Gewinnung von Erkenntnissen aus stark unstrukturierten Daten kommt fortschrittliche KI-Technologie ins Spiel.

Wenn Sie also mehr als nur Prozessschritte automatisieren und Maschinen auch die „Logik“ Ihres Kreditorenbuchhaltungsprozesses übernehmen lassen möchten, sollten Sie in Software investieren, die KI-gestützte Automatisierung nutzt.

KI ermöglicht eine umfassendere Datenextraktion und Kategorisierung, was insbesondere in großen Unternehmen, in denen die Kreditorenbuchhaltung Tausende von Rechnungen, Bestellungen und Wareneingängen pro Monat bearbeitet, äußerst hilfreich ist.

Automatisierter Abgleich von Rechnungen, Bestellungen und Wareneingängen

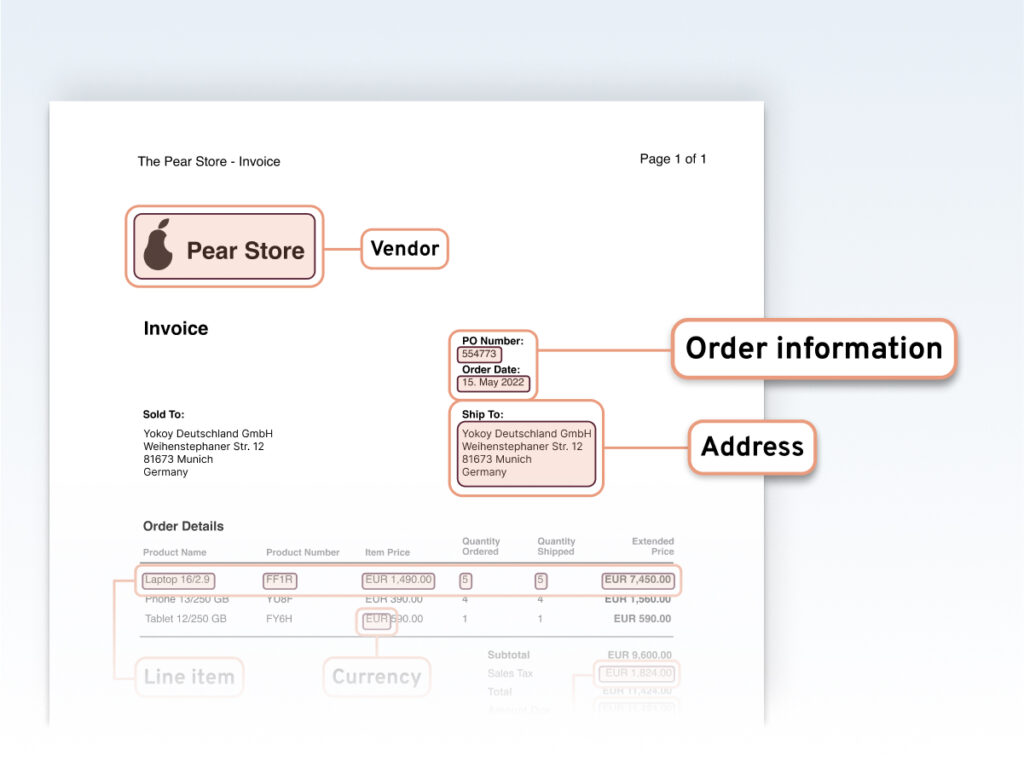

Sobald die Rechnung verarbeitet ist, muss sie mit Bestellungen und Wareneingängen abgeglichen werden. In kleinen und auch mittelständischen Unternehmen kann dieser Schritt manuell oder teilweise automatisiert erfolgen. Aber im großen Maßstab benötigen Sie KI-gestützte Automatisierung für einen effizienten und fehlerfreien Prozess.

Beim Bestellabgleich werden Rechnungen mit Bestellungen und Quittungen verglichen, um sicherzustellen, dass die Artikel übereinstimmen, und um doppelte Zahlungen oder die Bezahlung nicht gelieferter Waren zu vermeiden.

Für eine robuste Rechnungsabgleichsfunktion sollten Sie nach einer AP-Plattform suchen, die eine nahtlose Integration mit Beschaffungs- und ERP-Systemen für automatisierte Bestelldatenübertragungen gewährleistet. Außerdem sollte der 2- oder 3-Wege-Abgleich automatisiert werden und Fehlanpassungen und Diskrepanzen von der Software in Echtzeit erkannt werden.

Im Falle von Nichtübereinstimmungen sollte die AP-Automatisierungssoftware robuste Ausnahmebehandlungsfunktionen für eine effiziente Ausnahmeverwaltung und zur Vermeidung von Zahlungsverzögerungen bieten. Im Idealfall sollte Ihr Kreditorenbuchhaltungsteam jederzeit den Status des Rechnungsabgleichsprozesses einsehen können. Echtzeittransparenz stellt sicher, dass Engpässe rechtzeitig behoben werden.

Automatisierte Rechnungsfreigabe durch anpassbare Workflows

Für Unternehmen mit komplexen Genehmigungsprozessen ist ein effizienter und konfigurierbarer Rechnungsgenehmigungsworkflow unerlässlich. Funktionen zur Workflow- und Genehmigungsautomatisierung erleichtern die optimierte Weiterleitung und Genehmigung von Rechnungen, verkürzen die Rechnungsbearbeitungszeit und beschleunigen Lieferantenzahlungen.

Daher sollte die Rechnungsverwaltungs- oder Kreditorenbuchhaltungsautomatisierungssoftware für Unternehmen anpassbare Genehmigungshierarchien mit mehreren Genehmigungsebenen, automatisiertes Routing auf der Grundlage vordefinierter Regeln und Rollen sowie Echtzeitbenachrichtigungen für ausstehende Rechnungen ermöglichen.

Beispielsweise erfordern bestimmte Rechnungsbeträge oder -kategorien möglicherweise die Genehmigung bestimmter Personen oder Abteilungen. Durch die Automatisierung wird sichergestellt, dass Rechnungen an die richtigen Genehmiger weitergeleitet werden, wodurch manuelle Eingriffe und potenzielle Engpässe reduziert werden.

Gleichzeitig sollten AP-Lösungen die Einhaltung interner Kontrollen, Sicherheitsprotokolle und behördlicher Anforderungen gewährleisten. Dazu gehört die Festlegung von Ausgabenlimits, die Überwachung von Ausgabenmustern und die Überprüfung, ob Rechnungen den festgelegten Richtlinien entsprechen. Die Einhaltung interner Kontrollen ist von entscheidender Bedeutung, um die finanzielle Transparenz aufrechtzuerhalten und unbefugte oder betrügerische Aktivitäten zu verhindern.

Nahtlose Integrationen mit ERP-, Beschaffungs- und Dokumentenmanagementsystemen

Eine gut integrierte Kreditorenbuchhaltungslösung stellt einen nahtlosen Datenfluss zwischen der Kreditorenbuchhaltungssoftware und den ERP- oder Buchhaltungssystemen sicher.

Diese optimierte Integration eliminiert Datensilos, minimiert das Risiko manueller Fehler bei der Datenübertragung und ermöglicht allen Abteilungen den Zugriff auf aktuelle Finanzinformationen. Eine solche Synchronisierung fördert eine effiziente Zusammenarbeit und optimiert Entscheidungsprozesse im gesamten Unternehmen.

Da bei der Rechnungsverarbeitung häufig zahlreiche Dokumente wie Quittungen, Verträge und Begleitdokumente verarbeitet werden müssen, ermöglicht eine Kreditorenbuchhaltungssoftware mit nahtloser Integration in Dokumentenmanagementsysteme die zentrale Speicherung aller relevanten Rechnungen und zugehörigen Dateien.

Dieses zentralisierte Repository gewährleistet einen einfachen Zugriff auf frühere Rechnungen und erleichtert so den schnellen Abruf bei Audits und Compliance-Prüfungen. Da alle Dokumente sicher gespeichert und leicht zugänglich sind, können Unternehmen mühelos einen umfassenden Prüfpfad führen, was die Finanzberichterstattung vereinfacht und die Transparenz erhöht.

API-First-Plattform

Dieser Aspekt wird oft übersehen, aber flexible APIs ermöglichen Interkonnektivität. Diese Interkonnektivität ermöglicht es Unternehmen, zu skalieren und sich an veränderte Anforderungen anzupassen, sodass sie das volle Potenzial ihrer Kreditorenbuchhaltungslösung ausschöpfen können.

Eine API-First-Plattform ermöglicht eine nahtlose Integration mit verschiedenen Systemen, ohne an einen bestimmten Anbieter oder eine proprietäre Lösung gebunden zu sein. Durch die Einführung eines API-First-Ansatzes können Unternehmen die AP-Software anpassen und in ihren bestehenden Tech-Stack integrieren und so die Funktionalität und Flexibilität des gesamten Ökosystems erweitern.

Echtzeit-Tracking- und Reporting-Funktionen

Durch die Echtzeitverfolgung können Unternehmen den Fortschritt von Rechnungen und Zahlungen sofort überwachen. Während Rechnungen den Genehmigungsworkflow durchlaufen, können Stakeholder jederzeit auf aktuelle Statusaktualisierungen zugreifen, was Verzögerungen reduziert und schnellere Bearbeitungszeiten fördert.

Diese Echtzeittransparenz ermöglicht es Finanzteams, potenzielle Engpässe oder Probleme frühzeitig zu erkennen, was ein zeitnahes Eingreifen und eine reibungslosere Rechnungsverarbeitung ermöglicht. Durch einen Echtzeitüberblick über die Kreditorenbuchhaltungsprozesse können Unternehmen eine strengere Kontrolle über ihre Finanzvorgänge behalten und die allgemeine Agilität verbessern.

Datensicherheit und Compliance

Beim Umgang mit Finanzinformationen hat die Datensicherheit oberste Priorität. Um sensible Finanzdaten zu schützen, ist es von entscheidender Bedeutung, eine AP-Lösung zu wählen, die eine robuste Datenverschlüsselung bietet, Industriestandards einhält und strenge Zugriffskontrollen einsetzt.

Die Software zur Automatisierung der Kreditorenbuchhaltung sollte vor Datenschutzverletzungen, unbefugtem Zugriff und potenziellen Cyber-Bedrohungen schützen. Durch die Einhaltung von Branchenvorschriften und Datenschutzgesetzen wie der DSGVO (Datenschutz-Grundverordnung) wird sichergestellt, dass der Umgang mit Finanzdaten den erforderlichen Standards entspricht und Rechts- und Reputationsrisiken vorgebeugt werden.

Benutzerfreundlichkeit auf allen Geräten

Die Software sollte über eine intuitive und benutzerfreundliche Oberfläche verfügen, um Ihren Teammitgliedern das Onboarding und die tägliche Nutzung zu erleichtern. Komplexe und komplizierte Schnittstellen können zu Widerstand führen und die Einführung behindern.

Im heutigen schnelllebigen Geschäftsumfeld ist die Möglichkeit, auf Rechnungen über mobile Geräte zuzugreifen und diese zu verarbeiten, von entscheidender Bedeutung. Suchen Sie nach Software, die mobile Apps oder responsiven Webzugriff bietet.

Blogartikel

MitarbeiterInnen-Zufriedenheit: Ein Argument für bessere UX in Finanztools

ie Welt der Finanzen verändert sich rasant, wobei bahnbrechende Technologien und sich verändernde Anspruchshaltungen der Nutzer die Systemlandschaft neu gestalten. Doch trotz der vielen neuen Möglichkeiten verharren die meisten Finanztools auf dem Niveau der 2000er – mit einer schlechten Benutzeroberfläche und fehlenden Schnittstellen.

Lars Mangelsdorf,

Co-founder and CCO

Multi-Entity-Unterstützung für Skalierbarkeit

Wenn Unternehmen wachsen und sich weiterentwickeln, sollte die Software für die Kreditorenbuchhaltung in der Lage sein, mit der Expansion des Unternehmens mitzuskalieren. Dazu gehört die Bewältigung erhöhter Rechnungsvolumina, die Unterstützung zusätzlicher Einheiten oder Tochtergesellschaften und die Berücksichtigung wachsender Lieferantennetzwerke.

Daher sollte eine AP-Software auf Unternehmensebene Unterstützung für mehrere Entitäten bieten und eine zentrale Verwaltung der Kreditorenbuchhaltungsprozesse über verschiedene Niederlassungen oder Standorte hinweg ermöglichen. Durch die Skalierbarkeit wird sichergestellt, dass die AP-Lösung effektiv und effizient bleibt, selbst wenn die Organisation erhebliches Wachstum und Veränderungen erfährt.

Mehrwährungs- und Sprachfunktionen

Für global agierende Unternehmen sind Mehrwährungs- und Sprachfunktionen unverzichtbare Funktionen in der Kreditorenbuchhaltungssoftware. Die Lösung soll Rechnungen und Zahlungen in verschiedenen Währungen verarbeiten, Wechselkursberechnungen unterstützen und internationale Transaktionen erleichtern.

Darüber hinaus ermöglicht die mehrsprachige Unterstützung eine reibungslose Kommunikation und Zusammenarbeit mit Anbietern und Lieferanten weltweit, unabhängig von Sprachbarrieren. Diese Funktionen rationalisieren grenzüberschreitende Finanztransaktionen und gewährleisten Genauigkeit und Effizienz bei der Verwaltung von Zahlungen und Finanzdaten in verschiedenen Regionen.

Funktionen zur Einhaltung von Steuern und Vorschriften

Um Steuervorschriften und Anforderungen an die Finanzberichterstattung einzuhalten, sollte die Kreditorenbuchhaltungssoftware spezifische Funktionen zur Einhaltung von Steuern und Vorschriften enthalten. Dazu gehören automatisierte Steuerberechnungen, die Einhaltung länderspezifischer Steuergesetze und die Fähigkeit, mit verschiedenen Steuergebieten umzugehen.

Die AP-Plattform sollte auch Steuerberichte und Prüfprotokolle erstellen und so die steuerbezogene Compliance und Prüfungen erleichtern. Durch die Integration dieser Funktionen können Unternehmen sicher sein, dass ihre Finanzprozesse den relevanten Steuergesetzen und -vorschriften entsprechen, wodurch das Risiko einer Nichteinhaltung verringert wird.

Onboarding-Programm, Kundensupport und Schulung

Ein zuverlässiger Anbieter von Kreditorenbuchhaltungssoftware sollte ein strukturiertes und klar definiertes Onboarding-Programm für Neukunden anbieten. Der Onboarding-Prozess sollte Unternehmen durch die Implementierung der Software begleiten und einen reibungslosen Übergang und eine nahtlose Integration in bestehende Systeme gewährleisten.

Ein gut konzipiertes Onboarding-Programm umfasst klare Meilensteine, Zeitpläne und einen bestimmten Ansprechpartner, der alle Fragen oder Bedenken beantwortet. Durch einen umfassenden Onboarding-Prozess können Unternehmen die neue AP-Lösung schnell einführen und deren Vorteile maximieren.

Darüber hinaus sind angemessene Schulungsressourcen von entscheidender Bedeutung, um sicherzustellen, dass Benutzer das volle Potenzial der Kreditorenbuchhaltungssoftware nutzen können. Der ausgewählte Anbieter sollte umfassende Schulungsmaterialien anbieten, darunter Benutzerhandbücher, Tutorials und Videodemonstrationen, um ein umfassendes Verständnis der Funktionalitäten der Software zu ermöglichen.

Blogartikel

Plan für die weltweite Implementierung einer Ausgabenmanagement-Lösung

Durch unsere Arbeit mit über 600 globalen Kunden, von mittelständischen Unternehmen bis hin zu Großkonzernen, haben wir unser eigenes Framework für die Umgestaltung des Ausgabenmanagementprozesses entwickelt.

Gordan Grcman,

Senior Implementation Manager, Yokoy

Häufige Missverständnisse und Fehler beim Kauf von AP-Software

Lassen Sie uns nun auf einige häufige Fehler eingehen, die Sie beim Kauf und der Implementierung von Software für die Kreditorenbuchhaltung vermeiden sollten.

- Spezifische Anforderungen außer Acht lassen: Jedes Unternehmen hat einzigartige Herausforderungen in der Kreditorenbuchhaltung. Vermeiden Sie die Wahl einer Einheitslösung und identifizieren Sie stattdessen die spezifischen Schwachstellen in Ihrem Kreditorenbuchhaltungsprozess, um eine Lösung zu finden, die diese Anforderungen erfüllt.

- Ignorieren der Integrationskompatibilität: Wenn Sie die Kompatibilität der Software mit Ihren vorhandenen Systemen nicht beurteilen, kann dies zu Datensilos und manuellen Problemumgehungen führen. Wählen Sie eine Lösung, die sich nahtlos in Ihr aktuelles Setup integrieren lässt.

- Unterschätzen Sie die Bedeutung der Datensicherheit: Datenschutzverletzungen können für Ihr Unternehmen katastrophale Folgen haben. Gehen Sie bei der Auswahl einer AP-Software keine Kompromisse bei den Datensicherheitsfunktionen ein.

- Verlieben Sie sich in auffällige Funktionen: Während erweiterte Funktionen ansprechend sein können, konzentrieren Sie sich auf die Funktionalitäten, die Ihren Anforderungen entsprechen. Investitionen in unnötige Funktionen können Ihren Arbeitsablauf erschweren und die Kosten in die Höhe treiben.

- Sich ausschließlich auf den Preis konzentrieren und den langfristigen Wert außer Acht lassen: Die Auswahl einer AP-Lösung ausschließlich auf der Grundlage der Anschaffungskosten kann ein kostspieliger Fehler sein. Einer günstigeren Software mangelt es möglicherweise an wichtigen Funktionen, robustem Support oder zukünftiger Skalierbarkeit, was zu Ineffizienzen und einem begrenzten langfristigen Wert führt. Die Berücksichtigung des Gesamtwerts und des potenziellen ROI der Software ist für eine fundierte Entscheidung von entscheidender Bedeutung.

- Skalierbarkeit und zukünftige Anforderungen außer Acht lassen: Die Nichtberücksichtigung der Skalierbarkeit kann später dazu führen, dass kostspielige Migrationen oder Software-Ersetzungen erforderlich werden.

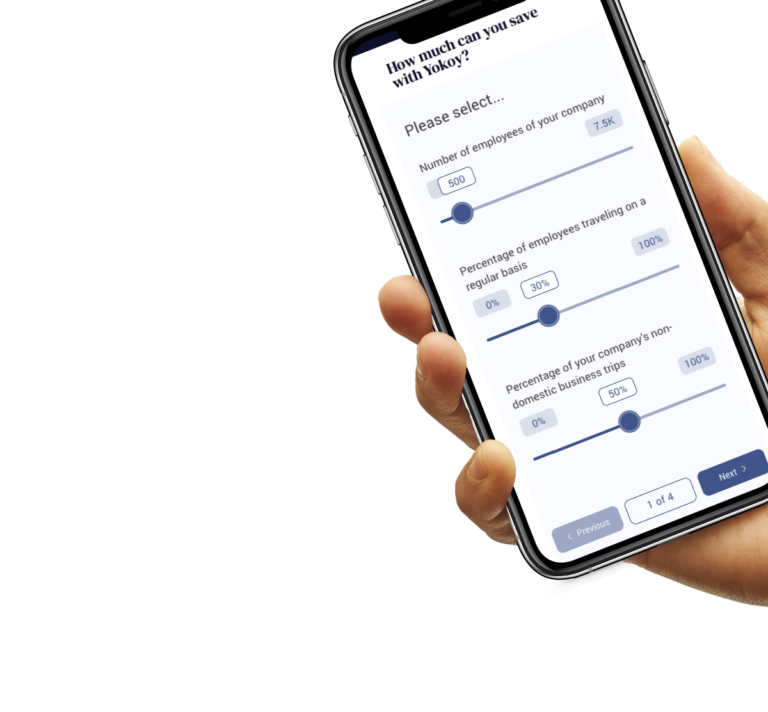

ROI calculator

Berechnen Sie Ihr Einsparpotenzial

Unser ROI-Rechner hilft Ihnen, Ihre Investitionsrendite zu quantifizieren, damit Sie eine solide Entscheidungsgrundlage schaffen können.

Insgesamt ist das Verständnis der Realitäten der Kreditorenbuchhaltungssoftware und des Kreditorenbuchhaltungsprozesses von entscheidender Bedeutung, um fundierte Entscheidungen treffen zu können.

Nachdem Sie nun ein gutes Verständnis davon haben, was Lösungen für die Kreditorenbuchhaltung für Sie tun sollten, nehmen wir uns einen Moment Zeit, um einige häufige Missverständnisse auszuräumen.

Häufige Missverständnisse über Tools für die Kreditorenbuchhaltung

AP-Software ist nur für große Unternehmen gedacht

Ein häufiges Missverständnis besteht darin, dass Software für die Kreditorenbuchhaltung ausschließlich für große Unternehmen mit umfangreichen Finanzgeschäften konzipiert ist. Tatsächlich kann AP-Software Unternehmen jeder Größe zugute kommen. Selbst kleine und mittlere Unternehmen können mithilfe von AP-Software ihre Kreditorenbuchhaltungsprozesse optimieren, manuelle Aufgaben reduzieren und die Effizienz steigern.

Tools für die Kreditorenbuchhaltung machen die menschliche Beteiligung überflüssig

Manche Menschen glauben fälschlicherweise, dass die Implementierung von AP-Software bedeutet, dass menschliche Eingriffe vollständig ersetzt werden müssen. Während AP-Software verschiedene Aufgaben automatisiert, macht sie die menschliche Aufsicht und Entscheidungsfindung nicht überflüssig. Für die Überprüfung von Rechnungen, die Lösung von Ausnahmen, die Abwicklung von Lieferantenbeziehungen und die strategische Finanzplanung ist nach wie vor menschliches Eingreifen erforderlich.

AP-Software ist kompliziert und schwer zu implementieren

Ein weiteres Missverständnis besteht darin, dass AP-Software zu komplex und schwierig zu implementieren sei. Moderne AP-Softwarelösungen sind auf Benutzerfreundlichkeit ausgelegt. Viele Softwareanbieter bieten benutzerfreundliche Schnittstellen, nahtlose Integration in bestehende Systeme sowie umfassende Schulungen und Support, um einen reibungslosen Implementierungsprozess zu gewährleisten.

AP-Software ist nicht kosteneffektiv

Einige Unternehmen meiden möglicherweise die Einführung von AP-Software, weil sie der Meinung sind, dass diese teuer und nicht kosteneffektiv ist. Allerdings überwiegen die Vorteile solcher Plattformen oft die Anfangsinvestition. Die Software kann Zeit sparen, Fehler reduzieren, Lieferantenbeziehungen verbessern und die Compliance verbessern, was zu erheblichen langfristigen Kosteneinsparungen und betrieblicher Effizienz führt.

Der AP-Prozess erfordert keine Automatisierung

Einige Organisationen unterschätzen möglicherweise die Komplexität des Kreditorenbuchhaltungsprozesses und gehen davon aus, dass manuelle Methoden ausreichend sind. Sie glauben möglicherweise, dass die Automatisierung von AP-Aufgaben unnötig ist.

Wenn Unternehmen jedoch wachsen und das Transaktionsvolumen zunimmt, werden manuelle Kreditorenbuchhaltungsprozesse anfällig für Fehler, Ineffizienzen und verzögerte Zahlungen. Die Implementierung von AP-Software kann den Prozess optimieren und die Genauigkeit und Produktivität steigern.

Indem Sie diese Faktoren berücksichtigen und häufige Fehler vermeiden, können Sie eine fundierte Entscheidung bei der Auswahl einer Kreditorenbuchhaltungssoftware treffen, die den Anforderungen Ihres Unternehmens entspricht und die Effizienz Ihrer Finanzabläufe maximiert.

Beste Kreditorenbuchhaltungsplattformen für globale Unternehmen

Nachdem Sie nun wissen, worauf Sie bei einem Tool zur Kreditorenbuchhaltung achten müssen, sehen wir uns einige Empfehlungen an, die den Anforderungen globaler Unternehmen entsprechen.

Yokoy

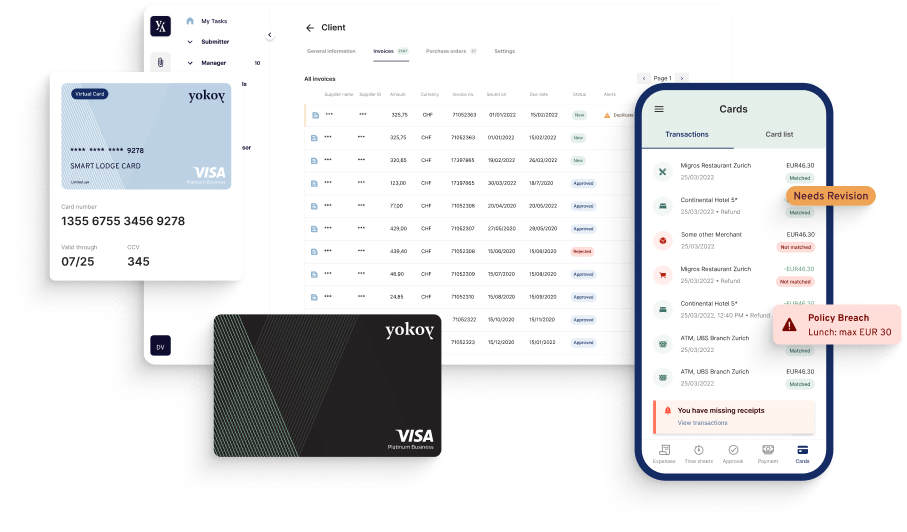

Wie bereits oben gezeigt, ist Yokoy ein Game-Changer, der KI nutzt, um den gesamten Rechnungsverwaltungsablauf zu automatisieren, von der Rechnungserfassung über die Genehmigung, Zahlung und Buchung bis hin zum ERP-System.

Die Plattform basiert auf OCR und KI, um Rechnungen in allen Formaten zu lesen und kann mehrere Währungen und Sprachen verarbeiten, was sie ideal für komplexe internationale Setups macht.

Yokoy bietet Funktionalitäten wie:

- Automatisierte Rechnungserfassung

- Unterstützung für E-Rechnung

- Automatisierte Rechnungsdatenstrukturierung für ERP-Integration und durchgängige AP-

- Automatisierung

Rechnungsverarbeitung durch KI und Automatisierung - Automatisierter Abgleich von Rechnungen mit Bestellungen und Wareneingängen

- Benutzerdefinierte Workflows und Vorabgenehmigungsabläufe

- Automatisierte Betrugs- und Duplikaterkennung

Einhaltung der Unternehmensrichtlinien sowie lokaler und internationaler Vorschriften - Automatisierte Buchung in ERP-Systeme zur Vereinfachung der Buchhaltung

- API-Integration mit Beschaffungs- und Buchhaltungssoftware

- Optimierte Zahlungen für Lieferantenrechnungen

Neben der Rechnungsverwaltung bietet die Ausgabenverwaltungssuite von Yokoy Funktionen zur Ausgabenverwaltung und optimierte Zahlungen über Smart-Corporate-Karten. Die drei Module – Invoice, Expense und Pay – vereinen sich in einer leistungsstarken All-in-One-Suite, die eine echte End-to-End-Automatisierung der Kreditorenbuchhaltung ermöglicht.

Die Plattform bietet flexible API-Integrationen und verfügt über gebrauchsfertige Integrationen für ERP-Systeme wie Oracle Netsuite, SAP, Microsoft Dynamics, Datev, Exact usw.

Sehen Sie Yokoy in Aktion

Führen Sie alle Spesen, Lieferantenrechnungen und Zahlungen mit Firmenkarten in einer integrierten und KI-gestützten Plattform zusammen.

Tipalti

Tipalti ist eine Komplettlösung für die Kreditorenbuchhaltung, die alles von der Rechnungserfassung bis hin zu Zahlungen abdeckt. Ziel ist es, Zeit und Ressourcen des Finanzteams zu entlasten und gleichzeitig die Kontrollen zu stärken und die Geschäftstransparenz für eine größere Skalierung zu beschleunigen.

Es stellt die Einhaltung von Steuervorschriften und internationalen Zahlungsgesetzen sicher und unterstützt den automatisierten Abgleich und Abgleich sowie einen berührungslosen Rechnungsprozess.

Die Plattform ermöglicht großen Unternehmen die Verwaltung globaler Zahlungen und reduziert so die Komplexität. Darüber hinaus bietet es automatisiertes Lieferanten-Onboarding und Kommunikation, um bessere Lieferantenbeziehungen zu fördern.

Medius

Medius verbindet Rechnungserfassung, -verarbeitung und -zahlung, um die Sorgen und Bedenken bei der Verwaltung der Kreditorenbuchhaltung mit Ruhe und Zuversicht zu ersetzen. Der Schwerpunkt der Software liegt auf Procure-to-Pay, der Optimierung der Ausgaben in allen Bereichen und der Minimierung von Compliance-Risiken.

Es bietet eine benutzerfreundliche Rechnungsverwaltung und reduziert manuelle Fehler. Die Plattform wurde für große Unternehmen entwickelt und bietet Zugriff auf Dashboards für datengesteuerte Erkenntnisse für eine fundierte Entscheidungsfindung. Darüber hinaus ist es auf Skalierbarkeit ausgelegt und bietet Anpassungsoptionen sowie Unterstützung für komplexe Setups und AP-Workflows.

Coupa

Coupa verfolgt einen ganzheitlichen Ansatz für das Ausgabenmanagement und kombiniert Kreditorenbuchhaltung, Beschaffung und Ausgaben in einer einheitlichen Plattform. Das Tool nutzt KI für die datengesteuerte Entscheidungsfindung und Steuerung, bietet jedoch nicht die gleichen Fähigkeiten wie Yokoy, wenn es um KI-gestützte Prozessautomatisierung geht. Die Plattform ermöglicht optimierte Prozesse und Echtzeit-Einblick in globale Ausgaben sowie Beschaffungsfunktionen.

Nächste Schritte

Um mit dem Kaufprozess der Kreditorenbuchhaltungssoftware zu beginnen, bewerten Sie Ihre laufenden Kreditorenbuchhaltungsprozesse und identifizieren Sie Schwachstellen und Bereiche mit Verbesserungsbedarf.

Erstellen Sie dann eine Liste der wesentlichen Features und Funktionalitäten, mit denen Sie diese Herausforderungen effektiv bewältigen können. Vergessen Sie nicht, während des Bewertungsprozesses wichtige Stakeholder aus Ihren Finanz-, Beschaffungs- und IT-Abteilungen einzubeziehen.

Berücksichtigen Sie bei der Auswahl einer AP-Lösung schließlich den langfristigen Wert und die potenzielle Kapitalrendite. Mit der richtigen Software für die Kreditorenbuchhaltung kann Ihr Unternehmen die Zukunft des Finanzmanagements annehmen, Kreditorenbuchhaltungsprozesse optimieren und in der heutigen dynamischen Geschäftslandschaft an der Spitze bleiben.

Wenn Sie bereit sind zu beginnen, buchen Sie unten eine Demo. Die Ausgabenmanagement-Suite von Yokoy kann Sie dabei unterstützen, Ihren Kreditorenbuchhaltungsprozess mit der Kraft der KI vollständig zu automatisieren.

Yokoy Invoice

Automatisierte Rechnungs-verarbeitung

Konsolidieren Sie Ihre Kreditorenbuchhaltung, um Eingangsrechnungen in großem Umfang zu verwalten und pünktlich zu bezahlen – mit der KI-gestützten Lösung von Yokoy.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.