Home / Compliance centrum / Conformiteit in Groot-Brittannië

Conformiteit in Groot-Brittannië

- Last updated:

Product Marketing Manager, Yokoy

De informatie die op deze website wordt verstrekt (https://yokoy.io/) is uitsluitend bedoeld voor informatieve doeleinden. Alle informatie op de website wordt te goeder trouw verstrekt, echter wij bieden geen enkele garantie van welke aard dan ook met betrekking tot de nauwkeurigheid, geschiktheid, geldigheid of volledigheid van enige informatie die op de website wordt verstrekt, of geschiktheid voor uw specifieke zakelijke situatie. Om uw specifieke zakelijke situatie te bespreken, kunt u alstublieft een demo boeken en zullen we een afspraak regelen.

Optimaliseer het uitgavenbeheer terwijl u in Groot-Brittannië actief bent door uzelf vertrouwd te maken met de nuances van compliance en deze effectief in uw financiële activiteiten te integreren.

Downloaden voor later

Geen tijd om te lezen nu? Download de .pdf-versie van de onderstaande handleiding.

Bewijs van ontvangst

Regelgeving aanwezig

Om ervoor te zorgen dat de HMRC-regels worden nageleefd, is het essentieel om een duidelijk overzicht bij te houden van alle uitgaven en voordelen die aan uw werknemers worden gegeven. Dit record moet het volgende bevatten:

- De datum en details van elke uitgave of uitkering.

Informatie die nodig is om de eindejaarsbedragen te berekenen. - Eventuele bijdragen die uw werknemers leveren aan deze uitgaven of voordelen.

U bent verplicht deze gegevens gedurende drie jaar na afloop van het belastingjaar te bewaren. Je kunt ze opslaan op papier, digitaal of in software zoals Yokoy. Zorg ervoor dat uw gegevens nauwkeurig, volledig en gemakkelijk te lezen zijn om HMRC-boetes te voorkomen.

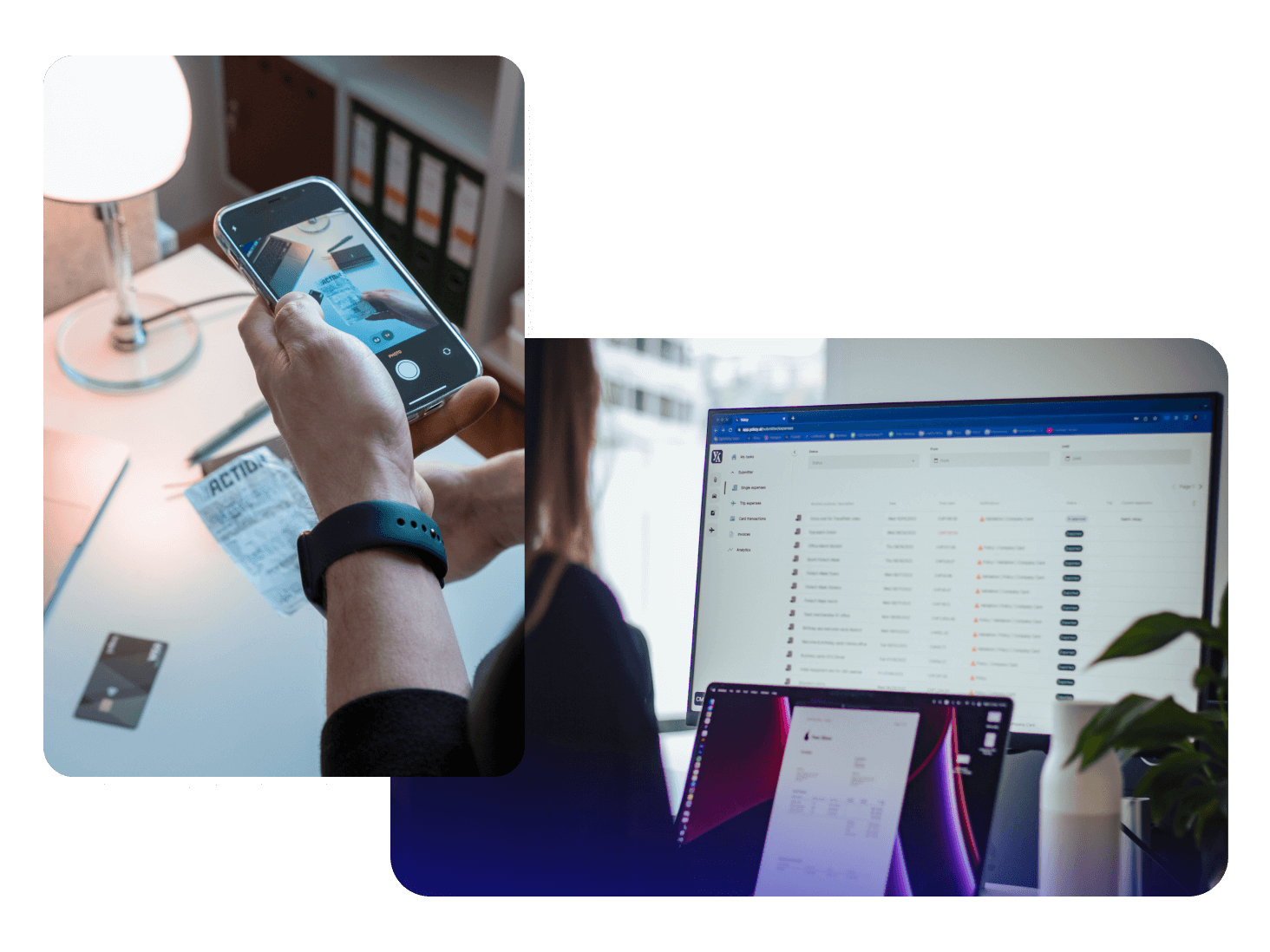

De oplossing van Yokoy

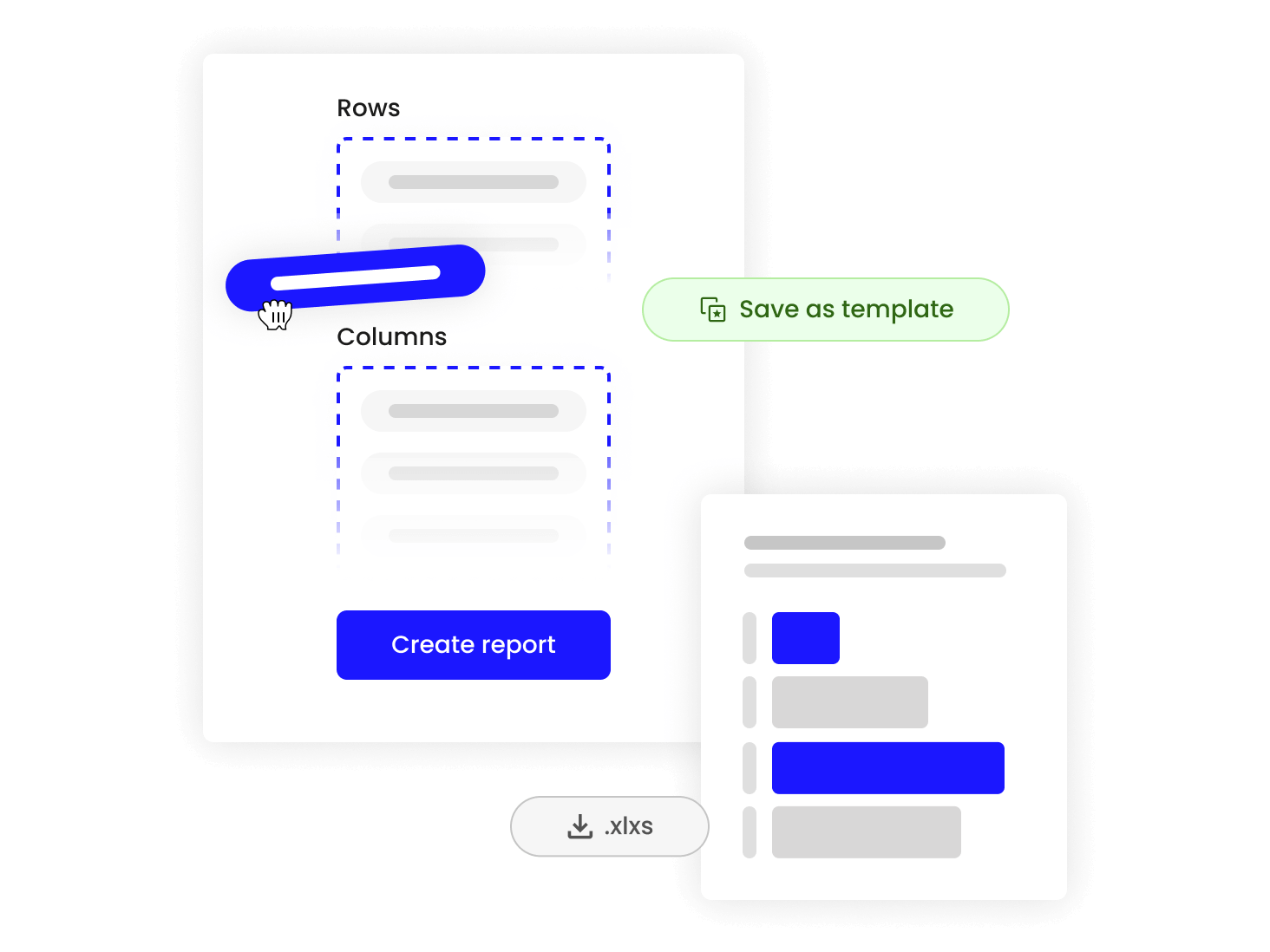

Met Yokoy kunnen medewerkers een foto maken of digitale onkostenbewijzen uploaden en deze indienen via de mobiele of webapplicatie van Yokoy.

Eenmaal geüpload, verwerkt en haalt Yokoy alle vereiste informatie uit de bon en bereidt binnen enkele seconden automatisch de onkostendeclaratie voor. Bij mogelijke fraude of beleidsschendingen activeert Yokoy onmiddellijk een waarschuwing om de specifieke gebeurtenis onder de aandacht te brengen.

Afhankelijk van de specifieke workflow en het bedrijfsbeleid kan de onkostendeclaratie door meerdere partijen worden gecontroleerd voordat deze wordt goedgekeurd en geboekt in de ERP- of financiële tool, waardoor de juistheid, kwaliteit en volledigheid van de bon wordt gegarandeerd.

Per Diem

Regelgeving aanwezig

In Groot-Brittannië zijn er drie algemeen aanvaarde benaderingen voor het vergoeden van de verblijfskosten van uw werknemers.

- U kunt uw werknemers de daadwerkelijke gegarandeerde kosten vergoeden, ook wel ‘werkelijke uitgaven’ genoemd.

- U kunt uw werknemers een dagvergoeding betalen, vaak een schaalbetaling genoemd, op basis van de standaardtarieven die zijn vastgesteld door de HMRC.

- U kunt uw medewerkers een aangepast dagtarief betalen.

De meeste bedrijven kiezen ervoor om werkelijke bedragen te betalen, omdat dit de BTW-aangiften maximaliseert. Dagvergoedingen of “schaalbetalingen” worden echter beschouwd als een eenvoudige benadering om uw werknemers op individuele basis te vergoeden.

Per diems

Als u ervoor kiest om dagvergoedingen te betalen, heeft u twee keuzes bij het aanbieden van belastingvrije schaalbetalingen aan werknemers.

De HMRC publiceert een standaardbedrag voor binnenlandse en internationale reizen voor bedrijven die niet onder de Working Rule Agreements vallen.

Als uw bedrijf veel reist, heeft u de mogelijkheid om rechtstreeks met de HMRC te onderhandelen over een aangepast schaaltarief. Als dit lukt, kunt u uw werknemers belastingvrij hogere tarieven aanbieden. Als u niet succesvol bent of ervoor kiest om dagvergoedingen te betalen boven het door de HMRC vastgestelde tarief, is het verschil onderworpen aan belastingen en nationale verzekeringsbijdragen (NIC’s).

Wanneer zijn de dagtarieven van toepassing?

Om dagvergoedingen te kunnen aanbieden, moeten de volgende voorwaarden van toepassing zijn:

- de reis moet plaatsvinden in het kader van de uitoefening van de functie van een werknemer of naar een tijdelijke werkplek

- de werknemer is gedurende een aaneengesloten periode van meer dan 5 uur of 10 uur afwezig op zijn normale werkplek of thuis

- de werknemer moet na aanvang van de reis kosten hebben gemaakt voor een maaltijd (eten en drinken).

HMRC’S BINNENLANDSE PRIJZEN

De huidige benchmarktarieven voor binnenlandse reizen in het VK zijn:

- Minimale reistijd: 5 uur – Maximaal tarief: £ 5

- Minimale reistijd: 10 uur – Maximaal tarief: £ 10

- Minimale reistijd: 15 uur (en doorlopend om 20.00 uur) – Maximaal tarief: £ 25

Opmerkingen over binnenlandse dagvergoedingen:

- Er kan een extra maaltijdvergoeding van maximaal £ 10 per dag worden betaald als een vergoeding onder a) of b) wordt betaald en de reis om 20.00 uur plaatsvindt.

Voor overnachtingen is geen benchmarktarief vastgesteld. - Het meer dan 15-uurstarief zal vrijwel altijd van toepassing zijn wanneer een werknemer moet overnachten en op voorwaarde dat de kosten van een eventuele maaltijd niet bij de accommodatie zijn inbegrepen.

HMRC’S BUITENLANDSE PRIJZEN

HMRC geeft voor een groot aantal landen een tarievenlijst uit. Indien u langer dan 24 uur reist, kan een 24-uurstarief plus de kamerprijs worden uitbetaald. In de 24-uurstarieven zijn de kosten voor lunch, diner, drankje en openbaar vervoer naar kantoor inbegrepen. Terwijl de kamerprijs de totale kosten van een hotelkamer omvat.

De HMRC publiceert een tarief van 5 uur, 10 uur of 24 uur, evenals een kamerprijs in de lokale valuta van het land voor een of meer steden binnen een land.

In sommige landen worden er verschillende tarieven gepubliceerd voor steden, zoals in het geval van München en Berlijn, Duitsland. Als u naar een stad reist die niet in de lijst staat, kunt u het beste het tarief gebruiken dat geldt voor de dichtstbijzijnde stad binnen hetzelfde land op de lijst. Als u bijvoorbeeld naar Hamburg reist, selecteert u het Berlijnse tarief omdat dit geografisch het dichtst bij ligt.

Raadpleeg de website van de overheid voor de volledige lijst van de HMRC.

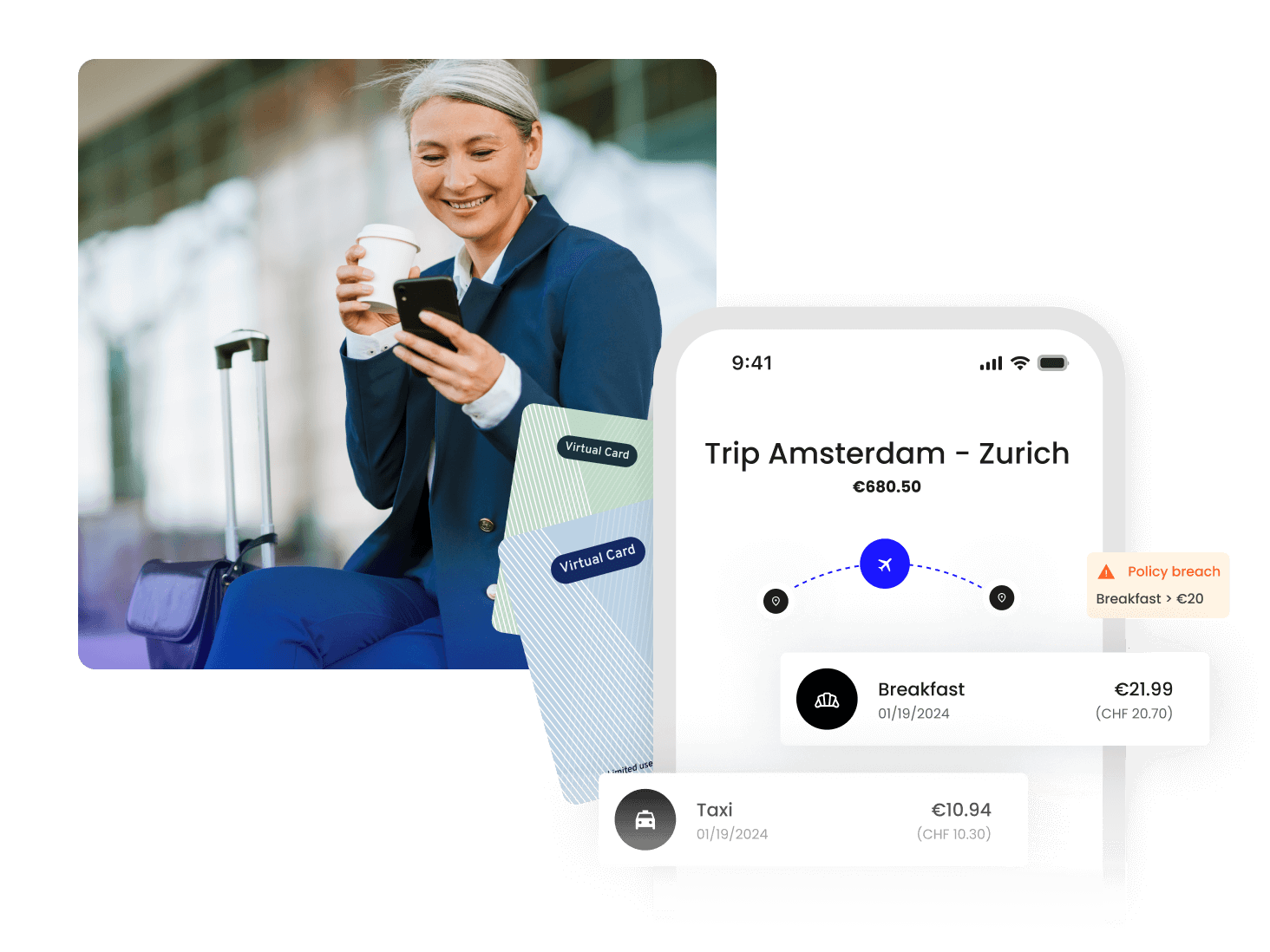

De oplossing van Yokoy

Met Yokoy kunt u uw werknemers eenvoudig werkelijke of dagvergoedingen betalen. Als bedrijf kunt u verschillende dagtarieven en bijbehorende rekenregels configureren. Per diems worden vervolgens automatisch berekend in Yokoy, zonder dat uw medewerkers handmatig werk hoeven te doen.

Als een gebruiker een vergoeding ontvangt die hoger is dan het overheidstarief, kan het verschil in onze financieringstool op een andere manier worden geboekt en geëxporteerd.

Kilometervergoeding

Regelgeving aanwezig

U kunt uw medewerkers een kilometervergoeding (MAP) betalen als zij hun privéauto gebruiken voor dienstreizen. U kunt deze betalingen doen zonder dat u ze aan de HMRCS hoeft te melden en er geen belasting over hoeft te betalen.

De goedgekeurde MAP’s, of AMAP’s, kunnen worden berekend door het goedgekeurde tarief te vermenigvuldigen met het aantal gereden zakelijke kilometers. Het goedgekeurde tarief verschilt afhankelijk van de vervoerswijze en het totale aantal gereden zakelijke kilometers per belastingjaar.

- Eerste 10.000 mijlen binnen een belastingjaar:

- Auto’s en bestelwagens – 45p

- Motoren – 24p

- Fietsen – 20p

- Meer dan 10.000 mijlen binnen een belastingjaar:

- Auto’s en bestelwagens – 25p

- Motoren – 24p

- Fietsen – 20p

Als u meer betaalt dan het goedgekeurde bedrag, moet het meerdere worden opgeteld bij de overige inkomsten die de werknemer in de verdienperiode ontvangt.

Alles onder het goedgekeurde bedrag hoeft niet te worden gerapporteerd aan HMRC, noch hoeft er belasting over te worden betaald, maar uw werknemer kan belastingvermindering krijgen (de zogenaamde Mileage Allowance Relief, of ) op het ongebruikte saldo van het goedgekeurde bedrag MAR.

Dit geldt alleen voor medewerkers die gebruik maken van hun eigen auto. Als u uw werknemers de brandstofkilometers van een bedrijfswagen vergoedt, raadpleeg dan de adviesberekening van het HMRC voor brandstoftarieven.

‘Gewoon woon-werkverkeer’, of elke vorm van reizen van uw huis naar een vaste werkplek, is niet goedgekeurd voor MAP’s.

BTW terugvragen over kilometers

Groot-Brittannië is het enige land dat bedrijven toestaat BTW terug te vorderen op het brandstofgedeelte van de kilometervergoeding. HMRC publiceert Advisory Fuel Rates (AFR) over de hoeveelheid brandstof die u kunt toeschrijven aan een kilometerclaim van een zakenreis. Deze tarieven verschillen afhankelijk van het type motor (benzine, diesel, LPG of elektrisch) en de motorinhoud van het voertuig. Uw medewerkers moeten de brandstofbonnen bijhouden, zodat u de BTW over de kilometerkosten kunt terugvragen.

De HMRC beoordeelt de AFR’s elk kwartaal.

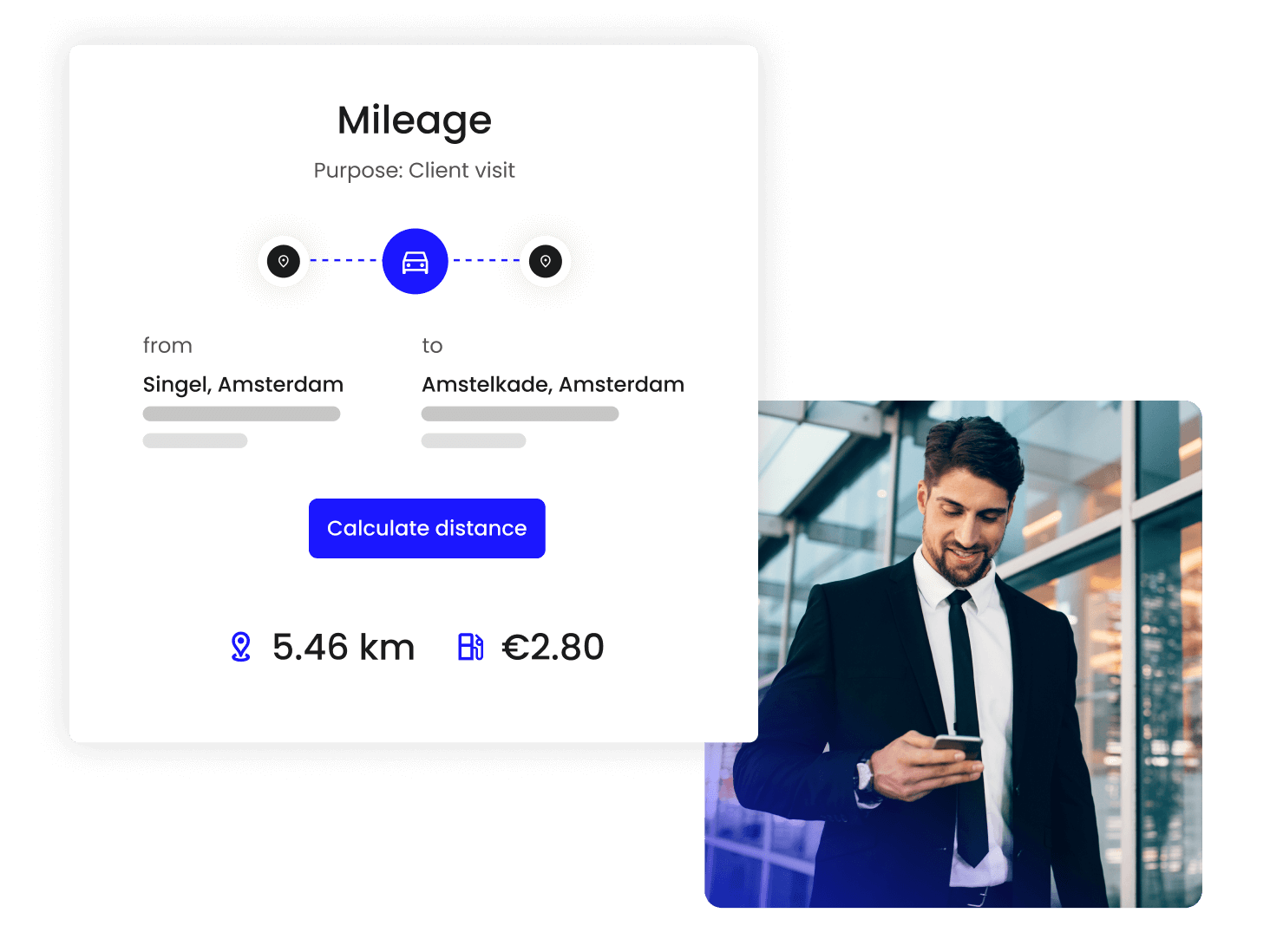

De oplossing van Yokoy

Yokoy herkent alle officiële tarieven die door de overheid zijn vastgesteld en kan daarom automatisch de kilometerkosten berekenen op basis van de afgelegde afstand. Als een bedrijf besluit meer te betalen dan de door de overheid vastgestelde tarieven, kan Yokoy het overtollige bedrag afzonderlijk exporteren/boeken in de financiële tool.

Btw-tarief

Regelgeving aanwezig

Er zijn drie BTW-tarieven in Groot-Brittannië. Btw kunt u terugvragen op goederen en diensten die u voor uw bedrijf heeft voltooid. Wanneer een aankoop ook voor privégebruik mag worden gebruikt, bijvoorbeeld bij kilometervergoeding, kunt u alleen het zakelijke deel van de BTW terugvorderen.

- Standaardtarief – De meeste goederen en diensten – 20% BTW

- Verlaagd tarief – Sommige goederen en diensten, bijv. kinderautostoeltjes en energie thuis – 5% BTW

- Nultarief – Goederen en diensten met een nultarief, bijv. de meeste levensmiddelen en kinderkleding – 0% BTW

Voor meer informatie over BTW-terugvordering in Groot-Brittannië kunt u hier de richtlijnen van de HMRC lezen.

De HMRC publiceert maandelijkse wisselkoersen die moeten worden gebruikt bij het omrekenen van vreemde valuta naar Britse ponden voor BTW-doeleinden.

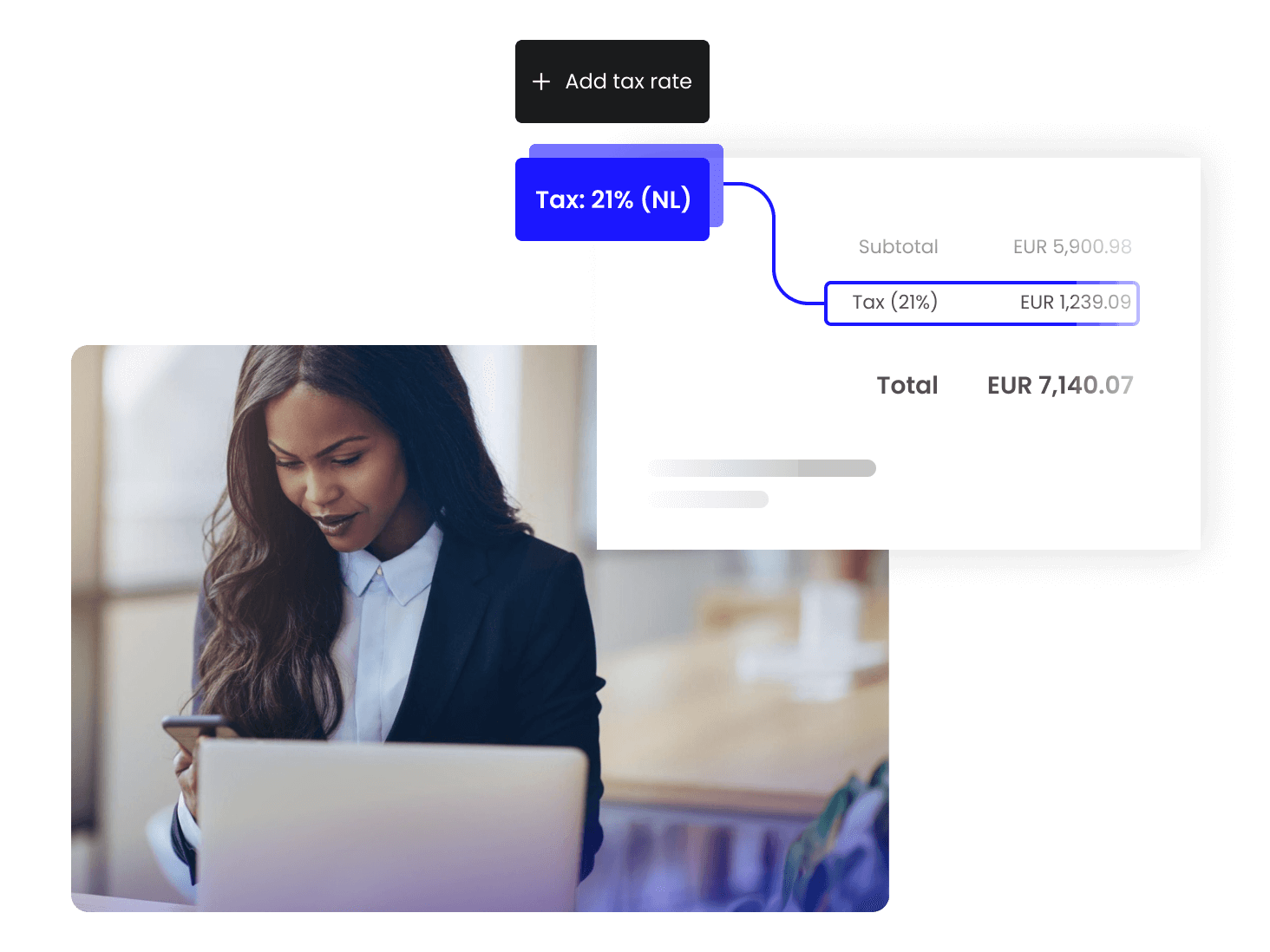

De oplossing van Yokoy

Yokoy extraheert automatisch alle BTW-tarieven die relevant zijn voor onkostenbeheer en bedrijven kunnen ook aanvullende BTW-tarieven toevoegen voor extractie. Yokoy haalt alle relevante BTW-tarieven uit de onkostennota en boekt deze in het ERP- of financiële systeem.

Daarnaast ondersteunt Yokoy klanten bij het terugvorderen van BTW, door standaardintegratie aan te bieden met aanbieders van BTW-terugvordering. Dankzij deze integratie kan Yokoy automatisch de opgehaalde BTW-tarieven voor specifieke landen exporteren, evenals de relevante afbeelding van de onkostennota naar de BTW-terugvorderingstool.

P11D-rapportagevereiste

Regelgeving aanwezig

In Groot-Brittannië moeten werknemers een eindejaarsformulier invullen waarin alle uitgaven zijn vermeld die als een voordeel in natura kunnen worden beschouwd. Dit formulier heet een P11D-declaratieformulier en wordt hiervoor gebruikt.

Normaal gesproken zijn het de financiële teams, en niet de medewerkers zelf, die dit proces volgen. Medewerkers creëren eenvoudigweg hun uitgaven zoals gewoonlijk, waarna de financiële teams de rapporten beoordelen en de uitgaven bestempelen als P11D-uitgaven.

De rapportdetails van al hun P11D-transacties, inclusief informatie zoals:

- Onkostentype/categorie

- Hoeveelheid

- Datum

De oplossing van Yokoy

Met Yokoy kan uw financiële team eenvoudig de benodigde informatie uit Yokoy Analytics exporteren en deze gegevens aan uw salarisadministratie doorgeven. Als u meer dan 500 werknemers heeft, moet u de P11D-formulieren invullen en indienen via uw salarissoftware.

Vereenvoudig je uitgavenbeheer

Boek een demoGerelateerde artikelen

Laat AI het werk doen

Krijg volledig inzicht in en controle over je bedrijfsuitgaven met AI-gestuurde automatisering.

Boek een demo