Home / Checkliste für die Finanzprüfung: So bereiten Sie sich vor und wie Automatisierung helfen kann

Checkliste für die Finanzprüfung: So bereiten Sie sich vor und wie Automatisierung helfen kann

- Last updated:

- Blog

Co-founder & CCO, Yokoy

Bei der Vorbereitung einer Finanzprüfung ist Zeit von entscheidender Bedeutung. Ihr Ziel ist es, diesen Prozess effizient durchzuführen, potenzielle Fehler zu beseitigen und die Vorschriften einzuhalten.

Ganz gleich, ob Sie Empfehlungen, Schulungen zu Best Practices oder Anleitungen zur sofortigen Umsetzung suchen, hier finden Sie alles.

Was beinhaltet eine Finanzprüfung?

Before delving into the nitty-gritty of preparing for a financial audit, let’s first demystify the components that constitute this crucial financial evaluation.

Here’s a breakdown of what it typically includes:

1. Analyse des Jahresabschlusses

Im Mittelpunkt des Prüfungsprozesses steht der Jahresabschluss. Diese Dokumente, einschließlich Bilanz, Gewinn- und Verlustrechnung und Kapitalflussrechnung, bieten einen Überblick über die finanzielle Leistung Ihres Unternehmens über einen bestimmten Zeitraum.

Prüfer prüfen diese Aussagen sorgfältig auf Richtigkeit, Konsistenz und Einhaltung der Rechnungslegungsstandards.

2. Transaktionstests

Wirtschaftsprüfer greifen tief in Ihre Finanztransaktionen ein. Sie wählen eine Stichprobe sowohl einnahmen- als auch ausgabenbezogener Transaktionen aus, um deren Authentizität und Einhaltung der Rechnungslegungsgrundsätze zu überprüfen. Dieser Schritt hilft dabei, Unstimmigkeiten oder Unregelmäßigkeiten zu identifizieren, die einer weiteren Untersuchung bedürfen.

3. Bewertung der internen Kontrollen

Ein Hauptschwerpunkt einer Finanzprüfung ist die Bewertung der internen Kontrollen Ihres Unternehmens. Prüfer bewerten die Wirksamkeit Ihrer Finanzprozesse und stellen sicher, dass diese so gestaltet sind, dass Fehler und Betrug verhindert werden. Starke interne Kontrollen sind für die Aufrechterhaltung der finanziellen Integrität unerlässlich.

4. Konformitätsbewertung

Bei Finanzprüfungen geht es auch darum, die Einhaltung relevanter Gesetze und Vorschriften genau zu prüfen. Dadurch wird sichergestellt, dass Ihre Finanzvorgänge den gesetzlichen Anforderungen, Branchenstandards und internen Richtlinien entsprechen.

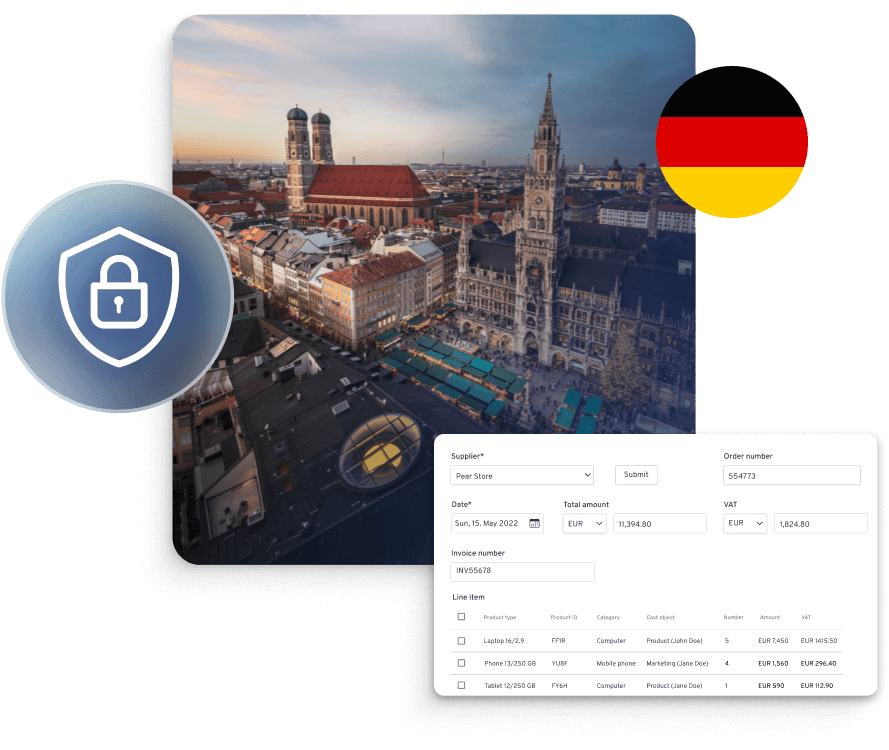

Yokoy Compliance Center

Bleiben Sie über Regeln und Vorschriften zu Tagessätzen, Kilometerpauschalen, Empfangsnachweisen und Mehrwertsteuersätzen auf dem Laufenden, während Yokoy Sie länderübergreifend auf Audits vorbereitet.

5. Risikoidentifizierung

Prüfer identifizieren potenzielle finanzielle Risiken, denen Ihr Unternehmen ausgesetzt sein könnte. Dazu gehört die Beurteilung der Wahrscheinlichkeit von finanziellen Falschangaben, Betrug oder betrieblichen Ineffizienzen. Durch die Identifizierung von Risiken können Sie proaktive Maßnahmen zu deren Minderung ergreifen.

6. Dokumentation und Beweiserhebung

Während der gesamten Prüfung führen die Prüfer eine sorgfältige Dokumentation und sammeln Beweise zur Untermauerung ihrer Feststellungen. Diese Dokumentation ist von entscheidender Bedeutung, um Transparenz zu gewährleisten und eine Grundlage für ihre Schlussfolgerungen zu schaffen.

7. Mitteilung der Ergebnisse

Sobald die Prüfung abgeschlossen ist, teilen die Prüfer ihre Ergebnisse den wichtigsten Interessengruppen mit, darunter dem Management und dem Vorstand. Dazu gehört die Hervorhebung aller Probleme oder Bereiche, die Aufmerksamkeit erfordern, und die Bereitstellung von Verbesserungsvorschlägen.

Die Vorbereitung auf eine Finanzprüfung erfordert einen ganzheitlichen Ansatz, um diese Komponenten umfassend zu berücksichtigen.

Arten von Finanzprüfungen

Als Finanzexperten ist es wichtig zu verstehen, dass nicht alle Prüfungen gleich sind. Die Finanzwelt ist komplex und verschiedene Arten von Prüfungen decken unterschiedliche Aspekte der Finanzgeschäfte Ihres Unternehmens ab.

Hier untersuchen wir zwei Hauptkategorien: interne Audits und externe Audits, und beleuchten deren einzigartige Zwecke und Feinheiten.

Interne Audits

Interne Audits sind der proaktive Ansatz Ihrer Organisation zur Selbstbewertung. Sie werden von Ihrem internen Revisionsteam oder einer eigens dafür beauftragten externen Wirtschaftsprüfungsgesellschaft durchgeführt.

Diese Finanzprüfungen sind ein entscheidendes Instrument zur Aufrechterhaltung der Transparenz, zur Verbesserung der internen Kontrollen und zur Steigerung der betrieblichen Effizienz.

WICHTIGSTE ASPEKTE INTERNER AUDITS

Ziel: Das Hauptziel interner Audits besteht darin, die Wirksamkeit der internen Kontrollen und Risikomanagementprozesse Ihrer Organisation zu bewerten und zu verbessern. Ihr Ziel ist es, Schwachstellen in Ihren Buchhaltungspraktiken zu identifizieren und Verbesserungen zu empfehlen.

Häufigkeit: Interne Audits werden in der Regel regelmäßig durchgeführt, häufig jährlich oder vierteljährlich, abhängig von den Anforderungen Ihres Unternehmens und den Branchenvorschriften.

Umfang: Der Umfang einer internen Revision kann breit gefächert sein und verschiedene Aspekte Ihrer Finanzvorgänge abdecken, einschließlich Ausgabenmanagement, Rechnungsverarbeitung, Kreditorenbuchhaltung und Beschaffungsprozesse.

Eigenverantwortung: Interne Audits werden vom internen Auditteam Ihrer Organisation oder von externen Prüfern durchgeführt, die zu diesem Zweck beauftragt wurden. Das Team, das die Prüfung durchführt, sollte unabhängig und unparteiisch sein.

Ergebnis: Das Ergebnis eines internen Audits ist ein detaillierter Bericht, der Erkenntnisse, Empfehlungen und Aktionspläne zur Verbesserung hervorhebt. Diese Prüfungen helfen Ihnen, Probleme in Ihren Finanzunterlagen proaktiv anzugehen, bevor sie eskalieren.

Bevor Sie gehen …

Verpassen Sie es nicht

Werden Sie Teil einer Community von über 12.000 Finanzfachleuten und erhalten Sie die aktuellsten Erkenntnisse zum Ausgabenmanagement und zur Transformation des Finanzwesens direkt in Ihren Posteingang.

Externe Audits

Auf der anderen Seite werden externe Prüfungen von unabhängigen Wirtschaftsprüfungsgesellschaften durchgeführt, die nicht mit Ihrer Organisation verbunden sind und bestimmte Prüfungsstandards befolgen. Sie dienen der unparteiischen Beurteilung Ihrer Finanzberichte und Geschäftsabschlüsse durch Dritte.

Externe Prüfungen werden häufig von Aufsichtsbehörden vorgeschrieben oder von Interessengruppen wie Investoren, Kreditgebern oder Regierungsbehörden gefordert.

WICHTIGSTE ASPEKTE DER EXTERNEN PRÜFUNG

- Ziel: Externe Prüfungen konzentrieren sich in erster Linie darauf, externen Stakeholdern die Gewissheit zu geben, dass Ihr Jahresabschluss frei von wesentlichen Falschangaben ist und den relevanten Rechnungslegungsstandards entspricht.

- Häufigkeit: Externe Audits werden in der Regel jährlich durchgeführt, je nach behördlichen Anforderungen oder vertraglichen Vereinbarungen mit Stakeholdern.

- Umfang: Das Hauptaugenmerk einer externen Prüfung liegt auf Ihrem Jahresabschluss, einschließlich Bilanz, Gewinn- und Verlustrechnung und Kapitalflussrechnung. Prüfer bewerten auch die allgemeine finanzielle Gesundheit und Compliance Ihrer Organisation.

- Eigentum: Externe Prüfungen werden von zertifizierten Wirtschaftsprüfungsgesellschaften (CPA) oder Wirtschaftsprüfungsgesellschaften durchgeführt, die nicht direkt mit Ihrer Organisation verbunden sind. Sie bieten eine unvoreingenommene Perspektive.

- Ergebnis: Das Ergebnis einer externen Prüfung ist die Ausstellung eines Prüfungsberichts, der eine Stellungnahme zur Fairness Ihres Jahresabschlusses enthält. Dieser Bericht wird mit externen Stakeholdern geteilt, um Vertrauen in Ihre Finanzberichterstattung zu schaffen.

Für Finanzexperten ist es wichtig, den Unterschied zwischen internen und externen Audits zu verstehen.

Interne Audits ermöglichen es Ihnen, Ihre Finanzprozesse proaktiv zu verbessern, während externe Audits externen Stakeholdern, einschließlich Investoren und Aufsichtsbehörden, Sicherheit bieten. Beide Arten von Audits spielen eine entscheidende Rolle bei der Aufrechterhaltung der finanziellen Transparenz und Integrität in Ihrem Unternehmen.

In den nächsten Abschnitten werden wir uns eingehender mit den Einzelheiten der Vorbereitung auf beide Finanzprüfungen befassen und Ihnen umsetzbare Erkenntnisse und Best Practices für die effektive Steuerung dieser kritischen Prozesse liefern.

Wie bereiten Sie eine Finanzprüfung vor? Checkliste

Ganz gleich, ob Sie sich auf ein internes Audit vorbereiten, um die internen Kontrollen Ihres Unternehmens zu stärken, oder ob Sie sich einem externen Audit gegenübersehen, um den Stakeholdern Sicherheit zu geben, die folgenden Schritte führen Sie durch den Vorbereitungsprozess:

1. Definieren Sie Ihre Ziele und Ihren Umfang

Start by defining the objectives of the audit. What specific aspects of your financial operations do you want to assess or improve? Determine the scope of the audit, including the departments, processes, and financial statements to be examined.

2. Stellen Sie Ihr Prüfungsteam zusammen

Der Aufbau eines kompetenten und erfahrenen Prüfungsteams ist von entscheidender Bedeutung. Je nach Umfang der Prüfung kann dieses Team aus internen Prüfern, externen Prüfern, Finanzanalysten und Fachexperten bestehen. Stellen Sie sicher, dass sich alle an den Zielen und Zeitplänen des Audits orientieren.

3. Überprüfen und aktualisieren Sie die internen Kontrollen

Interne Kontrollen sind das Rückgrat der finanziellen Integrität. Bewerten Sie die internen Kontrollverfahren Ihrer Organisation und nehmen Sie notwendige Aktualisierungen vor, um sie zu stärken. Stellen Sie sicher, dass die Kontrollen gut dokumentiert, für die Mitarbeiter verständlich und konsequent angewendet sind.

4. Sammeln Sie die Dokumentation

Prüfer benötigen Zugriff auf eine Fülle von Finanzdokumenten. Organisieren und sammeln Sie die Finanzberichte, Transaktionsaufzeichnungen, Rechnungen, Quittungen, Verträge und alle anderen relevanten Dokumente Ihres Unternehmens.

Stellen Sie sicher, dass Finanzinformationen für das Prüfungsteam leicht zugänglich sind, entweder über ein Buchhaltungssystem, ERP oder ein Ausgabenverwaltungssystem.

Blog article

So stellen Sie die Einhaltung gesetzlicher Vorschriften mit automatisierten Audit-Trails sicher

Erfahren Sie, wie Sie mit automatisierten Audit-Trails zur Überwachung von Finanztransaktionen, zur Erkennung von Anomalien und zur Sicherstellung der Einhaltung interner Kontrollen und externer Vorschriften beginnen.

Lars Mangelsdorf,

Co-founder and CCO

5. Führen Sie eine Risikobewertung durch

Identifizieren Sie potenzielle Risiken in Ihren Buchhaltungsprozessen und allgemeinen Finanzgeschäften. Berücksichtigen Sie die Wahrscheinlichkeit und Auswirkungen von Fehlern, Betrug oder Compliance-Verstößen. Entwickeln Sie Strategien zur Minderung dieser Risiken und seien Sie bereit, diese mit Prüfern zu besprechen.

6. Führen Sie ein Probeaudit durch

Prior to the official audit, consider conducting a mock audit internally. This exercise helps your team familiarize themselves with the audit process and identifies potential weaknesses or gaps that need addressing.

7. Halten Sie sich an die Vorschriften

Stellen Sie sicher, dass Ihre Finanzgeschäfte den relevanten Gesetzen, Vorschriften und Branchenstandards entsprechen. Da die Prüfer die Einhaltung der Vorschriften beurteilen, ist es wichtig, proaktiv etwaige Probleme bei der Nichteinhaltung anzugehen.

8. Bereiten Sie sich auf das Vorstellungsgespräch und die Tests vor

Seien Sie darauf vorbereitet, dass Prüfer Interviews mit Schlüsselpersonen führen und Tests zu ausgewählten Transaktionen durchführen. Stellen Sie sicher, dass die Mitarbeiter gut auf die Beantwortung von Fragen vorbereitet sind und die erforderlichen Unterlagen bereitstellen.

9. Dokumentieren Sie Ergebnisse und Sanierungspläne

Führen Sie während des gesamten Audits eine sorgfältige Dokumentation der Ergebnisse, Empfehlungen und aller auftretenden Probleme durch. Entwickeln Sie Aktionspläne, um erkannte Schwachstellen zu beheben und den Fortschritt bei der Umsetzung von Verbesserungen zu verfolgen.

10. Überprüfen Sie frühere Auditberichte

Wenn dies nicht Ihr erstes Audit ist, lesen Sie frühere Auditberichte und Empfehlungen. Nutzen Sie sie als Inspirationsquelle für Verbesserungen und um den Prüfern Fortschritte zu demonstrieren.

11. Abschlussprüfung und Qualitätssicherung

Führen Sie vor Beginn des Audits eine abschließende Prüfung aller Unterlagen und Vorbereitungen durch. Stellen Sie sicher, dass alles in Ordnung ist und Ihr Team gut auf den Auditprozess vorbereitet ist.

Wenn Sie diese Schritte befolgen und einen proaktiven Ansatz beibehalten, sind Sie bestens gerüstet, um den Prüfungsprozess mit Zuversicht und Erfolg zu meistern.

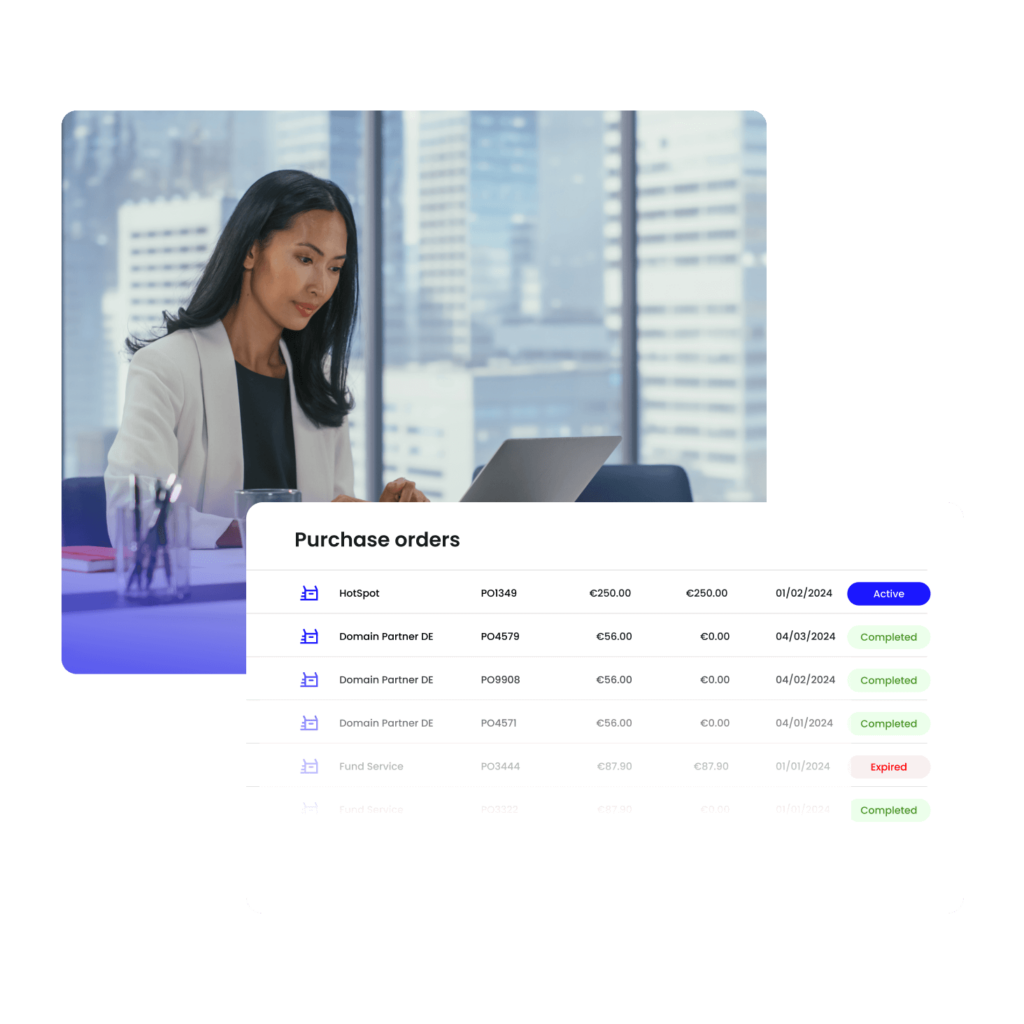

Wie Yokoy den Finanzprüfungsprozess automatisiert

Eine sehr häufige Herausforderung bei der Vorbereitung auf eine Finanzprüfung sind die sich ständig ändernden Vorschriften.

Finanzexperten müssen den Überblick über die unterschiedlichen Finanzvorschriften und -gesetze in den einzelnen Ländern behalten, um eine Abschlussprüfung ordnungsgemäß vorbereiten zu können. Selbst wenn diese Regeln in Buchhaltungstools oder ERP-Systemen eingerichtet sind, ist ihre Anpassung ein zeitaufwändiger und fehleranfälliger Prozess.

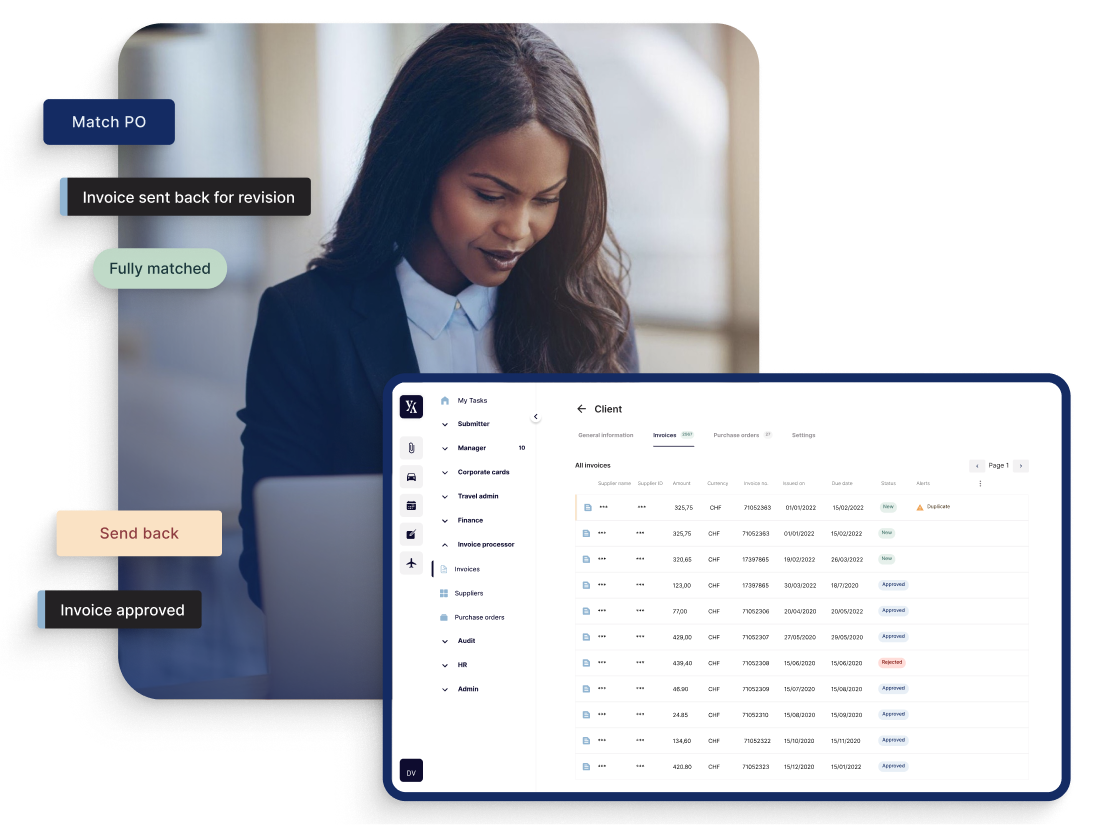

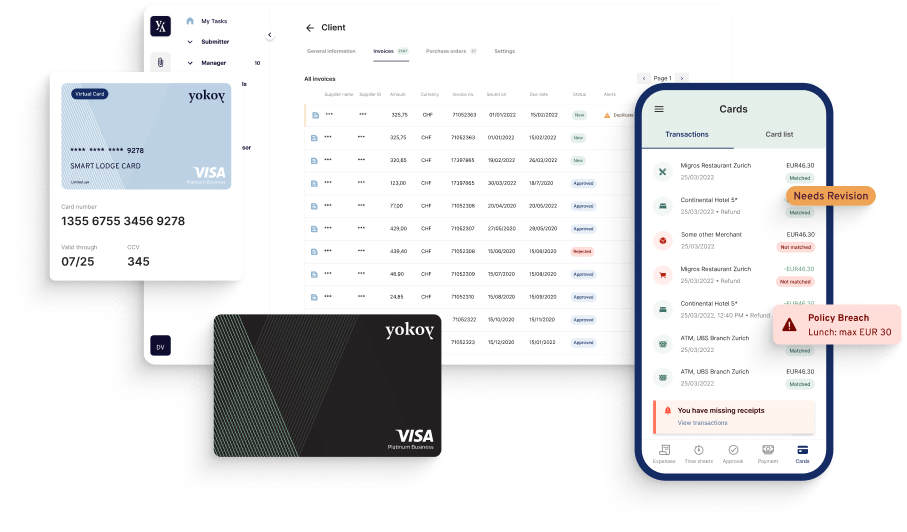

Um das Fehlerrisiko zu minimieren und die Einhaltung nationaler und internationaler Vorschriften sicherzustellen, nutzt Yokoy KI-gestützte Automatisierung und aktualisiert alle Vorschriften automatisch. Diese Änderungen werden in die Software übernommen und stellen so sicher, dass Ihre Tagessätze, Mehrwertsteuersätze, Kilometerpauschalen usw. immer auf dem neuesten Stand sind.

Darüber hinaus werden alle Belege und Rechnungen in digitaler Form archiviert, sodass sie leicht abgerufen werden können. Alle Kartentransaktionen, Rechnungszahlungen und die gesamte Genehmigungshistorie sind mit Zeitstempeln jederzeit verfügbar und gewährleisten so eine durchgängige Rückverfolgbarkeit des Prozesses.

Die Informationen können automatisch mit Ihrem ERP-System synchronisiert werden, wodurch manuelle Eingriffe überflüssig werden und eine fehlerfreie Prüfungsvorbereitung gewährleistet wird.

Um mehr über die automatisierten Prüfprotokolle von Yokoy zu erfahren und unsere Ausgabenverwaltungslösung in Aktion zu sehen, buchen Sie unten eine Demo.

Sehen Sie Yokoy in Aktion

Führen Sie alle Spesen, Lieferantenrechnungen und Zahlungen mit Firmenkarten in einer integrierten und KI-gestützten Plattform zusammen.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.