Home / Der Leitfaden für FP&A: Was es ist, warum es wichtig ist und welche Rolle Yokoy dabei spielt

Der Leitfaden für FP&A: Was es ist, warum es wichtig ist und welche Rolle Yokoy dabei spielt

- Last updated:

- Blog

Co-founder & CFO, Yokoy

Was ist Finanzplanung und -analyse (FP&A)? Es geht über die bloße Kontrolle von Geschäftsausgaben hinaus. Es ist mehr als nur Buchhaltung. Und mehr als Unternehmensfinanzen.

In diesem Leitfaden zur FP&A führen wir Sie durch die Hauptbereiche und zeigen, warum die besten Ergebnisse durch eine integrierten Ansatz im gesamten Unternehmen erzielt werden.

In einem kleinen Unternehmen erfolgt die Finanzplanung in der Regel aus dem Bauch heraus: Der Gründer und sein Team treffen Budgetierungs- und Investitionsentscheidungen basierend auf ihrem Gefühl für das Geschäft, da sie ihre Kunden und Kosten wie Ihre eigene Westentasche kennen. Diese Vorgehensweise funktioniert – bis zu einem gewissen Punkt. Denn sobald ein Unternehmen zu wachsen beginnt, ist es unmöglich, gute Entscheidungen allein auf Bauchgefühl zu treffen.

Schließlich hat man mit über 1.000 Angestellten plötzlich ganz andere Anforderungen. Man hat Stakeholder. Aktionäre. Mitarbeiter. Und natürlich Kunden. Alle sind darauf angewiesen, dass das Finanzteam schnell, effektive und zielführende Maßnahmen ergreifen kann, die es dem Unternehmen ermöglichen, im Wettbewerb zu bestehen und erfolgreich zu sein.

Hier kommt die FP&A – Finanzplanung und -analyse – ins Spiel. Es handelt sich um Methoden, um das Unternehmen als Ganzes zu verstehen, ohne sich jedes Detail jeder Transaktion merken zu müssen; um das Geschäft als das große Ganze zu sehen, mit all seinen Finanzströmen, Transaktionen und Interaktionspunkten.

Kein FP&A-Team kann ohne zwei Dinge arbeiten: präzise Daten und die Kompetenz, diese richtig zu analysieren. Durch die Optimierung und Automatisierung eines großen Teils des Prozesses (Erfassung von Daten an entscheidenden Berührungspunkten, Zusammenführung im Kontext und Umwandlung in die richtigen Ergebnisse) ermöglichen wir Ihrem Finanzteam, reibungslose Prozesse und solide Entscheidungsgrundlagen.

FP&A benötigt ein genaues und verlässliches Modell der finanziellen Lage des Unternehmens – und das bedeutet, dass es tief in die finanzielle Umgebung integriert ist. Doch wie kann das bei einem großen Unternehmen gelingen, das verschiedene Software-Anwendungen und Datenquellen verwendet? Erfolgreiche Finanzplanung und -analyse erfordert eine kontextuelle Datenanalyse.

Was ist FP&A?

Es gibt keine einheitliche Definition für „FP&A“, aber eine der besten stammt vom Branchenanalysten Gartner. Die Forschungsgruppe definiert den Begriff folgendermaßen: der Prozess der Planung und Budgetierung für den Geschäftsbedarf, eine integrierte Finanzplanung, die das gesamte Unternehmen umfasst, Management- und Leistungsberichte, die den Führungskräften genaue Informationen liefern, sowie Prognosen und Modellierung, die die zukünftigen Ergebnisse der aktuellen Situation untersuchen.

Die Bedeutung von FP&A laut Gartner:

- Planung und Budgetierung

- Integrierte Finanzplanung

- Management- und Leistungsberichterstattung

- Finanzprognose und -modellierung

Das bedeutet, dass der FP&A-Prozess keine „Buchhaltung“ ist. So wichtig diese Funktion auch ist: Die Buchhaltung befasst sich mit dem, was bereits geschehen ist, und ist bestrebt, es genau zu erfassen. Es handelt sich auch nicht um eine reine Finanzanwendung, da sie sich nicht auf das beschränkt, was in einer Tabellenkalkulation erarbeitet wird.

FP&A ist am besten als eine Integration verschiedener Geschäfts- und Finanzkompetenzen zu verstehen, die mehrere Silos und Datensätze im gesamten Unternehmen zu einem möglichst umfassenden Bild der tatsächlichen Vorgänge zusammenführt – einschließlich der Veränderungen im Laufe der Zeit.

Wenn wir also FP&A in einem Wort zusammenfassen, dann wäre es „Breite“. Das Finanzwesen ist überall dort involviert, wo es mit dem Unternehmen in Berührung kommt, von der Buchhaltung über Kapitalausgaben und Ausgabenmanagement bis hin zur Finanzkontrolle.

Warum FP&A? Wie sie in moderne Unternehmen passt

Ein Beispiel: Wenn ein Unternehmen auf mehr als 150 Mitarbeiter anwächst, wird die F&E-Abteilung unverzichtbar. Diese Zahl – 150 – ist eine gute Faustregel.

Ein Unternehmen mit 150 Mitarbeitern unterscheidet sich nicht allzu sehr von einem Unternehmen mit 50 Mitarbeitern; es ist immer noch klein genug, dass sich alle im Unternehmen kennen und dass die richtigen Leute sich ein genaues Bild davon machen können, was im Unternehmen vor sich geht, indem sie sich Berichte ansehen, herumlaufen und mit den Leuten sprechen.

Aber ab 150 Mitarbeitern ändern sich die Dinge. Vor allem, wenn man auf 1.000 Mitarbeiter und mehr anwächst. Aus dem „Dorf“ wird dann eine „Stadt“. Nicht jeder kennt den Namen des anderen; die Mitarbeiter arbeiten in Silos mit fokussierten Aufgabenbereichen; die Abteilungen haben getrennte Gewinn- und Verlustrechnungen und Leistungskennzahlen und konzentrieren sich eher auf die Ziele ihres eigenen Teams als auf die des gesamten Unternehmens.

All dies ist gut und schön – schließlich sollen sich die Mitarbeiter auf ihre eigene Arbeit konzentrieren. Da sich jedoch Arbeitsabläufe und Datenquellen aufspalten und voneinander trennen, bietet der FP&A-Prozessablauf eine Möglichkeit, sie zu integrieren. Er ermöglicht es, die Daten in ihrem richtigen Kontext zu verstehen: wie sie sich auf das Geschäft auswirken. Das bedeutet, dass die Entscheidungsfindung des Managements besser informiert ist.

Abteilungsleiter können Aufgaben festlegen, die dem gesamten Unternehmen zugute kommen. Das Kostenmanagement folgt klaren Strukturen. Und die Unternehmensstrategie kann einheitlich und kohärent sein, was ihren Erfolg wahrscheinlicher macht.

Das ist die Antwort auf die Bedürfnisse der Unternehmen von heute: FP&A bietet Kontrolle in großem Umfang. Eine Möglichkeit, das Schiff präzise und vorhersehbar zu steuern, auch wenn es sich von einem kleinen Schnellboot zu einem 10.000-Tonnen-Kreuzfahrtschiff wandelt.

Kontrolle in großem Maßstab erfordert automatisierte Prozesse – und Yokoy kann sie für Sie einrichten. Stellen Sie sich einen durchgängigen Prozess von der Hotelrechnung eines reisenden Mitarbeiters auf Papier bis zur korrekten Zuordnung in Ihrer Spesenabrechnung vor, bei dem zeitaufwändige manuelle Aufgaben automatisiert sind.

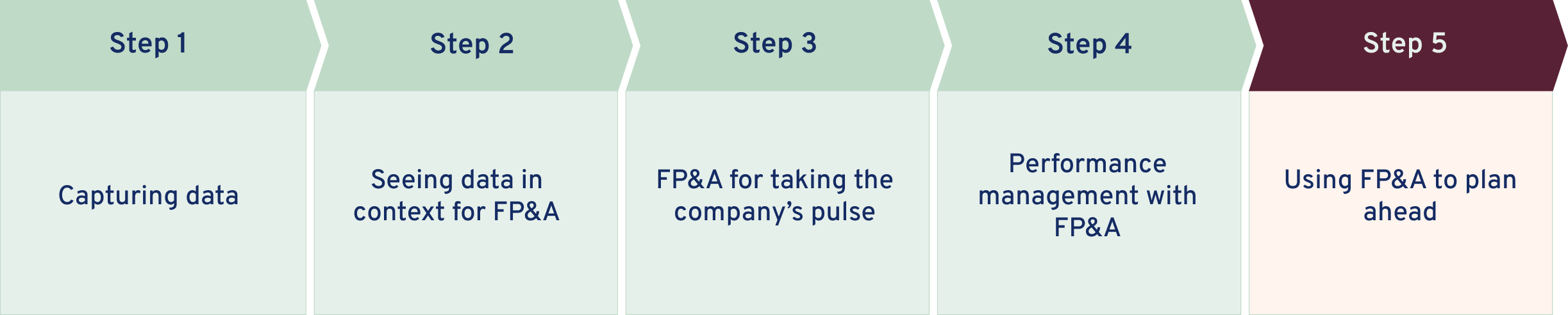

Schritte im FP&A-Prozess

Während die vier Bereiche von FP&A in unterschiedlichen Zeiträumen ablaufen – ein Geschäftsbereich plant und budgetiert, während sein Nachbar Prognosen und Modelle erstellt – beachten Sie, dass alle Beteiligten einem ähnlichen Schrittmuster folgen. Die ersten Schritte einer effektiven Finanzplanung bestehen aus drei Schritten: Datenerfassung, -konsolidierung und -überprüfung.

Schritt 1: Daten erfassen

Die erste Station könnte der Papierkram der Abteilung sein: Spesenabrechnungen, Rechnungen, Quittungen. Die erste Anlaufstelle – die Sammlung – könnte also das Buchhaltungssystem sein. Innerhalb der Organisation kann es jedoch unterschiedliche Finanzprozesse zur Erfassung dieser Kosten geben. Dokumente können in verschiedenen Formaten verarbeitet werden; Einige davon liegen möglicherweise nicht einmal in elektronischer Form vor.

Als nächstes kommt also die Konsolidierung: die Zusammenführung all dieser Datenblöcke in einer Standardstruktur, die die ganze Wahrheit sagt. Um dorthin zu gelangen, ist jedoch noch ein weiterer Schritt erforderlich: die Verifizierung, Überprüfung und Authentifizierung jeder Transaktion, bevor Entwarnung gegeben wird.

Hier kommt Yokoy ins Spiel: Durch die Implementierung von Ausgabenmanagementlösungen wie unserem Ausgaben- oder Rechnungsmodul werden Erfassung, Konsolidierung und Überprüfung automatisch erledigt – wodurch Zeit, Kosten und Diskrepanzen reduziert werden.

Der erste Schritt in FP&A legt den Grundstein für den gesamten Prozess – die Mitarbeiter müssen über vielfältige Fähigkeiten verfügen und ein kritisches Urteilsvermögen an den Tag legen, wenn sie Datenquellen aus ERP-Software (Enterprise Resource Planning), Data Warehouses in der Cloud und dem gelegentlichen Karton darunter zusammenführen jemandes Schreibtisch.

Schritt 2: Daten im Kontext für FP&A sehen

Der nächste Schritt besteht darin, diese Daten zu verstehen: sie als Gesamtbild des Unternehmens zu betrachten und zu verstehen, wie sich Änderungen an irgendeinem Teil auf einzelne Geschäftseinheiten und Teams auswirken. Aber das ist leichter gesagt als getan.

Eine Spesenabrechnung einer Abteilung bedeutet ohne Kontext nichts: Wie viel gibt dieses Team im Vergleich zu anderen Teams aus, wie hängt das mit breiteren Budgets und Finanzkontrollen zusammen und ob diese Ausgaben zu einem ROI führen.

Auch hier bedeutet dies oft, dass man mehrere Datenquellen und Anwendungen „übergreifend“ betrachtet und Schwierigkeiten hat, ein aussagekräftiges Modell der Kostenstellen im gesamten Unternehmen zu erstellen.

Schritt 3: FP&A, um den Puls des Unternehmens zu messen

Der Hauptgrund für all diese Bemühungen ist natürlich, zu sehen, wie es dem Unternehmen geht: das Netto-Netto aller seiner Aktivitäten. Und es geht nicht nur um Gewinn und Verlust.

Unternehmen müssen sicher sein, dass ihr Handeln nicht gegen die von ihren Banken vereinbarten Limits verstößt; Sie müssen den Aufsichtsbehörden versichern können, dass sie die Gesetze einhalten. Sie benötigen einen zuverlässigen Überblick über das Unternehmen, den sie den Anlegern mitteilen können.

An dieser Stelle kommt die C-Suite häufig in die FP&A-Funktion: Der CFO sieht konsolidierte Berichte und Zusammenfassungen und ist darauf angewiesen, dass diese korrekt und vollständig sind. Gut gemacht unterstützen FP&A und auch intelligentes Spend Management diese Ziele.

Schritt 4: Leistungsmanagement mit FP&A

Als nächstes geht es darum, diese Informationen sinnvoll zu nutzen. Durch den Vergleich und die Gegenüberstellung konsolidierter Daten unterstützen Manager ihre Entscheidungen – oder (häufiger) treffen sie diese Entscheidungen überhaupt. Und es wird von Managern auf allen Ebenen durchgeführt.

Der CEO eines multinationalen Unternehmens möchte Geschäftsbereiche miteinander vergleichen, um die Cash Cows von den toten Hunden zu trennen. Aber auch einzelne Abteilungsleiter benötigen diesen Schritt der FP&A.

Sie können sehen, welche ihrer Teams innerhalb des Budgets liegen und welche darüber verstoßen; wo der Personalbestand zu hoch oder die Ressourcenauslastung zu gering ist.

Schritt 5: Mit FP&A vorausplanen

Wenn Schritt 3 mit „Wo sind wir jetzt?“ geantwortet hat. und Schritt 4 lautete: „Was sollen wir dagegen tun?“ dann lautet Schritt 5: „Wo wollen wir sein?“ Es handelt sich um längerfristige Maßnahmen, bei denen es darum geht, sich Ziele zu setzen und einen Kurs zu deren Erreichung festzulegen – obwohl „langfristig“ in der heutigen Wirtschaft eher Wochen als Jahre sein kann.

Hier spielen äußere Faktoren eine Rolle. Vielleicht verändert sich der Markt des Unternehmens und sein Kompetenzmix muss sich verändern. Oder die Innovation eines Mitbewerbers hat eine Produktlinie überflüssig gemacht und nur eine Steigerung der Forschung und Entwicklung kann das Unternehmen wieder auf Kurs bringen. Ja, es geht darum, Risiken zu mindern und Herausforderungen anzugehen. Aber es geht auch um Chancen.

Jedes Unternehmen nimmt einen einzigartigen Platz auf dem Markt und in den Köpfen der Menschen ein – die Vorstellung, wie die Zukunft aussehen könnte und wie diese Vermögenswerte genutzt werden können, um sie zu erreichen, ist Teil der FP&A-Aktivitäten jedes großen Unternehmens.

FP&A-Rollen im gesamten Unternehmen

Wie bereits erwähnt, gehen FP&A-Rollen über die Finanzabteilung hinaus. Die C-Suite benötigt konsolidierte Zusammenfassungen, die ein Bild der gesamten Organisation vermitteln.

Leiter von Geschäftseinheiten benötigen spezifische Informationen über ihre eigenen Abteilungen mit eigenen KPIs und Kennzahlen. Funktionsabteilungen müssen Budgets festlegen und laufende Kosten verwalten; Selbst einzelne Arbeitnehmer müssen wissen, ob sie ihre Tagegelder einhalten.

Das bedeutet, dass FP&A viele Bereiche des heutigen Unternehmens berührt – vielleicht weit mehr als noch vor ein paar Jahren. Der CFO und der CEO treffen Entscheidungen. Ihre Assistenten präsentieren Berichte. Andere Manager schlagen ihre Pläne vor und bitten um Investitionen. Während Arbeitnehmer auf niedrigeren Ebenen sicherstellen müssen, dass ihre Ausgaben richtig aufgeteilt und genehmigt werden.

Letztlich ist ein Unternehmen eine Maschine, die Inputs in Outputs umwandelt, die einen Gewinn abwerfen. Während Dinge wie Zweck, Marke und Werte wichtig sind, sind die Zahlen das Fundament des Geschäfts. Daher ist es die Aufgabe jedes Einzelnen, dafür zu sorgen, dass diese Zahlen korrekt, vollständig und aktuell sind.

Heutzutage ist jeder ein FP&A-Mensch.

FP&A-Tools und -Taktiken

Finanzplanungs- und Analysetools sind vielfältig. Aber lassen Sie uns einen überwältigenden Gedanken aus den oben genannten Ideen ziehen: Es geht nur um die Daten.

Erleichtern Sie es den Mitarbeitern, Daten an den richtigen Ort zu bringen, und die gesamte FP&A-Funktion lässt sich einfacher ausführen. Der Plan besteht also darin, herauszufinden, wo die Leute Zeit verbringen, und diese zu reduzieren. Wenn sie mit Bündeln von Quittungen ins Büro kommen, versuchen Sie, dies elektronisch zu tun.

Wenn Ihr Buchhaltungsteam den Vertriebsmitarbeitern ständig auf der Suche nach Kosten ist, vereinfachen Sie den Einreichungsprozess. Wenn Ihre Finanzmitarbeiter monatlich Daten aus einer entfernten Datenbank abrufen müssen, verbinden Sie diese Datenquelle ordnungsgemäß mit Ihrem ERP. Mit den richtigen Werkzeugen ist alles möglich.

Ein solches Tool ist natürlich das Spesenmodul von Yokoy.

Anstatt endlos Papier zu schieben, Formulare auszufüllen und Kästchen anzukreuzen – einige größere Unternehmen tun dies immer noch manuell und fordern die Mitarbeiter auf, Quittungen in Tabellenkalkulationen zu heften – können Mitarbeiter eine Rechnung mit der Kamera erfassen und sich dann der Aufgabe überlassen, diese zu erkennen und zu kategorisieren Aufwand für einen automatisierten Prozess.

KONSOLIDIERUNG DER LIEFERANTEN

Nehmen wir an, Ihre Mitarbeiter sind viel unterwegs, um Kunden zu besuchen. Sie werden in vielen Hotels übernachten – und diese wahrscheinlich mit ihrer persönlichen Kreditkarte bezahlen und später Spesenabrechnungen einreichen.

Was wäre, wenn Sie feststellen würden, dass 350 Personen mehrmals im Monat im Hotelkette X übernachten, was Tausende von Nächten pro Jahr bedeutet?

Sie möchten einen Vorzugspreis aushandeln und sicherstellen, dass Ihre Mitarbeiter ihn nutzen. Dies kann für eine große Organisation Millionen einsparen. Eine wichtige Anwendung von Yokoy besteht darin, einen Gesamtüberblick darüber zu erhalten, was Sie bezahlen – und an wen Sie es zahlen.

Außendienstmitarbeiter sparen Zeit, indem sie Belege und Rechnungen in eine einfache mobile App scannen, wobei KI den Prozess von dort aus automatisiert – manchmal bis hin zur Spesenabrechnung, ohne dass die Menschen in der FP&A-Organisationsstruktur Stunden dafür benötigen.

STEUERLICHE OPTIMIERUNG DER KOSTEN

Die EU (um ein Beispiel zu nennen) ist ein komplexer Ort, wenn es um Umsatzsteuern geht – mit unterschiedlichen Mehrwertsteuersätzen in den einzelnen Mitgliedstaaten. Vieles davon ist in Ihrem Heimatstaat rückforderbar oder erstattungsfähig – sofern Ihre FP&A-Prozesse in der Lage sind, es abzutrennen.

Viele Unternehmen kümmern sich jedoch nicht darum, weil es schwierig ist, sich im Labyrinth der Vorschriften zurechtzufinden. Der entscheidende Punkt: Mit der richtigen Software ist es auch automatisierbar, sodass Sie diese mühsame Arbeit an Software auslagern können.

Stellen Sie sich jeden Ladenbeleg aus Deutschland, jede Restaurantrechnung in den Niederlanden und jede Briefpapierbestellung in Spanien vor, wobei der Steueranteil aufgeschlüsselt und zu Beträgen aggregiert wird, die Sie in den Büros Ihres Landes zurückfordern können. Auch diese Strategie kann Ihrem Gewinn Millionen bescheren.

FP&A-Trends: Wohin die Reise geht

Wie Sie gesehen haben, handelt es sich bei der Finanzplanung und -analyse eines Unternehmens nicht um ein statisches Regelwerk; Es verändert sich ständig, da Menschen neue Wege finden, es zu nutzen.

Sie nutzen es für geschäftliche Flexibilität. Große Unternehmen müssen nicht auf die Fähigkeit verzichten, schnell den Kurs zu ändern. Ein flexibles FP&A-Berichtssystem kann Hindernisse und Chancen frühzeitig erkennen und so eine schnelle Umsetzung von Entscheidungen ermöglichen.

Ein weiterer Faktor ist der Shareholder Value. Eine Möglichkeit zur Wertschöpfung besteht darin, Geschäftsbereiche zu trennen oder auszugliedern, die für sich allein stehen können – und ein industrietauglicher FP&A-Prozess kann dies schneller und in einem Zeitraum bewerkstelligen, der in Quartalen statt in Jahren gemessen wird.

Während andere es nutzen, um Arbeitnehmer zu stärken. Anstatt sich bei jedem Einkauf durch den Genehmigungsprozess zu kämpfen, können die Kunden ihre Ausgaben im Rahmen eines automatisierten Prozesses, der auf ihrem Mobiltelefon beginnt, sofort „abzeichnen“ lassen. Das bedeutet glücklichere und weniger frustrierte Mitarbeiter – mit positiven Auswirkungen auf das Endergebnis.

All dies führt zu einem weiteren Trend: FP&A im gesamten Unternehmen. Um den Kreis dieses Leitfadens zu schließen: Finanzanalyse und -planung sind keine Abteilung, kein Team und nicht einmal eine gemeinsame Funktion. Es wird Teil des Lebens eines jeden – es macht die Arbeit einfacher, einfacher und weniger stressig.

Fazit: Die glänzende Zukunft von FP&A

Zusammenfassend lässt sich sagen, dass Finanzplanung und -analyse keine trockene Abteilungsdisziplin ist. Und es ist sicherlich nicht die einzige Domäne von Buchhaltern und Finanzfachleuten. Es ist das Kreislaufsystem Ihres Unternehmens, sein Atem und Blut. Das heißt, je effizienter Sie es gestalten können, desto effektiver wird Ihre Organisation sein.

FP&A ist die ultimative Ebene der digitalen Transformation und führt mehrere Finanzströme zusammen, damit sie verstanden, analysiert und für Maßnahmen genutzt werden können. Wir sind Yokoy und möchten Sie auf diesem Weg unterstützen, indem wir die weltweit führende Spend-Management-Lösung bereitstellen.

Warum sehen Sie nicht, wie Sie mit Yokoy Ihre Finanzen verbessern können?

Durch die Implementierung einer Ausgabenverwaltungssoftware können Unternehmen ihre Ausgabenprozesse rationalisieren, eine bessere Kontrolle über die Ausgaben erlangen und fundierte Finanzentscheidungen treffen.

Ausgabenmanagementlösungen bieten eine Reihe von Vorteilen, darunter verbesserte Effizienz, Ausgabenkontrolle, Ausgabenanalyse in Echtzeit, Automatisierung der Kreditorenbuchhaltung, verbessertes Risikomanagement, eine vollständig integrierte Softwareumgebung und stärkere Business Intelligence.

Wenn Sie sehen möchten, wie Yokoy im Vergleich zu anderen Top-Spend-Management-Anbietern abschneidet und was unsere KI-gestützte Spend-Management-Suite von anderen unterscheidet, können Sie unten eine Demo buchen.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, interessiert Sie vielleicht auch einer der folgenden Beiträge.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.