Home / Schnellerer Rechnungsprozess durch Automatisierung

Schnellerer Rechnungsprozess durch Automatisierung

- Last updated:

- Blog

Jeder Finanzexperte weiß: Wenn man wettbewerbsfähig und rentabel bleiben will, ist hohe Effizienz entscheidend. Doch in einem wichtigen Bereich sehen viele Unternehmen noch Verbesserungspotenzial, und das sind die Invoicing-Prozesse. Manuelle Rechnungsstellung neigt dazu, viel Zeit in Anspruch zu nehmen und vermeidbare Fehler zu verursachen. Dieser Engpass hindert kleine Unternehmen und sogar mittlere und große Unternehmen oft daran, ihren Cashflow reibungslos zu managen.

Zum Glück hat der technologische Fortschritt den Weg für neue Lösungen geebnet. Die Effizienz der Rechnungsverarbeitung kann durch Automatisierung drastisch erhöht werden: Die Bearbeitungszeiten werden erheblich verkürzt, Fehler reduziert und Ressourcen für strategische Aufgaben freigesetzt. In diesem Artikel gehen wir auf verschiedene Strategien und Technologien ein, die Ihr Unternehmen einsetzen kann, um die internen Prozesse auf schnellere Bearbeitung, höhere Genauigkeit und mehr finanziellen Spielraum auszurichten. Los geht’s!

Warum Sie Ihren Rechnungsprozess jetzt automatisieren sollten

Bei der Rechnungsbearbeitung ist manuelle Dateneingabe eine der arbeitsintensivsten Aufgaben. Untersuchungen haben gezeigt: Durch Automatisierung lässt sich dieser Zeitaufwand um über 80 Prozent senken. Heißt: Ihr Finance-Team kann sich Tätigkeiten widmen, die mehr bewirken. Automatisierte Systeme können nämlich Rechnungsdetails wie Beschreibungen, Stückkosten und Mengen eigenständig erfassen. Das führt darüber hinaus zu weniger menschlichen Fehlern und höherer Produktivität – Vorteile über Vorteile.

Sie sparen auch Geld. Wenn man Arbeitszeit, Material und Porto berücksichtigt, kann die Bearbeitung einer einzelnen Papierrechnung bis zu 14 Euro kosten. Eine durch Automatisierung verarbeitete Rechnung kann dagegen in Kosten von unter 3 Euro resultieren, denn der Prozess ist komplett digital und muss nicht doppelt und dreifach überprüft werden. Ein Unternehmen, das jeden Monat Hunderte oder Tausende von Lieferantenrechnungen erhält, spart so erhebliche Summen ein.

Studien zufolge schaffen Mitarbeitende in der Finanzadministration in der Regel etwa fünf Rechnungen pro Stunde, sofern die Fakturierung von Hand erfolgt. Automatisiertes Invoicing kann diese Zahl auf 30 Rechnungen pro Stunde steigern. Und schon nimmt die Kreditorenbuchhaltung 70 % weniger Zeit in Anspruch. Ergebnis: Ein immenser Effizienzgewinn und wesentlich reibungslosere Arbeitsabläufe.

Mittlere bis große Unternehmen können durch das Automatisieren sich wiederholender Tätigkeiten – etwa Prüfung und Freigabe von Lieferantenrechnungen – jährlich zwischen 230 000 und 280 000 Euro einsparen. Mitarbeitenden werden stattdessen Aufgaben zugewiesen, die einerseits das Unternehmenswachstum befeuern und andererseits der Arbeitszufriedenheit zugute kommen. So lässt sich Burnout durch monotone manuelle Arbeitsschritte vorbeugen.

Optimiertes Rechnungsmanagement – das sind die Vorteile

Ein verbesserter Prozess der Kreditorenbuchhaltung bietet vielfältige Vorteile, die sich positiv auf Effizienz und Effektivität der Geschäftsabläufe auswirken. Lassen Sie uns diese Vorzüge näher beleuchten:

1. Zeitersparnis durch weniger manuelle Arbeitsschritte

Die Automatisierung der Rechnungsstellung verringert manuelle Eingaben – dabei sind gerade die oft besonders zeitaufwändig und fehleranfällig. Das Abtippen von Hand wird auf ein Minimum reduziert. Statt mühseliger Verwaltungsarbeit können sich Ihre Teammitglieder also kritischeren Themen widmen, zum Beispiel der strategischen Planung und dem Treffen von Entscheidungen. Eine solche Verlagerung steigert die Produktivität und ermöglicht es der Finanzadministration und der Kreditorenbuchhaltung, mehr für das Wachstum und die Innovationskraft des Unternehmens zu leisten.

2. Bessere finanzstrategische Entscheidungen

Da das automatisierte System die repetitiven Aspekte der Rechnungsverarbeitung übernimmt, haben die Verantwortlichen und ihre Teams mehr Gelegenheit, die so generierten Daten und Erkenntnisse zu durchleuchten. Dieser Zugang zu Echtzeitdaten und präziseren Analysen unterstützt Prognosen, Budgetierung und sonstige Entscheidungen. Daraus ergibt sich im Finanzmanagement eine proaktive Herangehensweise, bei der Risiken und Chancen schneller denn je erkannt und in Angriff genommen werden.

3. Kostensenkung

Keine Frage, in der Regel stellt Automatisierung zunächst einmal eine Investition dar. Durch den gestrafften Rechnungsprozess entfallen bzw. sinken aber Kosten, die mit der manuellen Bearbeitung verbunden sind – darunter Arbeitskosten, Druck- und Portokosten sowie Lagerhaltung. Automatisierte Systeme optimieren Arbeitsabläufe und können deren regulären Betrieb ohne menschliches Zutun gewährleisten. Darüber hinaus benötigt ein solcher Ansatz weniger Platz als herkömmliche, papiergestützte Verfahren. Selbst bei der Büromiete und -einrichtung ergeben sich also mögliche Einsparungen.

4. Weniger Fehler

Die manuelle Bearbeitung ist anfällig für Fehler wie doppelte Einträge, falsche Beträge oder nicht auffindbare Rechnungen. Automatisierungssoftware enthält präzise Kontrollmechanismen, die die Daten automatisch anhand vordefinierter Regeln und wiederkehrender Muster überprüfen. Fehler treten somit seltener auf, und für deren Behebung werden weniger Zeit und Ressourcen aufgebracht.

Zusätzlicher Tipp: Moderne Automatisierungslösungen, die mit künstlicher Intelligenz (KI) ausgestattet sind, können die Fehlererkennung noch weiter verbessern, indem sie aus historischen Daten lernen und Unstimmigkeiten erkennen, die auf Fehler oder betrügerische Aktivitäten hindeuten könnten.

5. Compliance mit den Unternehmensrichtlinien sicherstellen

Tools zur digitalen Rechnungsverarbeitung lassen sich so programmieren, dass sie die Einhaltung von Unternehmensrichtlinien und gesetzlichen Vorschriften kontrollieren. Dann führen sie automatisch Compliance-Kontrollen durch, damit beispielsweise Zahlungsbedingungen, Ausgabenlimits und Freigabehierarchien den kundenseitig eingestellten Vorgaben entsprechen. Diese integrierte Compliance-Funktion hilft, Verstöße und potenzielle Strafen zu vermeiden – so sind alle Finanzvorgänge transparent und stehen in Einklang mit unternehmensinternen sowie gesetzlichen Richtlinien.

Das gilt unabhängig davon, in welchen Regionen der Welt Sie aktiv sind: Für deutsche Unternehmen ist es zum Beispiel wichtig, GoBD-konform zu handeln, während multinationale Unternehmen die Komplexität verschiedener Gesetzgebungen zu beachten haben.

Blog article

So automatisieren Sie Ihre Rechnungsfreigabe-Workflows mit Yokoy

Ein gut strukturierter Rechnungsgenehmigungsworkflow sorgt für Genauigkeit, Compliance und Transparenz im Zahlungsprozess. So kann Yokoy helfen.

Mauro Spadaro,

Product Manager

Vergleich: Klassische Rechnungsverarbeitung vs. automatisierte Rechnungsverarbeitung

Vergleicht man herkömmliches und automatisiertes Rechnungsmanagement, zeigen sich erhebliche Unterschiede, was Effizienz, Genauigkeit und Skalierbarkeit betrifft. Im Folgenden wird detailliert dargestellt, wie sich der Invoicing-Prozess zwischen diesen beiden Methoden unterscheidet, und wir geben einen Einblick in die typischen Fallstricke der manuellen Verarbeitung im Vergleich zu einer automatisierten Lösung.

1. Rechnungseingang

Klassische Verarbeitung: Rechnungen kommen in verschiedenen Formaten an, z. B. auf Papier, per E-Mail, im PDF-Format – vielleicht sogar am Puls der Zeit, nämlich als ZUGFeRD-kompatible elektronische Rechnungen. Dann muss man sie manuell sortieren, öffnen, ggf. scannen und organisieren. Dieser Prozess ist zeitaufwändig und es besteht die Gefahr, dass einzelne Rechnungen verlegt werden oder verloren gehen.

Automatisierte Verarbeitung: Alle Rechnungen werden in einem digitalen Format zentralisiert gespeichert, unabhängig von ihrem ursprünglichen Empfangsweg. Die Automatisierungssoftware kann Daten von Papierrechnungen mithilfe der OCR-Texterkennung (Optical Character Recognition) erfassen und konvertieren. Digitale Rechnungen werden direkt importiert – dass wichtige Dokumente verloren gehen, ist also quasi ausgeschlossen.

2. Dateneingabe

Klassische Verarbeitung: Im manuellen Verfahren müssen die Mitarbeitenden die Rechnungsdaten von Hand in das Buchhaltungssystem des Unternehmens eingeben. Dieser Schritt ist besonders anfällig für menschliche Fehler, seien es Tippfehler oder falsch gelesene Daten. Das kann zu Unstimmigkeiten führen und zusätzliche Zeit für Korrekturen erfordern.

Automatisierte Verarbeitung: Automatisierungstools extrahieren Rechnungsdaten automatisch. Beim Auslesen der Daten helfen teils KI und maschinelles Lernen: Die Systeme verbessern sich mit der Zeit von selbst, da sie bei jeder verarbeiteten Eingangsrechnung lernen, wie sich die Präzision erhöhen und die Fehlerquote weiter reduzieren lässt.

3. Validierung und Abgleich von Rechnungen

Klassische Verarbeitung: Die Mitarbeitenden müssen manuell überprüfen, ob die in Rechnung gestellten Waren oder Dienstleistungen mit Bestellungen und Lieferscheinen übereinstimmen. Dieser Arbeitsschritt erfordert das Verweisen auf andere Dokumente, was Zeit und Mühe kostet. Gerade hier schleichen sich schnell Fehler ein.

Automatisierte Verarbeitung: Automatisierte Systeme können Rechnungsdaten sofort mit im System gespeicherten Bestellungen und Lieferscheinen abgleichen. Sie weisen automatisch auf Unstimmigkeiten hin, welche eine Überprüfung durch einen Menschen nahelegen. Das ist nicht nur zeitsparend, sondern auch weniger anfällig für Fehler.

4. Freigabeprozess

Klassische Verarbeitung: Die Rechnungsfreigabe erfordert oft die physische Weiterleitung der Rechnungen an Personen mit Genehmigungsbefugnis. Das kann zu Verzögerungen führen – denn die Verantwortlichen sind nicht immer verfügbar. Die Nachverfolgung erfolgt ebenso manuell, was den Verwaltungsaufwand noch mehr in die Höhe treibt.

Automatisierte Verarbeitung: Ein automatisierter Workflow leitet die Rechnungen auf Grundlage vordefinierter Regeln zu den richtigen Menschen. Diese erhalten Benachrichtigungen und können Rechnungen von überall aus freigeben, was den Prozess erheblich beschleunigt und hilft, konsequent Zahlungsziele einzuhalten. Das System bietet auch automatische Erinnerungen, um verspätete Zahlungen zu verhindern.

5. Umgang mit Sonderfällen

Klassische Verarbeitung: Ausnahmefälle und Unstimmigkeiten führen bei einem manuellen Kreditorenprozess schnell zu hohem Abstimmungsbedarf und Unklarheiten, was den aktuellen Status der Lösungsfindung betrifft.

Automatisierte Verarbeitung: Automatisierte Systeme heben auffällige bzw. untypische Rechnungen automatisch hervor und können sie an spezialisierte Teammitglieder weiterleiten. Besonders fortschrittliche Systeme bieten Analysewerkzeuge, die dabei helfen, die am häufigsten vorkommenden Ursachen zu erkennen und diese proaktiv anzugehen.

6. Ausführung von Zahlungen

Klassische Verarbeitung: Das Vorbereiten von Zahlungen kann ein komplexer Vorgang sein, sofern die Herangehensweise nicht mit der Zeit geht. Dann muss man sich nämlich manuell um Zahlläufe, Schecks oder elektronische Zahlungsdateien kümmern. Die mögliche Folge? Verspätete Zahlungen.

Automatisierte Verarbeitung: Die Zahlungsprozesse sind komplett in den Rechnungsworkflow integriert, wodurch nach erfolgter Freigabe eine automatische Zahlungsplanung und -ausführung ermöglicht wird. Das gewährleistet rechtzeitige Zahlungen und hilft dabei, etwaige Skonto-Rabatte in Anspruch zu nehmen.

7. Revisionssichere Archivierung

Klassische Verarbeitung: Rechnungen werden häufig physisch aufbewahrt, was viel Platz beansprucht und das Wiederauffinden erschwert. Die Berichterstattung erfolgt häufig manuell, was zeitaufwändig ist und vom möglichen Umfang her Einschränkungen mit sich bringt.

Automatisierte Verarbeitung: Digitales Archivieren in Kombination mit leistungsstarker Invoicing-Software macht das Auffinden von Rechnungen kinderleicht. Weitreichende Reportingfunktionen stehen zur Verfügung. Die Berichte liefern in Echtzeit Insights zu Ausgabenverhalten und Lieferantenbeziehungen, was für das Management im Hinblick auf Forecasting und Budgetierung einen hohen Wert hat.

Blogartikel

So nutzen Sie die Rechnungsabgleichstechnologie, um Ihre Prozesseffizienz zu verbessern

Erfahren Sie, wie die Rechnungsabgleichstechnologie den 2- und 3-Wege-Abgleich von Lieferantenrechnungen mit Bestellungen und Wareneingängen automatisiert und so einen effizienten Kreditorenbuchhaltungsprozess ermöglicht.

Mauro Spadaro,

Product Manager

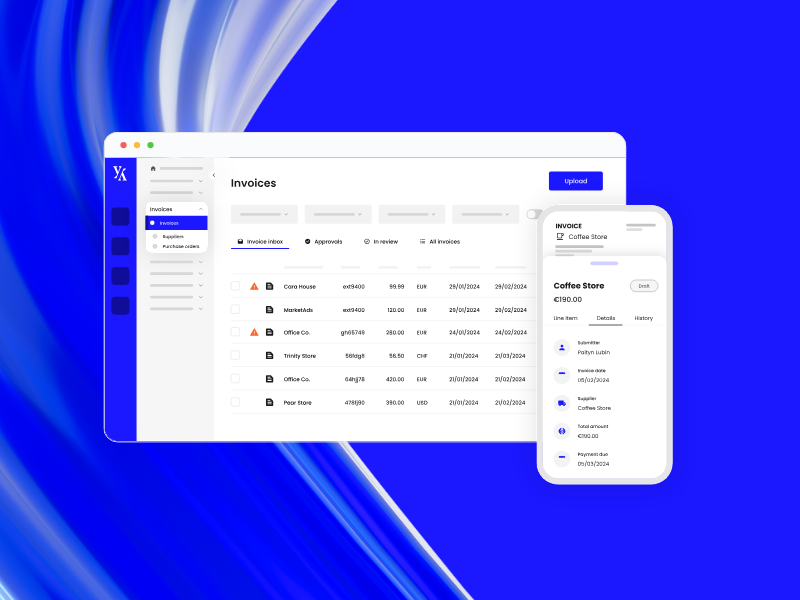

Automatisieren Sie Ihre Rechnungsverarbeitung mit Yokoy

Wir können guten Gewissens sagen: Die Rechnungsautomatisierung durch Yokoy wird durch einfachere Arbeitsabläufe, genauere Daten und effizienteren Ressourceneinsatz einen so großen Unterschied ausmachen, dass sie sich wünschen werden, schon früher damit angefangen zu haben.

Im Folgenden finden Sie eine Aufschlüsselung der wichtigsten Funktionen von Yokoy und wie sie zur Optimierung der wichtigsten Leistungskennzahlen beitragen:

Die wichtigsten Features von Yokoy, und wie diese Ihnen bei der Optimierung Ihrer KPIs helfen, finden Sie hier:

Die automatische Datenerfassung von Yokoy nutzt moderne OCR-Technologie, um Daten automatisch aus Rechnungen auszulesen. Dadurch wird die manuelle Dateneingabe überflüssig, was Fehler reduziert und wertvolle Zeit spart.

- Sie können individuelle Freigabe-Workflows erstellen, die auf die spezifischen Anforderungen Ihres Unternehmens zugeschnitten sind. Durch die Automatisierung des Genehmigungsverfahrens verkürzt Yokoy die Bearbeitungszeit und stellt sicher, dass Rechnungen effizient an die zuständigen Mitarbeitenden weitergeleitet werden.

Die Rechnungsmanagement-Features von Yokoy sorgen für komplette Transparenz in den Bereichen Kreditorenbuchhaltung und Ausgabenmanagement – und das in Echtzeit. Der Status von Rechnungen lässt sich während des gesamten Freigabe- und Zahlungsprozesses verfolgen; Sie haben den vollen Überblick und können bessere Entscheidungen treffen.

Durchdachte Compliance-Prüfungen stellen sicher, dass alle Eingangsrechnungen internen Richtlinien und externen Vorschriften entsprechen. Durch die Automatisierung dieser Prüfmechanismen trägt Yokoy dazu bei, das Fehlerrisiko zu minimieren. Wenn eingehende Rechnungen die gesetzlichen Anforderungen erfüllen, können Sie kostspieligen Strafen mit Leichtigkeit aus dem Weg gehen.

Yokoy lässt sich problemlos in ERP-Systeme integrieren, was einen nahtlosen Datenfluss ermöglicht und manuelle Datenüberträge eliminiert. Eine solche Integration erhöht die Datengenauigkeit, verkürzt die Bearbeitungszeit und steigert die Gesamteffizienz.

Die Mobile App von Yokoy ermöglicht es Nutzern, Rechnungen und Ausgaben von unterwegs zu verwalten – das sorgt für mehr Flexibilität und Komfort. Mitarbeitende können Rechnungen und Spesen jederzeit und überall einreichen, was die Fakturierung weiter beschleunigt.

Es gibt zu jeder Rechnung detaillierte Audit-Trials, da Yokoy eine vollständige Aufzeichnung aller im Rahmen des Rechnungsprozesses durchgeführten Aktionen bietet. Dieser vollständige Prüfpfad erleichtert interne Kontrollen und gewährleistet, dass gesetzliche Vorschriften eingehalten werden, ob in Deutschland oder in anderen Ländern.

Nächste Schritte

Viele Unternehmer und Finance-Teams sind bereits von Yokoy begeistert – denn Sie konnten dank der Ausgabenmanagement-Plattform Ihre Betriebsabläufe vollständig transformieren. Wir stellen Ihnen hier drei Cases vor.

On, ein weltweit führender Sportartikelhersteller, machte sich daran, sein Spesenmanagement mit den Unternehmenswerten Freiheit und Vertrauen in Einklang zu bringen. In Zusammenarbeit mit Yokoy implementierte On also eine mobile, intuitive Lösung, um Compliance-Prüfungen und Freigabe-Workflows zu automatisieren, ohne die Autonomie der Mitarbeitenden einzugrenzen.

Diese Ergebnisse erzielte On mit Yokoy:

Es wurde ein Automatisierungsgrad von 90 Prozent erreicht, nahezu ohne manuelle Rechnungsprüfungen.

Bearbeitung von Ausgaben innerhalb eines Tages, was in einer Effizienzsteigerung von 472 Prozent resultiert.

Die Kosten wurden im Verhältnis zu den Gesamtausgaben um 78,8 Prozent gesenkt.

Der jährliche ROI beträgt das 27-fache der Yokoy-Lizenzgebühren – aufgrund von direkten Einsparungen und USt-Rückerstattungen.

Stadler, ein weltbekannter Hersteller von Schienenfahrzeugen mit Hauptsitz in der Schweiz, hatte mit seinem papierbasierten Ausgabenmanagement zu kämpfen. Das führte bei den Mitarbeitern und Finance-Teams zu zunehmender Unzufriedenheit. Die Lösung von Yokoy, inklusive Pay-Modul und Lodge Card, vereinfachte das Bezahlen von Geschäftsflügen und führte zu weitaus effizienteren Reise- und Buchhaltungsprozessen.

Diese Ergebnisse erzielte Stadler mit Yokoy:

Die Effizienz des Finance-Teams wurde um den Faktor 3,5 gesteigert.

Um 83 Prozent gesunkene Kosten für die Bearbeitung von Spesenabrechnungen, von 120 CHF auf 20 CHF.

Minimaler Supportbedarf, da die meisten Probleme schnell von den Administratoren gelöst werden können.

Der Kanton Basel-Stadt, bekannt für sein kulturelles Erbe und seine wirtschaftliche Dynamik, wollte seine Finanzmanagementprozesse modernisieren. Die KI-gestützte Ausgabenmanagement-Plattform von Yokoy bot eine intuitive, App-basierte Lösung für diesen dringenden Bedarf – mit automatisierten Compliance-Prüfungen und anpassbaren Workflows.

Diese Ergebnisse erzielte der Kanton Basel-Stadt mit Yokoy:

100-prozentige Compliance mit internen und externen Vorschriften.

Automatisierte Compliance-Prüfungen reduzierten die Bearbeitungszeiten um bemerkenswerte 91 Prozent.

Verringerung des Verwaltungsaufwands um 89 Prozent, was eine spürbare Entlastung der Finance- und Personalabteilungen zur Folge hatte.

Einführung eines papierlosen Verfahrens, das den Papierverbrauch vollständig eliminiert hat.

Vereinfachen Sie Ihr Ausgabenmanagement

Demo vereinbarenÄhnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.